Η Mediobanca, ιταλική επενδυτική τράπεζα, μειώνει τις συστάσεις και τις τιμές-στόχους για τις Εθνική Τράπεζα και Alpha Βank, ενώ διατηρεί αμετάβλητη τη σύσταση και την τιμή για την Τράπεζα Πειραιώς.

Για την Εθνική Τράπεζα ο οίκος μειώνει τον στόχο από τα 6,7 ευρώ σε 6,3 ευρώ ανά μετοχή, για την Αlpha Bank η τιμή-στόχος μειώνεται στο 1,70 ευρώ ανά μετοχή από 1,80 ευρώ πριν, ενώ για την Τράπεζα Πειραιώς η σύσταση και η τιμή-στόχος παραμένουν αμετάβλητες σε ουδέτερη και 3,65 ευρώ αντίστοιχα.

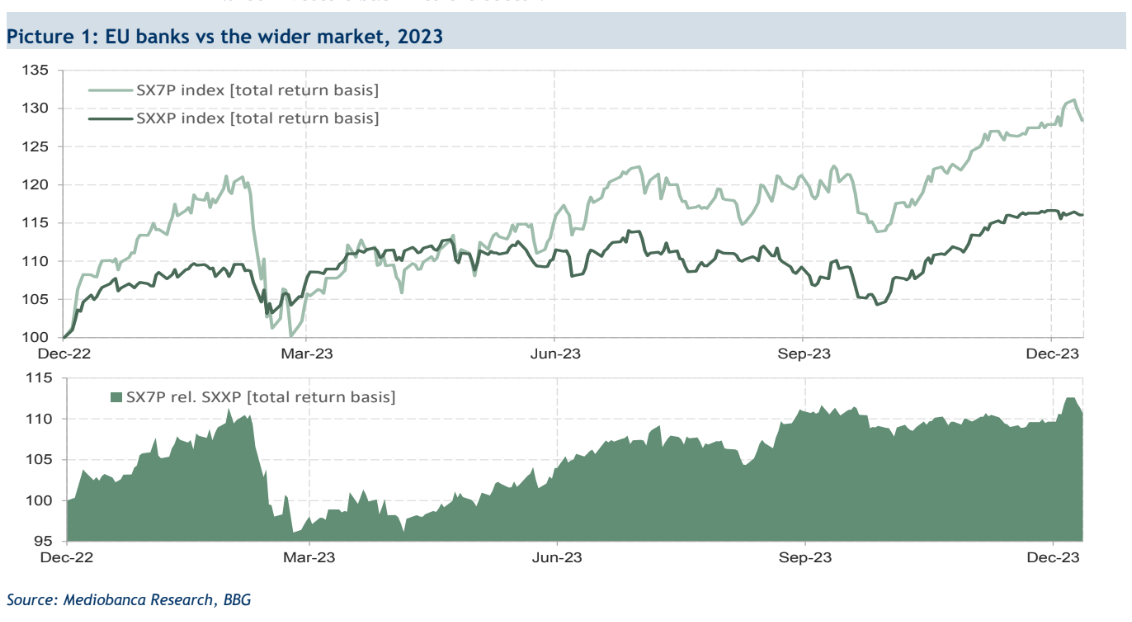

«Οι αντίθετοι άνεμοι για τα τραπεζικά ονόματα που είναι πιο ευαίσθητα στα επιτόκια, αν και απίθανο να δείξουν τις επιπτώσεις τους πριν από το δεύτερο εξάμηνο φέτος, θα εμφανιστούν στις τιμές και τις αποτιμήσεις τους.

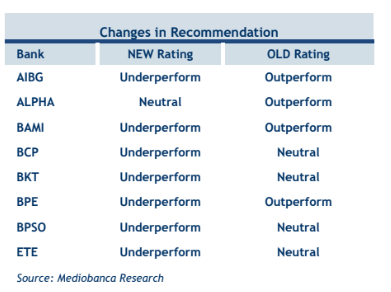

Τα χαμηλότερα επιτόκια απαιτούν επανατοποθέτηση. Εξαργυρώνουμε την επιβράβευση από τις θέσεις μας στην περιφέρεια, υποβαθμίζοντας τις BAMI, BPE, BPSO, AIB, ETE, BKT και BCP σε underperform (μαζί με την CABK) και την Αlpha Bank σε neutral.

Συνιστούμε long σε μεγάλους, σταθερούς ισολογισμούς, λαμβάνοντας έκθεση σε ορατές, υψηλές και βιώσιμες επιστροφές κεφαλαίου, προσανατολισμένοι στην επέκταση των P/Es και σταθερή πορεία των καθαρών εσόδων από τόκους σε ένα περιβάλλον μείωσης των επιτοκίων. Οι UCG, DBK, BNP, SAN παραμένουν κορυφαίες επιλογές και προσθέτουμε την CBK αντί της HSBC», εξηγεί η Mediobanca.

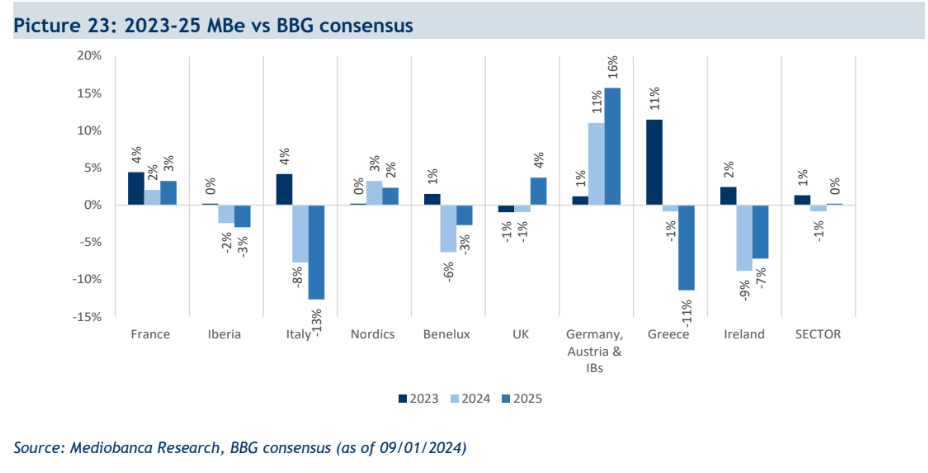

Πιο συγκεκριμένα, για την Εθνική Τράπεζα μειώνει τη σύσταση σε υποαπόδοση από ουδέτερη, με νέα χαμηλότερη τιμή-στόχο στα 6,30 ευρώ από 6,70 ευρώ πριν και αρνητικό περιθώριο μεταβολής, με τον κίνδυνο για την αποτίμηση να αυξάνεται λόγω των χαμηλότερων επιτοκίων στο μέλλον. Η ΕΤΕ, ωστόσο, επιβεβαιώνει το ποιοτικό της καθεστώς, βελτιώνοντας την ποιότητα του ενεργητικού της. Από την άλλη, η μείωση των επιτοκίων θα πλήξει την κερδοφορία, ελαφρύνοντας τον δείκτη αποδοτικότητας RoTE από τα σημερινά υψηλά επίπεδα προς το 10% με 13% το 2024-2025.

«Αναμένουμε ότι η ΕΤΕ θα συνεχίσει να υπερασπίζεται διψήφιο RoTE τα επόμενα χρόνια, αλλά βλέπουμε ότι αυτό έχει ήδη τιμολογηθεί στην αποτίμησή της, η οποία διαπραγματεύεται σε 0,8 φορές τα ενσώματα ίδια κεφάλαια το 2024. Το 2025 η ΕΤΕ έχει κόστος κεφαλαίου (CoE) στο 13%, διψήφιο ποσοστό κάτω από τον κλάδο και αυτό, σε συνδυασμό με την υψηλή ευαισθησία της στα επιτόκια, μας οδηγεί στην υποβάθμιση της μετοχής σε σύσταση υποαπόδοσης από ουδέτερη», εξηγεί η ιταλική τράπεζα.

Για την περίπτωση της Αlpha Bank, μειώνει τη σύσταση σε ουδέτερη από σύσταση υπεραπόδοσης με νέα τιμή-στόχο στο 1,70 ευρώ από 1,80 ευρώ, προγενέστερα. Τα χαμηλότερα επιτόκια αφήνουν μικρό περιθώριο ανόδου από εδώ και πέρα, καθώς από την αναβάθμιση τον Οκτώβριο σε σύσταση υπεραπόδοσης, η τιμή της μετοχής της Alpha έχει κινηθεί ανοδικά πάνω από 25%.

«Ωστόσο, εμείς βλέπουμε την επερχόμενη μείωση των επιτοκίων ως σημαντικό στοιχείο για τη μελλοντική κερδοφορία της ελληνικής τράπεζας, καθώς είναι ένα από τα πιο ευαίσθητα ονόματα στις αλλαγές στα επιτόκια μεταξύ των τραπεζών της Ε.Ε. Παρόλο που αναμένουμε ότι η αποδοτικότητα RoTE της Αlpha Bank θα διατηρηθεί στο 10%, περίπου, ο τεκμαρτός δείκτης CoE της τράπεζας συμβαδίζει με τον κλάδο και διαπραγματεύεται σε περίπου 0,6 φορές τα ενσώματα ίδια κεφάλαιά της, περιορίζοντας την άνοδο από εδώ και πέρα. Για τον λόγο αυτό υποβαθμίζουμε τη μετοχή σε ουδέτερη από υπεραπόδοση και ο στόχος μειώνεται σε 1,70 ευρώ από 1,80 ευρώ, προγενέστερα», καταλήγει η Μediobanca.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία