Μπορεί το ελληνικό χρηματιστήριο να συγκαταλέγεται σε αυτά με τις υψηλότερες αποδόσεις ανά τον κόσμο την τελευταία διετία, ωστόσο οι δείκτες αποτίμησής του παραμένουν ελκυστικοί με τα μέσα P/E των συστημικών τραπεζών να είναι… έντονα μονοψήφια και των λοιπών εισηγμένων να μη υπερβαίνουν κατά πολύ το 10.

Ορισμένοι, βέβαια, εκφράζουν τις ανησυχίες τους μήπως τα φετινά εταιρικά κέρδη σε αρκετές εισηγμένες είναι εξαιρετικά υψηλά και υπάρχει κίνδυνος να μην επαναληφθούν τα επόμενα χρόνια, ωστόσο η πλειονότητα των αναλυτών εκτιμά πως υπάρχουν πλέον όλες οι προϋποθέσεις έτσι ώστε οι τρέχουσες επιδόσεις είτε να διατηρηθούν κατά τα επόμενα χρόνια, είτε ακόμη και να σκαρφαλώσουν σε σαφώς υψηλότερα επίπεδα.

Προς την κατεύθυνση αυτή, άλλωστε, συνηγορεί η αναμενόμενη αξιοσημείωτη ανάπτυξη της ελληνικής οικονομίας κατά την επόμενη διετία, η οποία αναμένεται να στηριχτεί σε παράγοντες όπως οι επενδύσεις, οι εξαγωγές αγαθών και υπηρεσιών και η οικοδομική δραστηριότητα.

Σ’ αυτό το περιβάλλον, το 2024 αναμένεται από τους αναλυτές να εξελιχθεί -σύμφωνα με το βασικό σενάριο- σε μια ακόμη καλή χρονιά για το ελληνικό χρηματιστήριο, με δύο, όμως, βασικές προϋποθέσεις: πρώτον, ότι θα υπάρξει προσεκτική επιλογή τίτλων από την πλευρά των επενδυτών και, δεύτερον, πως δεν δούμε κάποια νέα -και απρόσμενη- αρνητική εξέλιξη στο διεθνές οικονομικό και γεωπολιτικό σκηνικό.

Η πλειονότητα των αναλυτών συντάσσεται με την εκτίμηση του προέδρου της Merit Χρηματιστηριακής, Νίκου Πετροπουλάκη, πως υπάρχουν οι προϋποθέσεις επίτευξης κερδών μέσα στο 2024 για εκείνους τους επενδυτές που θα προχωρήσουν σε προσεκτική επιλογή τίτλων.

Ακόμη και οι πλέον συντηρητικοί οίκοι του εξωτερικού προβλέπουν ότι η ήδη παρατηρούμενη υπεραπόδοση της ελληνικής οικονομίας κατά την τελευταία διετία θα συνεχιστεί τουλάχιστον το 2024, ενώ οι δείκτες για τις ελληνικές μετοχές δείχνουν ευνοϊκοί. Για παράδειγμα, με τις συστημικές ελληνικές τράπεζες να τελούν υπό διαπραγμάτευση με μια χρηματιστηριακή αξία κοντά στα 19-19,5 δισ. ευρώ, φέτος αναμένεται να σημειώσουν αθροιστική κερδοφορία γύρω στα 4 δισ. ευρώ, άρα διαπραγματεύονται με έντονα μονοψήφιο δείκτη P/E.

Αλλά και με το υπόλοιπο χρηματιστήριο να διαπραγματεύεται αθροιστικά στα 68-69 δισ. ευρώ, κανείς δεν θα εκπλαγεί αν προκύψει ένας μέσος (σαφώς ελκυστικός) δείκτης P/E γύρω στο 11 με 14 και όλα αυτά να συμβαίνουν: α) Σε μια χρονιά που διεθνώς χαρακτηρίστηκε από οικονομική στασιμότητα και έντονες αναταράξεις, β) Όταν από το επόμενο έτος υπάρχει η προσδοκία για σταδιακή αποκλιμάκωση των επιτοκίων, η οποία θα ενταθεί το 2025.

Το μεγάλο ζητούμενο όμως είναι το αν οι ελληνικές εισηγμένες θα μπορέσουν το 2024 να διατηρήσουν, ή και ενδεχομένως να αυξήσουν τις τόσο υψηλές φετινές τους επιδόσεις.

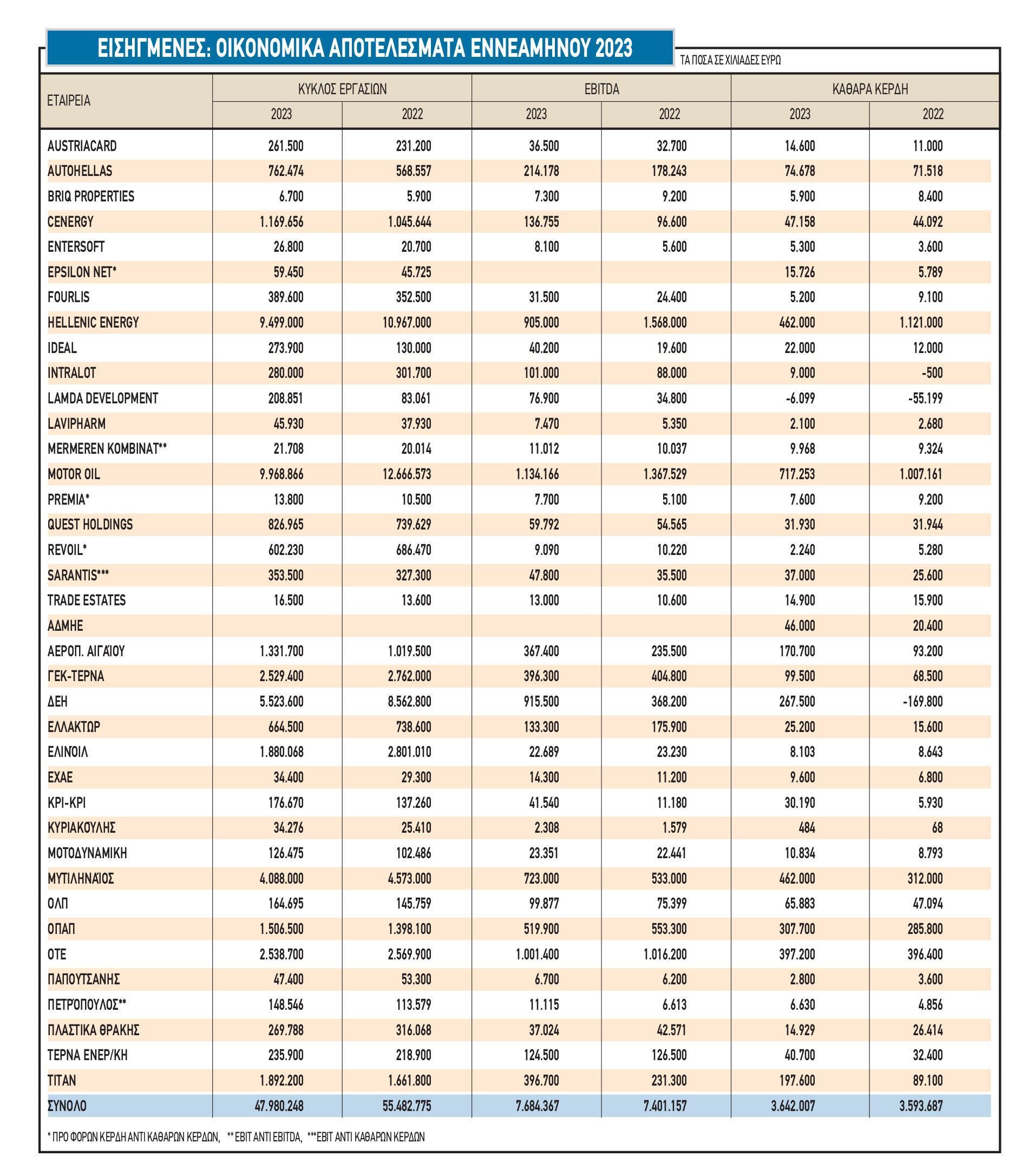

Το 2022 ήταν μια χρονιά που αρκετές εισηγμένες εμφάνισαν «ουρανοκατέβατα» κέρδη και φέτος λίγο-πολύ η αθροιστική επίδοση των εταιρειών θα κυμανθεί αρκετά κοντά στα επίπεδα της προηγούμενης χρονιάς. Είναι άραγε διατηρήσιμη μια τόσο υψηλή κερδοφορία; Για παράδειγμα:

- Στις τράπεζες το καθαρό επιτοκιακό περιθώριο διαμορφώθηκε φέτος σε εξαιρετικά υψηλά επίπεδα (επηρεάζοντας θετικά την κερδοφορία του κλάδου) τα οποία δεν θεωρούνται διατηρήσιμα. Στο βαθμό άλλωστε που από το 2024 ξεκινήσει η αποκλιμάκωση των επιτοκίων από την ΕΚΤ, η διαδικασία συρρίκνωσης στα καθαρά επιτοκιακά περιθώρια θα επιταχυνθεί. Από την άλλη πλευρά, οι αισιόδοξοι αναλυτές θεωρούν πως οι τράπεζες θα καταφέρουν μέσα στην επόμενη τριετία να διευρύνουν τη χορηγητική τους βάση (με τη συμβολή των κονδυλίων του Ταμείου Ανάκαμψης) οπότε παρά το ενδεχόμενο μιας πρόσκαιρης κάμψης, οι κερδοφορίες του κλάδου να μην απέχουν πολύ από τις φετινές.

- Οι αθροιστικές κερδοφορίες των εισηγμένων διυλιστηρίων (Motor Oil, Hellenic Energy) από τα 539,7 εκατ. το 2021, εκτινάχθηκαν πέρυσι στο 1,625 δισ. ευρώ και στο φετινό εννεάμηνο διαμορφώθηκαν στο 1,18 δισ. ευρώ, ποσό σαφώς υψηλότερο σε σύγκριση με ολόκληρο το δωδεκάμηνο του 2021. Πόσο διατηρήσιμα είναι αυτά τα κέρδη; Σύμφωνα με τους αναλυτές, αν και πρόκειται για μια σαφώς κυκλική αγορά, δύσκολα θα δούμε μια σημαντική αποκλιμάκωση των περιθωρίων διύλισης κατά τα επόμενα χρόνια, καθώς ενόψει της πράσινης μετάβασης της ευρωπαϊκής οικονομίας και του στόχου για μακροχρόνια απομάκρυνση από τα ορυκτά καύσιμα, πολύ δύσκολα θα δούμε νέες, σημαντικές επενδύσεις στον κλάδο. Επιπρόσθετα, οι εισηγμένοι όμιλοι δραστηριοποιούνται τόσο στις ανανεώσιμες πηγές ενέργειας, όσο και σε άλλες δραστηριότητες μέσω των οποίων αποκομίζουν πρόσθετα κέρδη.

- Η μετοχή της Mytilineos μπορεί να έχει εντυπωσιάσει το επενδυτικό κοινό για την τόσο μεγάλη άνοδό της στο ταμπλό του Χ.Α., πλην όμως παρατηρείται παράλληλα και μια εκτόξευση των κερδών του ομίλου (από τα 129 εκατ. του 2020, στα 162 εκατ. του 2021, στα 466 εκατ. πέρυσι και στα 462 εκατ. ευρώ στο φετινό εννεάμηνο), καθώς και μια σειρά ολοένα και περισσότερων δραστηριοτήτων που διευρύνουν τις ευκαιρίες για μελλοντική ανάπτυξη. Δεν είναι τυχαίο άλλωστε, ότι στις εκθέσεις τους οι αναλυτές προβλέπουν σαφώς υψηλότερες κερδοφορίες για τα επόμενα χρόνια.

- Στην περίπτωση της τσιμεντοβιομηχανίας Τιτάν, τα φετινά κέρδη θα είναι τόσο υψηλά, έτσι ώστε να πιαστούν από το 2023 οι στόχοι που είχε θέσει το business plan της εισηγμένης για το 2026 (συνέβαλαν και τα υψηλά περιθώρια κέρδους). Πάντως, με βάση τις πρώτες εκτιμήσεις της διοίκησης της εταιρείας, γίνεται λόγος για μια τουλάχιστον παρόμοια -αν όχι υψηλότερη- επίδοση και για το 2024.

- Εξαιρετική η φετινή κερδοφορία της Αεροπορίας Αιγαίου (170,7 εκατ. ευρώ στο εννεάμηνο) βασισμένη σε ένα ιστορικό τουριστικό ρεκόρ, ανώτερο και από το αντίστοιχο του 2019 όταν όμως πολλοί ανταγωνιστικοί προορισμοί ήταν «παροπλισμένοι» λόγω τρομοκρατικών χτυπημάτων. Πόσο διατηρήσιμη όμως είναι η πορεία του ελληνικού τουρισμού; Σύμφωνα με παράγοντες της αγοράς, η τουριστική δραστηριότητα παρουσιάζει κύκλους και διακυμάνσεις που θα πρέπει να συνεκτιμώνται σε περιόδους οικονομικής στασιμότητας όπως η τρέχουσα. Από την άλλη πλευρά όμως εκτιμάται ότι η πορεία των προηγούμενων ετών δεν αποτελεί «φούσκα», αλλά αντίθετα αποτελεί μια τάση που ήρθε για να μείνει, ιδίως μετά και τις πολύ σημαντικές επενδύσεις που γίνονται στη χώρα (πχ ξενοδοχειακές υποδομές, Ελληνικό κ.λπ.).

- Πέραν αυτών, υπάρχει μια σειρά κλάδων και εταιρειών που έχουν όλες τις προϋποθέσεις να σημειώσουν σαφώς υψηλότερη κερδοφορία το 2024 σε σχέση με φέτος. Ενδεικτική είναι η περίπτωση της Cenergy, η οποία έχει εκτιμήσει για την επόμενη χρονιά EBITDA 240-250 εκατ. ευρώ, έναντι 190-200 εκατ. για φέτος.

- Η ΔΕΗ βρίσκεται σε φάση υλοποίησης ενός τεράστιου προγράμματος αναδιάρθρωσης που έχει αρχίζει να αποδίδει και στο βάθος… φαίνεται η δυνατότητα διανομής μερίσματος.

- • Σε πληροφορική (τόσο στο επιχειρηματικό λογισμικό π.χ. Epsilon Net, Entersoft, Profile, όσο και στο κομμάτι των έργων) και κατασκευές (μικρότερες και μεγαλύτερες εισηγμένες, όπως ΓΕΚ-ΤΕΡΝΑ και Intrakat) αναμένεται να δούμε ακόμη υψηλότερες επιδόσεις λόγω της αύξησης των επενδύσεων και του ανεκτέλεστου υπολοίπου των υπογεγραμμένων συμβάσεων.

Σύμφωνα με γνωστό αναλυτή, «ακόμη κι αν υπάρξουν περιπτώσεις εισηγμένων εταιρειών των οποίων η κερδοφορία τους θα μειωθεί, αυτές αναμένεται να είναι λίγες σε αριθμό και η πτώση δεν προβλέπεται να λάβει μεγάλες διαστάσεις. Από την άλλη πλευρά, η επόμενη τριετία αναμένεται να συνοδευτεί από αυξημένο ΑΕΠ, από ανοδικές επενδύσεις και από μείωση των επιτοκίων. Ο συνδυασμός όλων αυτών των παραγόντων, σε σύμπραξη με τα κονδύλια του Ταμείου Ανάκαμψης, θα επιδράσουν καταλυτικά για τη διαμόρφωση υψηλότερων επιχειρηματικών κερδών στους περισσότερους κλάδους της οικονομίας».

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS

Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών

Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς

Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς