Η αμερικανική επενδυτική τράπεζα εκτιμά ότι τα ελληνικά, ισπανικά και πορτογαλικά κρατικά ομόλογα είναι «καλής ποιότητας» και θα υπεραποδώσουν το επόμενο έτος.

Στην ετήσια έκθεσή της για τις αγορές ομολόγων, ο οίκος προβλέπει ότι η Ελλάδα και οι άλλες χώρες θα υπεραποδώσουν λόγω των μικρών εκδόσεων χρέους από τις τρεις οικονομίες μαζί και της ισχυρής τους ανάπτυξης, καθώς καθεμία από τις τρεις οικονομίες θα ξεπεράσει σε ανάπτυξη τον μέσο όρο της Ευρωζώνης.

Την ίδια στιγμή, σε άλλη έκθεση στρατηγικής, αυτή για τις ευρωπαϊκές μετοχές, αναμένει ότι θα συνεχίσουν να αποδίδουν το 2024, με έναν στόχο για τον δείκτη Stoxx Europe 600 στις 480 μονάδες, από τις 447 μονάδες που είναι η τρέχουσα αποτίμηση, σε διάστημα 12 μηνών, με άνοδο τιμών κατά 7%.

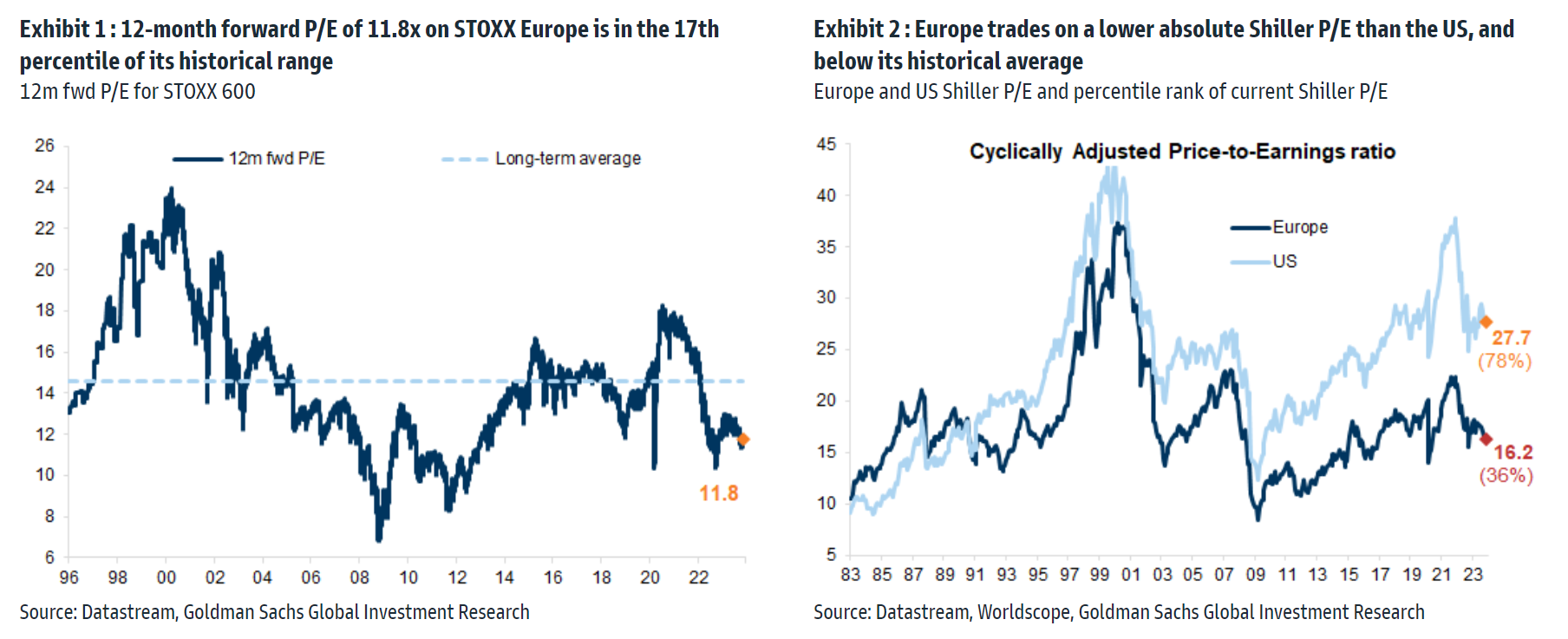

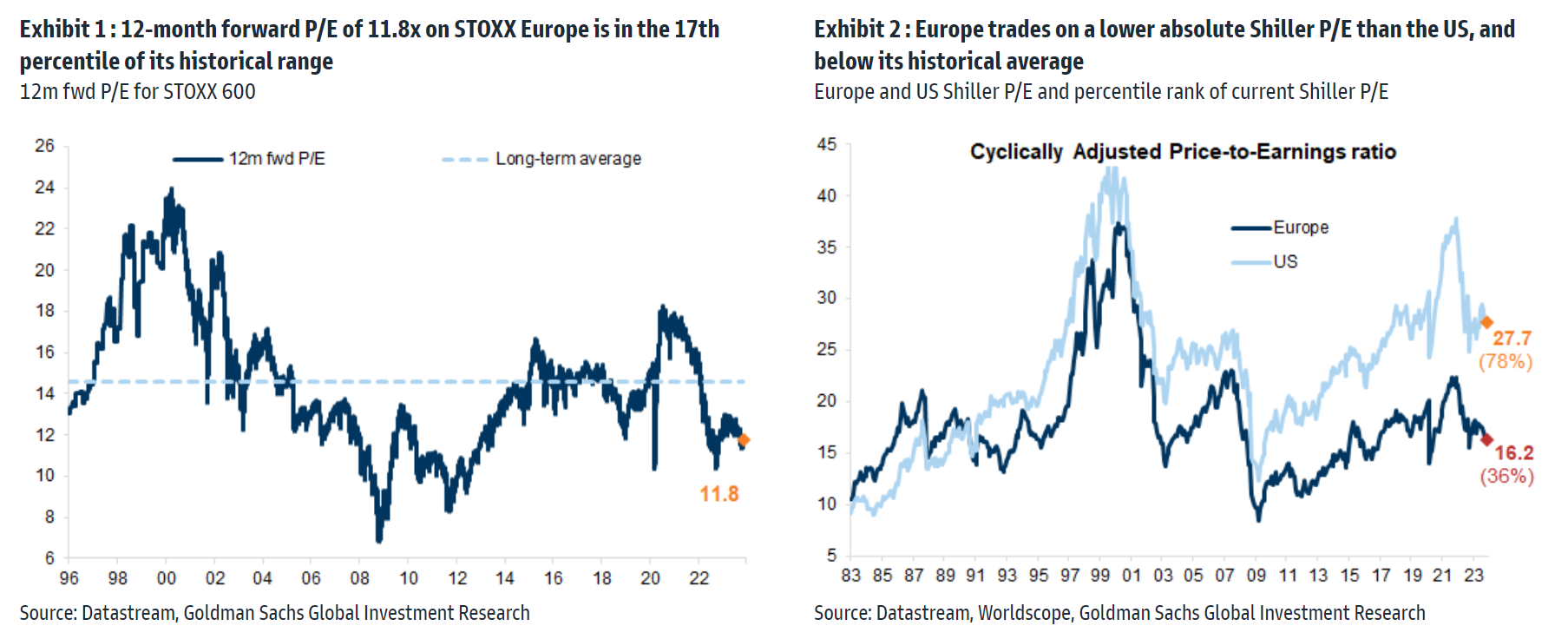

«Αυτό βασίζεται σε ένα βελτιωμένο οικονομικό περιβάλλον, τη λογική αποτίμηση και τις περίπου σταθερές προοπτικές για τις αποδόσεις των μακροπρόθεσμων ομολόγων. Το τρέχον 12μηνο μελλοντικό P/E του δείκτη STOXX Europe είναι στις 11,8 φορές και χαμηλά σε όρους ιστορικού εύρους, δεδομένου ότι τα κέρδη και τα περιθώρια κέρδους είναι σχετικά υψηλά», προβλέπει η τράπεζα.

«Ο πληθωρισμός έχει μειωθεί περισσότερο από ό,τι αναμενόταν και οι οικονομολόγοι μας αναμένουν τώρα ότι στην Ευρωζώνη ο πυρήνας του πληθωρισμού θα μειωθεί στο 2,7% ετησίως έως τα μέσα του 2024. Αυτό σημαίνει δύο πράγματα: πρώτον, η αύξηση των πραγματικών μισθών είναι πιθανό να είναι θετική (ακόμη και όταν η αύξηση των ονομαστικών μισθών επιβραδύνεται), το οποίο θα δώσει μια ώθηση για τον καταναλωτή. Δεύτερον, μειώνει τον κίνδυνο μιας βαθιάς ύφεσης, καθώς ο υψηλός πληθωρισμός δεν εμποδίζει πλέον τις μειώσεις των επιτοκίων», συνεχίζει ο οίκος.

«Επιπλέον, διαπιστώνουμε ότι τα καλύτερα περιβάλλοντα για τις ευρωπαϊκές μετοχές ήταν είτε ο πληθωρισμός να είναι υψηλότερος του 3% και να μειώνεται είτε να είναι στα επίπεδα του 1%-3% και να μειώνεται. Η τοποθέτηση των παγκόσμιων αμοιβαίων κεφαλαίων παραμένει χαμηλή, δεδομένων των εκροών σχεδόν δύο ετών από τις ευρωπαϊκές μετοχές. Τούτου λεχθέντος, αμφιβάλλουμε για μια απότομη στροφή πίσω στις ευρωπαϊκές μετοχές, ιδίως δεδομένου ότι άλλα περιουσιακά στοιχεία προσφέρουν τώρα καλή απόδοση», προβλέπει η τράπεζα.

«Πιστεύουμε ότι ο κύριος αγοραστής της Ευρώπης θα συνεχίσει να είναι οι ίδιες οι εταιρείες μέσω των επαναγορών, οι οποίες ανέρχονται σε περίπου 100-150 δισ. στερλίνες ετησίως (αφαιρουμένων των εκδόσεων).

Υπάρχει επίσης περιθώριο οι συγχωνεύσεις και εξαγορές να ανακάμψουν, εφόσον τα επιτόκια σταθεροποιηθούν και ο κίνδυνος ύφεσης συνεχίσει να εξασθενεί. Οι μετοχές στην Ευρώπη επωφελούνται από τα υψηλά ταμειακά υπόλοιπα και τους χαμηλούς δείκτες χρέους (αθροιστικά).

Τα τέσσερα θέματα για το 2024, σύμφωνα με την Goldman Sachs, είναι:

(1) Επιστροφή μετρητών στους μετόχους (επένδυση long μέσω του προϊόντος GSSTREPO),

(2) Οι ευάλωτοι ισολογισμοί παραμένουν πρόβλημα (επένδυση short μέσω του προϊόντος GSSTWBAL),

(3) Αποπληθωρισμός και σταθερά επιτόκια - προσθήκη επιλεκτικής διάρκειας (επένδυση long μέσω του προϊόντος GSSTGROW) και,

(4) Μετοχές που εξακολουθούν να ευνοούνται από την ανάπτυξη στις ΗΠΑ (επένδυση long μέσω του προϊόντος GSSTAMER).

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS

Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών

Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς

Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς