Οι διεθνείς κεφαλαιαγορές, μετά την περσινή κινδυνολογία και τη φετινή τους υπεραισιοδοξία, επιχειρούν να προσγειωθούν στην πραγματικότητα και να καταγράψουν τις επικείμενες εξελίξεις κατά τη διάρκεια του επόμενου 15μήνου.

Η προβλεπόμενη διατήρηση των επιτοκίων σε υψηλά επίπεδα ανεβάζει τα yields των ομολόγων, προκαλεί αναταράξεις στην ευρωπαϊκή αγορά ακινήτων και απειλεί τις επιχειρήσεις που έχουν μεγάλα δανειακά ανοίγματα.

Παράλληλα, ο υψηλός πληθωρισμός και η αύξηση των τοκοχρεολυτικών δόσεων επιδρούν αρνητικά στα διαθέσιμα εισοδήματα των νοικοκυριών, με αποτέλεσμα το 2024 να προβλέπεται να εξελιχθεί σε μια ακόμη χρονιά στασιμότητας για τη Γηραιά ήπειρο.

Παρότι όλα αυτά θα επηρεάσουν και εμάς, η ελληνική οικονομία είναι σε θέση να παραθέσει σαφή επιχειρήματα ότι μπορεί να υπεραποδώσει για ακόμη μία χρονιά έναντι της Ευρώπης, την ώρα που οι κερδοφορίες των εισηγμένων εταιρειών είναι ισχυρές και οι επενδυτικοί τους δείκτες ελκυστικοί.

Οι αισιόδοξοι αναλυτές χαρακτηρίζουν την πτώση του Γενικού Δείκτη κατά το τελευταίο δίμηνο «υγιή διόρθωση», με δεδομένη την άνοδο που είχε προηγηθεί. Σε κάθε περίπτωση, όμως, το μεγάλο στοίχημα είναι το αν και πότε οι ξένοι θεσμικοί που αποχωρούν σταδιακά από το Χ.Α. κατά τους τελευταίους μήνες, αποφασίσουν να επανέλθουν δυναμικά.

«Πιστεύω ότι η υποχώρηση των τιμών των μετοχών του τελευταίου διμήνου οφείλεται στο γεγονός ότι η επενδυτική κοινότητα καλείται να προσγειωθεί στην σκληρή διεθνή οικονομική πραγματικότητα», υποστηρίζει γνωστός αναλυτής, συνεχίζοντας: «Πέρυσι τέτοια εποχή το φυσικό αέριο βρισκόταν κοντά στα 250-300 ευρώ και η αγορά ήταν τρομοκρατημένη, συζητώντας για το αν θα μπορέσει να ζεσταθεί το χειμώνα ή για το ποιες βιομηχανίες θα αναγκάζονταν να διακόψουν τη λειτουργία τους λόγω ενεργειακής ανεπάρκειας.

Στη συνέχεια περάσαμε στο άλλο άκρο: Όταν η ενεργειακή επάρκεια εξασφαλίστηκε και οι τιμές του φυσικού αερίου και των ναύλων υποχώρησαν, πολλοί έσπευσαν να πανηγυρίσουν και να προεξοφλήσουν ότι η κρίση θα μπορούσε να αποτελέσει θέμα λίγων μηνών.

Σήμερα, αντίθετα, σοφότεροι πλέον, φαίνεται πως προσπαθούμε να προσγειωθούμε στην πραγματικότητα και να έχουμε αποκτήσει μια καλύτερη εικόνα για το τι μέλλει γενέσθαι. Όπως φαίνεται, λοιπόν, δεν αναμένουμε κρίση, πλην όμως όλα δείχνουν πως θα έχουμε ένα 2024 με αναιμική έως σαφώς περιορισμένη ανάπτυξη στην Ευρώπη, με υψηλά επιτόκια και με έναν επίμονο πληθωρισμό (ο συνδυασμός αυτός έχει οδηγήσει και σε μια αύξηση των yields στα ομόλογα το τελευταίο χρονικό διάστημα).

Τα υψηλά επιτόκια θα προκαλέσουν μεγαλύτερες παρενέργειες στην αγορά ομολόγων (ήδη η απόδοση του ελληνικού κρατικού δεκαετούς κινείται στα όρια του 4,5%, έναντι 3,7% προ ολίγων μηνών), στη βιομηχανία και στην κτηματαγορά, ενώ ο πληθωρισμός θα υποχρεώσει ένα μεγάλο μέρος των νοικοκυριών να είναι ακόμη πιο προσεκτικό στην κατανάλωσή του.

Η όλη κατάσταση θα επηρεάσει αναμφίβολα και την Ελλάδα, ωστόσο η κατάσταση φαίνεται να είναι αρκετά καλύτερη σε σύγκριση με τον μέσο ευρωπαϊκό όρο, για δύο κυρίως λόγους: Πρώτον, γιατί φέτος εισπράχθηκαν πολύ περισσότερα χρήματα σε σχέση με πέρσι από το μέτωπο του τουρισμού και δεύτερον επειδή συνεχίζει να είναι ζεστό ένα πολύ σημαντικό κομμάτι της ελληνικής οικονομίας, που αφορά τις κατασκευές, την οικοδομική δραστηριότητα και την πληροφορική.

Όλα αυτά άλλωστε φάνηκαν και από τις πρόσφατες δημοσιεύσεις των λογιστικών καταστάσεων του φετινού πρώτου εξαμήνου, όπου παρουσιάστηκε μια εικόνα δύο ταχυτήτων. Ή ίδια εικόνα αναμένεται λίγο-πολύ να συνεχιστεί και το 2024».

Ανάλογα μηνύματα συγκρατημένης αισιοδοξίας προκύπτουν επίσης από τη μέχρι τώρα εκτέλεση του φετινού προϋπολογισμού, αλλά και από το περιεχόμενο του προσχεδίου του προϋπολογισμού για το 2024. Να σημειωθεί ότι το 2023 θα είναι η τρίτη συνεχόμενη χρονιά, όπου τα απολογιστικά μεγέθη κινούνται πολύ καλύτερα από τα αρχικώς προβλεφθέντα. Με το φετινό ΑΕΠ να κλείνει σαφώς πάνω από το +2% (αρχική πρόβλεψη στο +1,8%) και το πρωτογενές δημοσιονομικό πλεόνασμα στο +1,1% (έναντι πρόβλεψης +0,7% και παρά τις ζημίες των φυσικών καταστροφών), για το 2024 αναμένεται ρυθμός ανάπτυξης 3%, πρωτογενές πλεόνασμα 2,1% και περαιτέρω αποκλιμάκωση του δείκτη χρέους στο 152,2% του ΑΕΠ.

Τεστ κοπώσεως

Μέσα σ’ αυτό το κλίμα προβληματισμού που επικρατεί διεθνώς στο οικονομικό σκηνικό, ιδιαίτερο ενδιαφέρον έχει για τους επενδυτές να διαγνωστεί η πορεία και οι αντοχές των εισηγμένων εταιρειών στο Χ.Α.

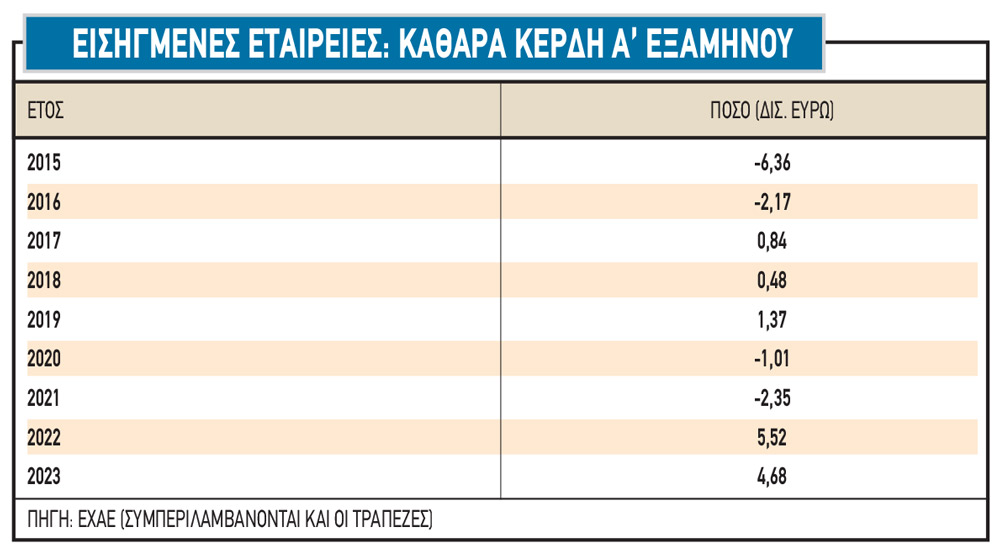

Με βάση το άθροισμα των καθαρών κερδών των εισηγμένων (των τραπεζών συμπεριλαμβανομένων, βλέπε στοιχεία παρατιθέμενου πίνακα), τα φετινά εξαμηνιαία κέρδη διαμορφώθηκαν σε χαμηλότερο κατά 15% επίπεδο σε σχέση με τα αντίστοιχα περσινά, που ήταν όχι μόνο τα υψηλότερα πάρα πολλών ετών, αλλά εμπεριείχαν και «ουρανοκατέβατα κέρδη» σε κλάδους όπως τα διυλιστήρια και οι μεταλλουργίες.

Χωρίς τη συμβολή των τραπεζών, τα εξαμηνιαία κέρδη υποχώρησαν φέτος κατά 14,5% σε σχέση με πέρσι, ποσοστό που πιθανότατα θα περιοριστεί στο σύνολο της χρονιάς, παρά τις αρνητικότερες επιδράσεις από το μέτωπο των επιτοκίων και κόντρα στη διεθνή οικονομική στασιμότητα που επιμένει.

Οι βασικότεροι λόγοι της προβλεπόμενης σχετικής βελτίωσης κατά το δεύτερο μισό του 2023 είναι:

- Η πολύ καλύτερη τουριστική επίδοση της χώρας τόσο σε σχέση με πέρσι όσο και ακόμη έναντι του ιστορικού ρεκόρ του 2019.

- Το γεγονός ότι τα «ουρανοκατέβατα κέρδη» του 2022 αφορούσαν κατά κύριο λόγο το περσινό πρώτο εξάμηνο, καθώς η κατάσταση στο δεύτερο μισό της περσινής χρονιάς είχε ομαλοποιηθεί σε σημαντικό βαθμό.

Για παράδειγμα οι μεταλλουργικές εταιρείες αναμένουν -από λογιστικής άποψης τουλάχιστον- ένα μάλλον καλύτερο β’ εξάμηνο από το πρώτο, ενώ αντίθετα πέρυσι το πολύ καλό εξάμηνο ήταν το πρώτο.

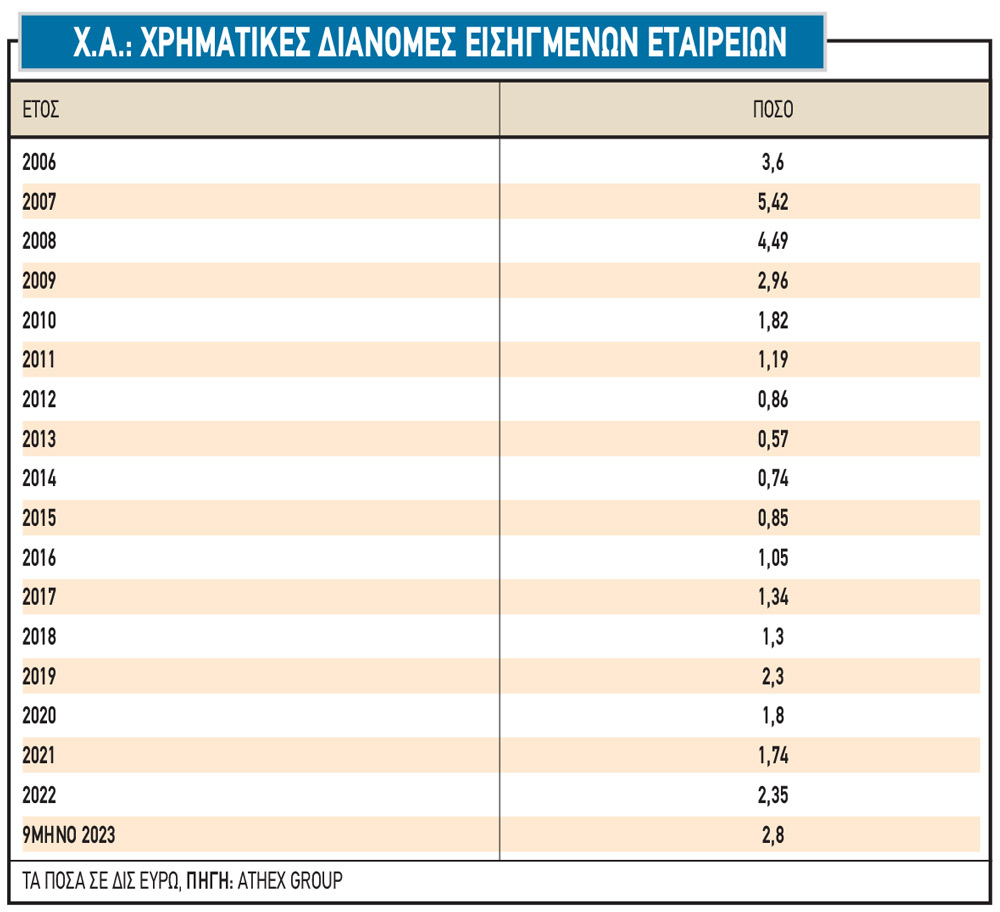

Σύμφωνα με παράγοντες της αγοράς, «οι εισηγμένες εταιρείες κατά μέσο όρο έχουν ανοδικές προοπτικές κερδών το 2024 και σήμερα τελούν υπό διαπραγμάτευση στο Χ.Α. με ελκυστικούς δείκτες P/E και μερισματικής απόδοσης (ο μέσος δείκτης με βάση τις χρηματικές διανομές του εννεαμήνου κυμαίνεται στο 3,4% και αναμένεται να διευρυνθεί έως το τέλος του έτους). Ωστόσο, οι επενδυτές θα πρέπει να είναι προσεκτικοί γιατί οι μέσοι όροι δεν λένε πάντα όλη την αλήθεια. Όπως φαίνεται ήδη, και φέτος θα δούμε σημαντικής διαφοροποιήσεις από κλάδο σε κλάδο ή ακόμη και από εταιρεία με βάση τη θέση που έχει χτίσει καθεμία στην αγορά, αλλά και με βάση το ύψος των δανειακών της ανοιγμάτων. Χρειάζεται, λοιπόν, προσοχή στο χτίσιμο του χαρτοφυλακίου».

Η υπόθεση της επενδυτικής βαθμίδας

Μετά το ΟΚ της DBRS, η Ελλάδα χρειάζεται την έγκριση ακόμη ενός (μεγάλου) διεθνούς οίκου προκειμένου το δημόσιο χρέος της να ανακτήσει την επενδυτική βαθμίδα (πράγμα που αναμένεται να γίνει μέσα στο 2023), ενώ μέσα στο 2024 -σύμφωνα με την εκτίμηση του CEO της EXAE Γιάννου Κοντόπουλου- το Χρηματιστήριο της Αθήνας θα μπει στη «λίστα παρακολούθησης» (watching list) των μεγάλων ξένων θεσμικών προκειμένου να αξιολογήσουν το αν θα μεταταχθεί από τις αναδυόμενες στις αναπτυγμένες διεθνείς κεφαλαιαγορές.

Πολλοί είχαν τονίσει επανειλημμένως ότι η ανάκτηση της επενδυτικής βαθμίδας αποτελεί μεν πολύ θετικό γεγονός, πλην όμως δεν είναι βέβαιο το πόσο έντονα και το πόσο άμεσα θα μπορούσε να επηρεάσει τις τιμές των μετοχών στο Χρηματιστήριο της Αθήνας.

Στο ίδιο μήκος κύματος κινούνται και οι εκτιμήσεις του Γιάννου Κοντόπουλου, που υποστηρίζει ότι δεν έχει τιμολογηθεί πλήρως στις τιμές των ελληνικών μετοχών η δρομολογούμενη ανάκτηση της επενδυτικής βαθμίδας, παρουσιάζοντας το πώς είχαν συμπεριφερθεί κατά το παρελθόν οι χρηματιστηριακές αγορές άλλων χωρών (Πορτογαλία και Ισραήλ) σε αντίστοιχες περιπτώσεις. Οι αγορές αυτές είχαν υπεραποδώσει έναντι των συγκρίσιμων διεθνών δεικτών τόσο πριν όσο και μετά από την επισημοποίηση της λήψης επενδυτικής βαθμίδας.

Οι βραχυπρόθεσμες προκλήσεις

Παρότι η ελληνική κεφαλαιαγορά έχει αρκετά επιχειρήματα που μπορεί να παραθέσει προς τους ξένους θεσμικούς ότι είναι σε θέση να συνεχίσει να υπεραποδίδει έναντι των ξένων χρηματιστηρίων, κατά τους τελευταίους μήνες παρατηρείται μια κίνηση (ούτε μεγάλη, ούτε βίαια) αποχώρησης των τελευταίων από το Χ.Α.

Φαίνεται πως αυτή την περίοδο δεν υπάρχει κάποιος καταλύτης που θα μπορούσε να αλλάξει το κλίμα, με τις επικείμενες δημόσιες εγγραφές των ΑΕΕΑΠ να γίνονται σε ένα δυσμενές περιβάλλον για τον κλάδο των ακινήτων στην Ευρώπη (ίσως να μην είναι τυχαίο ότι η Noval ζήτησε και πήρε παράταση εισαγωγής στο Χ.Α. έως τον Οκτώβριο του 2024), και με την Ελλάδα να συγκαταλέγεται στις λίγες χώρες της Γηραιάς ηπείρου όπου οι τιμές των ακινήτων συνεχίζουν να ανεβαίνουν και φέτος.

Όταν ρωτήθηκε ο διευθύνων σύμβουλος της ΕΧΑΕ για το πώς εξηγεί το γεγονός ότι το Χ.Α. διόρθωσε περισσότερο σε σχέση με τα ξένα χρηματιστήρια απάντησε πως μια πρώτη ερμηνεία θα μπορούσε να είναι ότι στο οκτάμηνο που προηγήθηκε είχε υπεραποδώσει έντονα έναντι αυτών και τελικά το ποσοστό των απωλειών του σε σχέση με τα κέρδη του πρώτου οκταμήνου ήταν μικρότερο για το Χ.Α. σε σχέση με τις υπόλοιπες αγορές.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία