Η αμερικανική τράπεζα Goldman Sachs εκτιμά ότι οι ελληνικές τράπεζες αποτελούν μια ελκυστική επενδυτική περίπτωση, δεδομένης της βελτίωσης των θεμελιωδών μεγεθών τους και των μακροοικονομικών προοπτικών για την Ελλάδα.

«Πιστεύουμε ότι οι αξιολογήσεις των ελληνικών τραπεζών έχουν τη δυνατότητα να προσαρμοστούν υψηλότερα, με βάση τη βελτίωση των θεμελιωδών μεγεθών. Επαναλαμβάνουμε τη θετική μας άποψη για τις ελληνικές τράπεζες και παρέχουμε μια ενημέρωση σχετικά με την πρόοδο στην πορεία τους προς τη μείωση του ρίσκου και τη βελτίωση της κερδοφορίας τους, καθώς το Euribor αυξήθηκε κατά περίπου 2,7%, από τη στιγμή που δημοσιεύσαμε για τελευταία φορά σημείωμα για τις ελληνικές τράπεζες. Η αργή ανατιμολόγηση των υποχρεώσεών τους λόγω των χαμηλότερων από τα αναμενόμενα beta καταθέσεων οδήγησε σε σημαντική αύξηση των καθαρών εσόδων από τόκους (NII), ενώ τα αναπτυξιακά προγράμματα και το Ταμείο Ανάκαμψης και Ανθεκτικότητας οδήγησαν σε υψηλότερη καθαρή πιστωτική επέκταση», επισημαίνουν οι αναλυτές του οίκου.

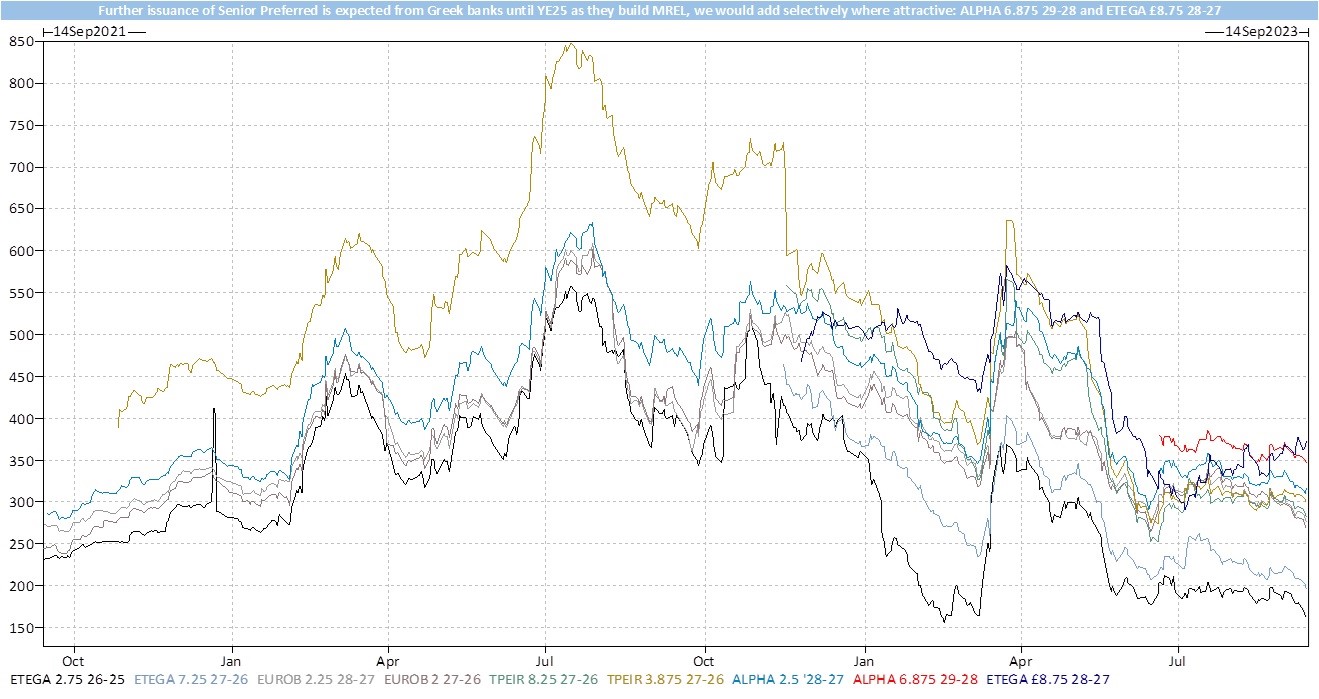

«Εκθέτουμε τους λόγους για τους οποίους πιστεύουμε ότι οι ελληνικές τράπεζες, παρά το ράλι του Μαΐου μετά τον πρώτο γύρο των βουλευτικών εκλογών, εξακολουθούν να αποτελούν μια καλή επενδυτική ευκαιρία. Ο προτιμώμενος τρόπος για να εκφράσουμε τη θετική άποψη για τις ελληνικές τράπεζες είναι μέσω μιας αγοράς σε κεφαλαιακά μέσα: το ομόλογο της Τράπεζας Πειραιώς AT1, με κουπόνι 8,75% PNC26 και το ομόλογο της Alpha Bank με κουπόνι 4,25% 30NC25. Στα senior ομόλογα προτείνουμε το ομόλογο της τράπεζας με κουπόνι 6,875%.

Σημειώνουμε την πρόσφατη υποαπόδοση της έκδοσης σε βρετανική λίρα του ομολόγου της Εθνικής Τράπεζας με κουπόνι 8,75% έναντι της αντίστοιχης του ευρώ με κουπόνι 7,25%. Αν και αναγνωρίζουμε ότι το ομόλογο σε λίρα διαπραγματεύεται πάντα με discount έναντι της έκδοσης σε ευρώ, η βάση είναι τώρα στις 120 μ.β. σε έναντι και του μέσου όρου των 85 μ.β. από την έκδοση του ομολόγου σε λίρα τον περσινό Νοέμβριο», εξηγεί η Goldman Sachs.

Ιδέες για επενδύσεις στα ομόλογα των ελληνικών τραπεζών:

- Αγοράστε την έκδοση της ALPHA με κουπόνι 4,25% 30NC25 (z+602 μ.β.) με απόδοση στην ανάκληση (ytc) 9,99% και στόχο z+520 μ.β.

- Αγοράστε την έκδοση της ALPHA με κουπόνι 6,875% (z+339 μ.β.) και ytc 6,74% και στόχο z+300 μ.β.

- Αγοράστε την έκδοση της ETE σε λίρα με κουπόνι 8,75% (z+356 μ.β.) και ytc 8,59% με στόχο z+322 μ.β.

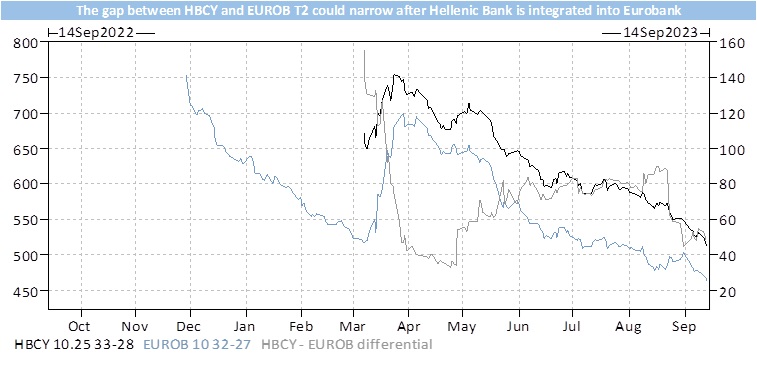

- Αγοράστε την έκδοση της Ελληνικής Τράπεζας HBCY με κουπόνι 10,25% 33NC28 (z+506 μ.β.) και ytc 8,44% με στόχο z+475 μ.β. (περίπου 20 μ.β. πίσω από την έκδοση της Eurobank με κουπόνι 10% 32-27).

- Αγοράστε την έκδοση της Πειραιώς με κουπόνι 8,75% PNC26 (z+920 μ.β.) με ytc 12,78% και στόχο στο 11,25%.

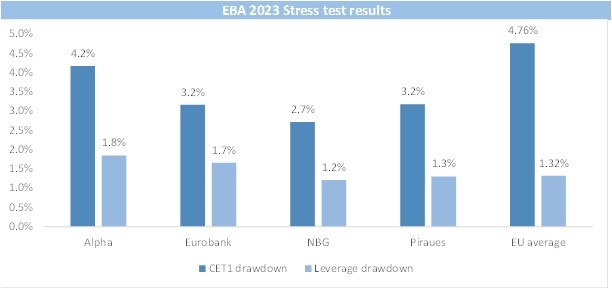

Οι κίνδυνοι που διαβλέπει η αμερικανική επενδυτική τράπεζα είναι η απροσδόκητη επιδείνωση του ελληνικού μακροοικονομικού προφίλ, χειρότερες από τις αναμενόμενες επιπτώσεις στην ελληνική οικονομία από τις πυρκαγιές, που θα ασκήσουν πίεση στη δημοσιονομική θέση, ανατιμολόγηση των beta καταθέσεων ταχύτερα από τις δικές της υποθέσεις, υψηλό επίπεδο της αναβαλλόμενης φορολογίας (DTAs) στα κεφάλαια. Στο τέλος του α’ εξαμήνου, το ποσό των DTAs που είναι επιλέξιμα και περιλαμβάνονται στις μετρήσεις CET1 ανερχόταν σε €2,7 δισ. ευρώ (60,7% του CET1 και 8,2% των RWAs) για την Alpha Βank, περίπου 90% για την Πειραιώς (στα €3,87 δισ., εκ των οποίων DTC στα €3,51 δισ. ευρώ).

Τι δείχνουν τα macro της χώρας

Η DBRS αναβάθμισε την αξιολόγηση του ελληνικού δημοσίου σε επενδυτική βαθμίδα στις 8 Σεπτεμβρίου, αναμένοντας ότι η νέα κυβέρνηση «θα παραμείνει προσηλωμένη στη δημοσιονομική πειθαρχία» και θα διασφαλίσει ότι «ο δείκτης δημόσιου χρέους θα παραμείνει σε πτωτική τάση». Στο Πρόγραμμα Σταθερότητας 2023 η κυβέρνηση προβλέπει ότι το χρέος θα μειωθεί στο 162,6% μέχρι το τέλος του 2023 και στο 135,2% μέχρι το τέλος του 2026.

Οι FT ανέφεραν ότι η κίνηση της DBRS καθιστά τα ελληνικά ομόλογα επιλέξιμα για το πρόγραμμα APP της ΕΚΤ και τις επανεπενδύσεις, καθώς η Κεντρική Τράπεζα παίρνει την υψηλότερη από τους τέσσερις αναγνωρισμένους οίκους αξιολόγησης. Συνεχίζει λέγοντας ότι αυτό θα μπορούσε να διευκολύνει την πρόσβαση των ελληνικών τραπεζών στη χονδρική χρηματοδότηση, ως αποτέλεσμα «της διεύρυνσης της βάσης των εξασφαλίσεων».

Η ενέργεια της DBRS έρχεται σε συνέχεια της κίνησης της Scope, η οποία αναβάθμισε την Ελλάδα στις 4 Αυγούστου σε BBB- από BB+ και άλλαξε τις προοπτικές του κρατικού αξιόχρεου σε σταθερές από θετικές. Αυτή ήταν η δεύτερη κίνηση από οίκο αξιολόγησης, με τον ιαπωνικό οίκο αξιολόγησης R&I να δημιουργεί προηγούμενο λίγες ημέρες πριν, αναβαθμίζοντας την αξιολόγηση της Ελλάδας σε επενδυτική βαθμίδα.

Ο Scope αναφέρθηκε i) στη συνεχή ευρωπαϊκή θεσμική στήριξη της χώρας, συμπεριλαμβανομένης της προώθησης προγραμμάτων όπως το NGEU, ii) στη θετική εξέλιξη του δημοσιονομικού πλαισίου με σταθερή πορεία μείωσης του δημόσιου χρέους και αναμενόμενα συνεχή πρωτογενή πλεονάσματα του προϋπολογισμού, iii) στις διαρθρωτικές μεταρρυθμίσεις που έχουν μειώσει τους υψηλούς δείκτες μη εξυπηρετούμενων δανείων και έχουν ενισχύσει τη σταθερότητα του τραπεζικού συστήματος. Οι δικοί μας οικονομολόγοι έχουν την άποψη ότι η χώρα οδεύει προς την αξιολόγηση επενδυτικής βαθμίδας.

Πιστεύουμε, αναφέρουν οι αναλυτές της Goldman Sachs, ότι η πιθανότητα επιστροφής του ελληνικού δημοσίου σε αξιολόγηση επενδυτικής βαθμίδας είναι πολύ υψηλή, με τις ακόλουθες ημερομηνίες για τις επερχόμενες προγραμματισμένες ενέργειες αξιολόγησης της πιστοληπτικής ικανότητας του κράτους: Moody's σήμερα, S&P στις 20 Οκτωβρίου και Fitch την 1η Δεκεμβρίου.

Σημειώνουμε, προσθέτουν, ότι η Moody's βαθμολογεί σήμερα την Ελλάδα με Ba3/POS, τρεις βαθμίδες κάτω από την επενδυτική βαθμίδα, οπότε οποιαδήποτε αναβάθμιση από τη Moody's θα είναι, κατά την άποψή μας, λιγότερο σημαντική για το κράτος, αλλά εξακολουθεί να είναι σημαντική για τις τράπεζες, καθώς η Moody's είναι ο μόνος οίκος αξιολόγησης που καλύπτει την αξιολόγηση των τραπεζών με εκείνη του κράτους.

Η S&P και η Fitch την αξιολογούν σε BB+ με προοπτικές θετικές και σταθερές αντίστοιχα. Μια αναβάθμιση, υπογραμμίζουν, από την S&P θα ήταν σημαντική λόγω των επιπτώσεων για την ένταξη στους δείκτες.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία