Δύο μετοχές με έντονο επενδυτικό ενδιαφέρον είναι αναμφίβολα ο ΟΤΕ και η ΔΕΗ. Ο Οργανισμός, σε πλήρη αντίθεση με τα προηγούμενα χρόνια, υπολείπεται της υψηλής κεφαλαιοποίησης με απόδοση -9% από τις αρχές τους έτους, αλλά και σε επίπεδο ενός έτους, με την κεφαλαιοποίησή του να κυμαίνεται λίγο υψηλότερα από τα 5,5 δισ. ευρώ.

Αντίθετα, η ΔΕΗ, που είχε μείνει πίσω σε αποδόσεις τα προηγούμενα χρόνια, από τις αρχές του έτους αποδίδει άνω του 40% και είναι κοντά στην πρώτη πεντάδα των αποδόσεων της υψηλής κεφαλαιοποίησης. Για την ίδια περίοδο, ο δείκτης της υψηλής κεφαλαιοποίησης έχει άνοδο 49% περίπου και 47% ο Γενικός Δείκτης του ΧΑ.

Δεν είναι ψέμα ότι η αγορά και ο Γενικός Δείκτης θα βρίσκονταν αρκετά υψηλότερα, αν οι μετοχές του ΟΤΕ δεν κινούνταν σε χαμηλή πτήση από τις αρχές του έτους. Η μετοχή από το απόλυτο top pick ξένων και Ελλήνων αναλυτών έχει πέσει ελαφρώς στις προτιμήσεις τους και αυτό απεικονίζεται και στις συστάσεις, αλλά κυρίως στις επιδόσεις στο ταμπλό του ΧΑ.

Η αύξηση της συμμετοχής της Deutsche Telekom στο μετοχικό κεφάλαιο της εταιρείας και η επαναγορά των μετοχών από το ταμπλό του ΧΑ έχουν μειώσει τη συμμετοχή του Οργανισμού στον δείκτη MSCI Greece Standard από την πρώτη θέση, που ήταν για πολλά χρόνια, στην έκτη, πίσω από τις Eurobank, Mytilineos, Alpha Βank, Εθνική Τράπεζα, Jumbo και ΟΠΑΠ.

Ο ανταγωνισμός στον κλάδο είναι σαφώς πιο έντονος από ό,τι τα προηγούμενα έτη, η μετοχή του ΟΤΕ είναι διαπραγματεύσιμη με discount, τόσο έναντι της αγοράς όσο και έναντι των ευρωπαϊκών εταιρειών. Η αποτίμηση της μετοχής σε όρους EV/EBITDA είναι μόλις 4,3 φορές για τα έτη 2023-2024, αντίστοιχα. Η μέση τιμή-στόχος είναι στα 18,82 ευρώ και το περιθώριο ανόδου προσεγγίζει το 42%.

Η τεχνική εικόνα για τον ΟΤΕ είναι προβληματική για την αγορά συνολικά, παρότι η πίεση που έχει δεχθεί οφείλεται και σε τεχνικούς λόγους, εξαιτίας της συνεχιζόμενης μείωσης της συμμετοχής του στους δείκτες MSCI και FTSE.

Mε τη βοήθεια της κυματικής ανάλυσης, φαίνεται ότι στο βασικό σενάριο, η μετοχή του ΟΤΕ βρίσκεται σε ένα κύμα C και σε υποκύμα 3, το οποίο μπορεί να έχει στόχο-τιμής τα 12,60 ευρώ και χαμηλότερα τα 12,10 ευρώ. Ισχυρές στηρίξεις είναι τα επίπεδα των 11,30 και 10,60 ευρώ. Οι στηρίξεις των 12,10 ευρώ και 10,60 ευρώ προκύπτουν ως 50% και 61,8% Fibonacci επίπεδα.

Η μετοχή της ΔΕΗ έχει μεταμορφωθεί σε θετικό πρωταγωνιστή. Η απόδοσή της προσεγγίζει το 74% το τελευταίο ένα έτος, ενώ για το ίδιο χρονικό διάστημα ελάχιστες εταιρείες έχουν αποδώσει υψηλότερα στο ταμπλό του ΧΑ.

Η τιμή της αύξησης του μετοχικού κεφαλαίου στα 9 ευρώ είναι κομβικό επίπεδο για τη μετοχή. Η εξαγορά στην αγορά της Ρουμανίας μπορεί να αλλάξει προς το θετικότερο το προφίλ της. H αποτίμηση της ΔΕΗ, υπό το πρίσμα της σταθερής εκτέλεσης και της λειτουργικής δυναμικής και με αύξηση της κερδοφορίας σε 1,4 δισ. ευρώ έως το 2025 χωρίς την Enel και 1,7 δισ. ευρώ με την Enel, είναι ελκυστική.

Όταν η ΔΕΗ θα έχει ολοκληρώσει σε μεγάλο βαθμό την ανάπτυξη της δυναμικότητας ΑΠΕ και λαμβάνοντας επίσης υπόψη την προσαύξηση της αξίας με τη συμφωνία με την Enel, η Eurobank Equities καταλήγει σε ένα νέο στόχο τιμής στα 13 ευρώ ανά μετοχή, που υποδηλώνει αποτίμηση 7,4 φορές σε όρους EV/EBITDA, ήτοι μικρό discount έναντι των ανταγωνιστών. H JP Morgan ξεκινά να καλύπτει τη μετοχή της ΔΕΗ και δίνει σύσταση overweight και στόχο τιμής στα 13,5 ευρώ ανά μετοχή στο τέλος του 2024. Η μέση τιμή-στόχος από τη βάση δεδομένων της Factset είναι τα 12,22 ευρώ, με περιθώριο ανόδου 32% και σύσταση αγοράς.

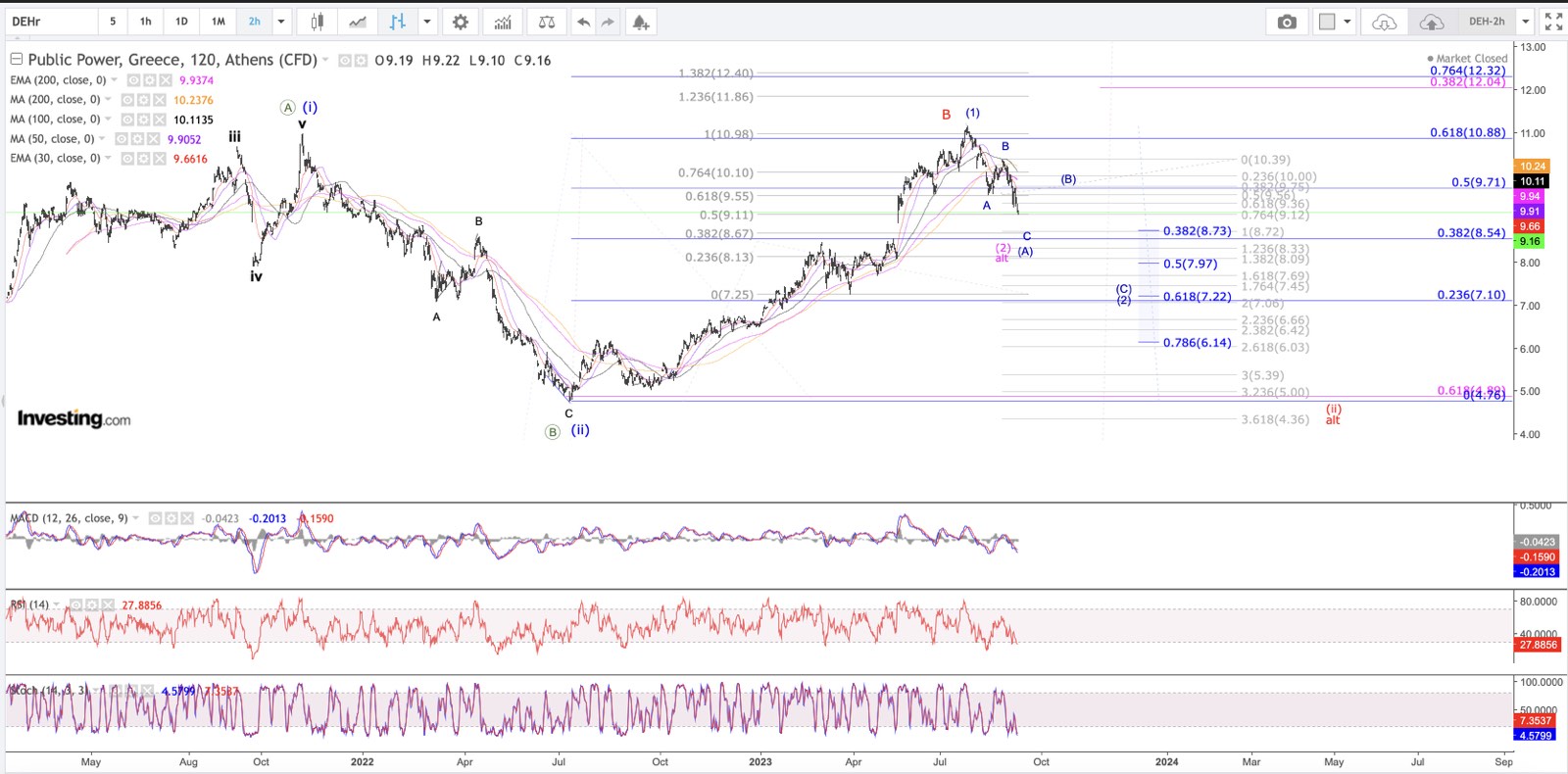

Η τεχνική εικόνα της ΔΕΗ είναι, ωστόσο, περίπλοκη και με έντονο ενδιαφέρον για την αγορά και την πορεία της. Κομβικό σημείο στην πορεία της μετοχής της ΔΕΗ είναι το επίπεδο των 8,70 ευρώ. Χαμηλότερα βρίσκονται τα επίπεδα των 8 ευρώ και των 7,20 ευρώ, σε περίπτωση που η κίνηση πάει στο 61,8% Fibonacci επίπεδο. Αντίστοιχα το 38,2% Fibonacci επίπεδο αντιστοιχεί στα 8,70 ευρώ και το 50% Fibo επίπεδο στα 8 ευρώ.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία