Μετά από ένα ράλι 64% στις τιμές των τραπεζικών μετοχών από την αρχή του χρόνου, το βασικό ερώτημα μεταξύ των επενδυτών είναι εάν έχει απομείνει κάποια αξία στις ελληνικές τράπεζες ή είναι καιρός να αποκομίσουν κάποια κέρδη, σημειώνει η Euroxx σε έκθεσή της για τον κλάδο, με την οποία ξεκινά εκ νέου κάλυψη. Υποστηρίζει δε ότι υπάρχει σημαντική μακροπρόθεσμη αξία.

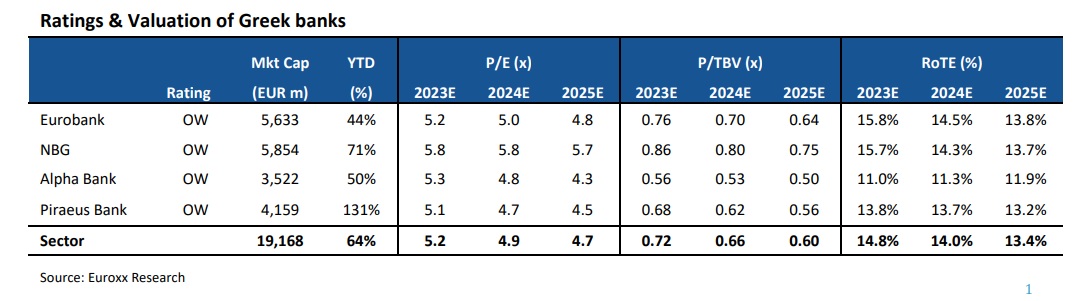

Οι ελληνικές τράπεζες τελούν υπό διαπραγμάτευση κατά μέσο όρο με 0,7x P/TBV (δείκτης τιμής προς ενσώματη λογιστική αξία), με βάση την εκτίμηση του 2023 με >13% διατηρήσιμο ROTE (απόδοση ιδίων κεφαλαίων), γεγονός που συνεπάγεται υπερβολικό κόστος ιδίων κεφαλαίων >20%. Ο λόγος P/E με βάση την εκτίμηση για το 2023 είναι κοντά στο 5x, μια έκπτωση 10-20% έναντι του ανταγωνισμού, παρά τις ανώτερες αποδόσεις, την υπερβολική δημιουργία κεφαλαίου και την ισχυρή μακροοικονομική εικόνα της οικονομίας.

Είμαστε bullish για τον ελληνικό τραπεζικό τομέα, σημειώνει η Euroxx, εν μέσω:

- μιας πολύ ελκυστικής μακροοικονομικής εικόνας με ρυθμούς αύξησης του ΑΕΠ πάνω από τους αντίστοιχους της Ευρωζώνης.

- ουσιαστικής μακροπρόθεσμης ευκαιρίας για αύξηση του χαρτοφυλακίου δανείων μετά από 10ετή περίοδο απομόχλευσης.

- ισχυρά καθαρά επιτοκιακά περιθώρια εν μέσω μεγάλων αποθεμάτων ρευστότητας και πολύ χαμηλών δεικτών L/D.

- πολύ υψηλή κάλυψη NPE έναντι ομοτίμων στην ΕΕ, γεγονός που θα επιτρέψει στις ελληνικές τράπεζες να μειώσουν το κόστος κινδύνου πιο κοντά στους μέσους όρους της ΕΕ και

- ανώτερα ROTE που θα οδηγήσουν σε υπερβολική δημιουργία κεφαλαίου έως το 2025, ανοίγοντας τον δρόμο για υψηλή ανταμοιβή των μετόχων μακροπρόθεσμα.

Για τη Euroxx, η Eurobank είναι η κορυφαία επιλογή. Στα μοντέλα αποτίμησης υπάρχει μια ανοδική δυνατότητα >30% σε όλες τις ελληνικές τράπεζες. Αν έπρεπε να διαλέξουμε ένα, πιστεύουμε ότι η Eurobank προσφέρει το καλύτερο προφίλ κινδύνου/ανταμοιβής με το καλύτερο ROTE στην κατηγορία του, πολύ κερδοφόρες δραστηριότητες στη Βουλγαρία και την Κύπρο, υψηλή κάλυψη NPE, ισχυρή κεφαλαιακή θέση και σαφές σχέδιο κατανομής κεφαλαίων τα επόμενα χρόνια, σημειώνει.

Στην έκθεση επισημαίνονται και οι κίνδυνοι: Γρήγορη μείωση των επιτοκίων της ΕΚΤ, ασθενέστερη μακροοικονομική/ενεργειακή κρίση που θα μπορούσε να οδηγήσει σε αύξηση της ροής νέων NPE, πολιτικοί κίνδυνοι (τραπεζικός φόρος, νέα ανώτατα όρια στα επιτόκια, πίεση για αύξηση των αποδόσεων στις καταθέσεις), ανταγωνιστική πίεση στα spreads, πιο ήπια αύξηση των δανείων.

Οι τιμές-στόχοι της Euroxx είναι:

- Εθνική: 8,5 ευρώ (upside 33%), με σύσταση overweight

- Eurobank: 2,3 ευρώ (upside 52%), με σύσταση overweight

- Πειραιώς: 4,6 ευρώ (upside 38%), με σύσταση overweight

- Alpha Bank: 2,1 ευρώ (upside 40%), με σύσταση overweight

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS

Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών

Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς

Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς