Η ελληνική χρηματιστηριακή αγορά συνεχίζει να υπεραποδίδει και φέτος, καταγράφοντας άνοδο 45% μέχρι στιγμής, ξεπερνώντας σε αποδόσεις τις μεγάλες ευρωαγορές, τονίζει σε έκθεσή της η Optima Bank.

Στο πλαίσιο αυτό, η χρηματιστηριακή επιχειρεί να ρίξει φως στο σύμπαν των μετοχών χαμηλής κεφαλαιοποίησης και να εντοπίσει ευκαιρίες που συχνά παραβλέπουν οι μεγάλοι επενδυτές με πιθανές στρεβλώσεις στην τιμολόγηση, αναπτυξιακές προοπτικές και αποδοτική διοίκηση.

Η χρηματιστηριακή επισημαίνει ότι οι υψηλές αποδόσεις συχνά συνοδεύονται και από αυξημένα ρίσκα. Τυπικά, τα small caps τείνουν να είναι πιο ευμετάβλητα (υψηλότερο beta) σε σχέση με τις μετοχές υψηλής κεφαλαιοποίησης, ενώ πρόβλημα αποτελεί και η περιορισμένη εμπορευσιμότητα.

Τέλος, σημειώνει ότι οι εταιρείες χαμηλής κεφαλαιοποίησης τείνουν να εμφανίζουν χαμηλότερα επίπεδα εταιρικής διακυβέρνησης (με τον βασικό μέτοχο συνήθως να ελέγχει το διοικητικό συμβούλιο, έλλειψη ανεξάρτητων μελών του ΔΣ, ισχνές πολιτικές ESG κ.λπ.).

Ως εκ τούτου, κλασικός χρηματιστηριακός κανόνας είναι ότι δεν πρέπει κανείς να επενδύει περισσότερο από το 10% του συνολικού του μετοχικού χαρτοφυλακίου.

Εννέα small caps που ξεχωρίζουν

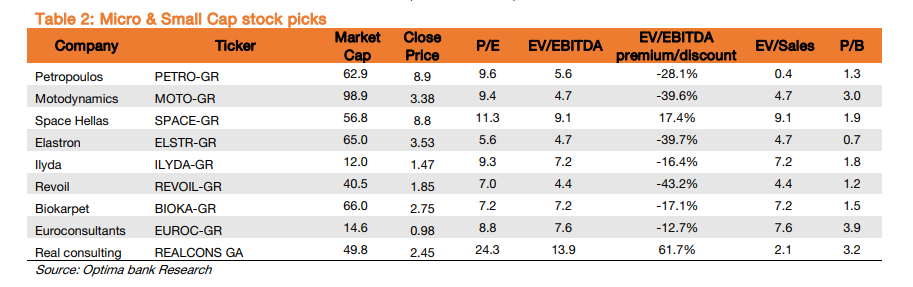

Η χρηματιστηριακή ξεχωρίζει εννέα μετοχές χαμηλής κεφαλαιοποίησης, τις Πετρόπουλος, Μοτοδυναμική, Space Hellas, Ελαστρον, Ιλυδα, Revoil, Βιοκαρπέτ, Ευρωσύμβουλοι και Real Consulting.

Πετρόπουλος: Χαρακτηρίζεται από ελκυστική αποτίμηση ενώ η διοίκηση αναμένει διψήφιους ρυθμούς ανάπτυξης την επόμενη χρονιά. Εχει χαμηλό δανεισμό ενώ το καθαρό χρέος είναι αρνητικό κατά 0,96 εκατ. ευρώ. Η μερισματική απόδοση για το 2022 ήταν στο 3,01%.

Μοτοδυναμική: Ισχυρή αύξηση των πωλήσεων (μέση ετήσια άνοδος 16,9% από το 2018), με υψηλά περιθώρια κέρδους σε όλους τους τομείς που δραστηριοποιείται. Ελκυστική αποτίμηση με discount σχεδόν 40% σε σχέση με τη μέση αποτίμηση στο Χρηματιστήριο. Η μερισματική απόδοση 2022 ανήλθε στο 2,64%.

Space Hellas: Χαρακτηρίζεται από έντονη γεωγραφική αλλά και κλαδική διαφοροποίηση ενώ εμφανίζει σταθερά ισχυρή αύξηση τζίρου, με μέση ετήσια άνοδο 14,2% από το 2018. Ελκυστική αποτίμηση και σταθερές καταβολές μερισμάτων (μερισματική απόδοση στο 1,64%).

Ελαστρον: Η εισηγμένη εμφανίζει μεγάλο discount σχεδόν 40% σε σχέση με τη μέση αποτίμηση στο ταμπλό του ΧΑ και ιδιαίτερα ελκυστική μερισματική απόδοση, στο 6% για το 2022.

Ιλυδα: Διεκδικεί μερίδιο από τα κεφάλαια του Ταμείου Ανάκαμψης ενώ εισέρχεται σε νέες αγορές λογισμικού, που σχετίζονται με την προστασία του περιβάλλοντος και τη διαχείριση απορριμμάτων. Ελκυστική η αποτίμηση με discount 16,4% έναντι της αγοράς ενώ η διοίκηση έχει θέσει στόχο να αυξήσει το μέρισμα για την επόμενη χρονιά.

Revoil: Εχει μερίδιο 10% στην αγορά καυσίμων ενώ επενδύει στις ανανεώσιμες πηγές ενέργειας, στοχεύοντας σε 200 MW την επόμενη πενταετία. Μετά από 13 χρόνια μοίρασε μέρισμα στους μετόχους, στόχος της διοίκησης είναι να διατηρήσει σταθερή μερισματική πολιτική τα επόμενα χρόνια. Ελκυστική αποτίμηση με discount 43,2% έναντι της αγοράς.

Βιoκαρπέτ: Εταιρεία με άνοιγμα στην κλωστοϋφαντουργία, τη μεταλλουργία (μέσω της θυγατρικής Exalco) και την πληροφορική, μέσω της Albio data και ευρεία κλαδική και γεωγραφική διασπορά. Η διοίκηση είναι αισιόδοξη για την αύξηση των πωλήσεων φέτος. Ελκυστική αποτίμηση με discount 17,1% έναντι του μέσου όρου της αγοράς.

Ευρωσύμβουλοι: Η διοίκηση είναι αισιόδοξη για ην αύξηση των πωλήσεων το 2023 και αναμένει υψηλότερα περιθώρια EBITDA, με στόχο το 30%. Στόχος του management είναι να αυξήσει τα έσοδα στα 12 εκατ. ευρώ έως το 2025, από 4,7 εκατ. ευρώ πέρυσι. Στο 12,2% το discount έναντι της αγοράς.

Real Consultants: Η διοίκηση αναμένει αύξηση των πωλήσεων κατά 30% φέτος, με άνοδο των EBITDA κατά 40%. Η αποτίμηση της εταιρείας, με λόγο EV/EBITDA στο 13,95, μπορεί να φαίνεται υψηλή, αλλά η εταιρεία αναπτύσσεται με γοργούς ρυθμούς, με σχέδια για πρόσθετες εξαγορές αφού εισέλθει στην Κύρια Αγορά του ΧΑ το φθινόπωρο. Χαρακτηρίζεται από χαμηλό δανεισμό, στο 1,22% η μερισματική απόδοση.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία