Με τις τιμές των μετοχών να έχουν αυξηθεί έντονα από την αρχή του έτους και τους χρηματιστηριακούς δείκτες των εισηγμένων εταιρειών να έχουν σε πολλές περιπτώσεις… βαρύνει, η ελκυστικότητα πλέον του ΧΑ δεν επικεντρώνεται στις «τζάμπα» αποτιμήσεις του παρελθόντος, αλλά στο μακροοικονομικό αφήγημα της χώρας.

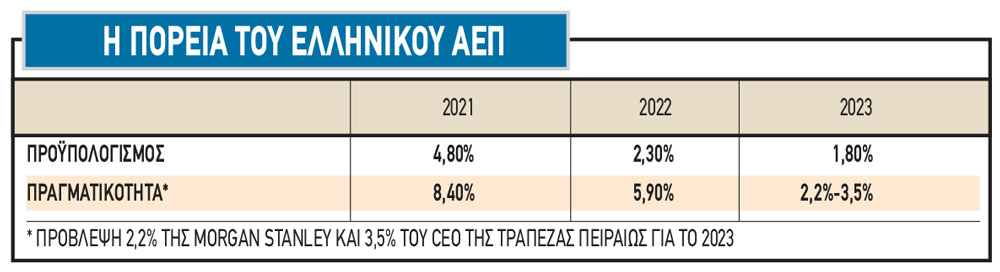

Ανεξάρτητα από το αν επιβεβαιωθεί πλήρως η πρόβλεψη του CEO της Τράπεζας Πειραιώς Χρήστου Μεγάλου για αύξηση του ελληνικού ΑΕΠ κατά 3,5% φέτος και κατά 3% τα επόμενα χρόνια, η χώρα μας φαίνεται να έχει πείσει τη διεθνή επενδυτική κοινότητα ότι είναι σε θέση να υπεραποδίδει έναντι των άλλων ευρωπαϊκών αγορών. Ιδιαίτερα αν από τις εκλογές της 25ης Ιουνίου προκύψει ισχυρό κυβερνητικό σχήμα (να δούμε ωστόσο τι θα γίνει στην πράξη), υπάρχουν ικανές προϋποθέσεις για να ωθήσουν την ελληνική οικονομία σε υψηλότερα επίπεδα ακολουθώντας το μοντέλο που θέλει δημοσιονομική πειθαρχία και μια ανάπτυξη που θα βασίζεται στις επενδύσεις, στον τουρισμό, στην πληροφορική και στη βελτίωση των υποδομών.

Από την άλλη πλευρά, τα πεδία των αβεβαιοτήτων δεν έχουν εκλείψει ούτε εντός, ούτε εκτός Ελλάδας και επίσης η προηγηθείσα μεγάλη αύξηση των τιμών στο Χ.Α. είναι σε θέση ανά πάσα στιγμή να οδηγήσει σε αποκομίσεις κερδών και διορθώσεις, μικρότερης ή μεγαλύτερης διάρκειας.

Ενώ στην αρχή της χρονιάς, σχεδόν το σύνολο των αναλυτών θεωρούσε ως υπεραισιόδοξο τον στόχο του κρατικού προϋπολογισμού για φετινό ΑΕΠ στο +1,8%, σήμερα όχι μόνο ενστερνίζονται τον αναθεωρημένο στόχο του +2,3%, αλλά ενίοτε υπερθεματίζουν. Ενδεικτική είναι η περίπτωση του +2,5% που εκτιμά για φέτος η Morgan Stanley (και +2,2% για το 2024), όπως και η αντίστοιχη εκτίμηση του ΟΟΣΑ για επίδοση +2,2% φέτος και +1,9% το 2024.

Ωστόσο, η εκτίμηση του διευθύνοντος συμβούλου της Τpάπεζας Πειραιώς Χρήστου Μεγάλου για φετινό ρυθμό ανάπτυξης στο +3,5% φέτος και στο +3% για τα επόμενα χρόνια είναι σε θέση να δικαιολογήσει όχι μόνο τη μέχρι σήμερα ανοδική πορεία των μετοχών στο Χρηματιστήριο της Αθήνας, αλλά και σαφώς μεγαλύτερη στη συνέχεια, στον βαθμό φυσικά που η συγκεκριμένη πρόβλεψη επιβεβαιωθεί -ή έστω προσεγγιστεί- στην πράξη.

Με την επενδυτική βαθμίδα να είναι πλέον προεξοφλημένη από την αγορά και με την κοινή γνώμη να προβλέπει ότι θα προκύψει ισχυρό αυτοδύναμο κυβερνητικό σχήμα στις εκλογές της 25ης Ιουνίου, το οικονομικό και πολιτικό ρίσκο της χώρας θεωρείται πλέον σαφώς μειωμένο, με αποτέλεσμα:

- Ήδη οι αποδόσεις των κρατικών τίτλων της χώρας υπολείπονται αυτών της Ιταλίας.

- Οι αρχικοί φόβοι για «πάγωμα» της αγοράς και της οικονομίας κατά την προεκλογική περίοδο έχουν αμβλυνθεί και τελικά οι επιπτώσεις του κλίματος πολιτικής αβεβαιότητας είναι λιγότερες από τις αρχικά προβλεπόμενες. Χαρακτηριστική είναι η δήλωση CEO εισηγμένης εταιρείας από τον μεταλλουργικό κλάδο, ο οποίος αναφέρθηκε σε μια αξιοσημείωτη τόνωση της ζήτησης την αμέσως επόμενη εβδομάδα των εκλογών της 21ης Μαΐου.

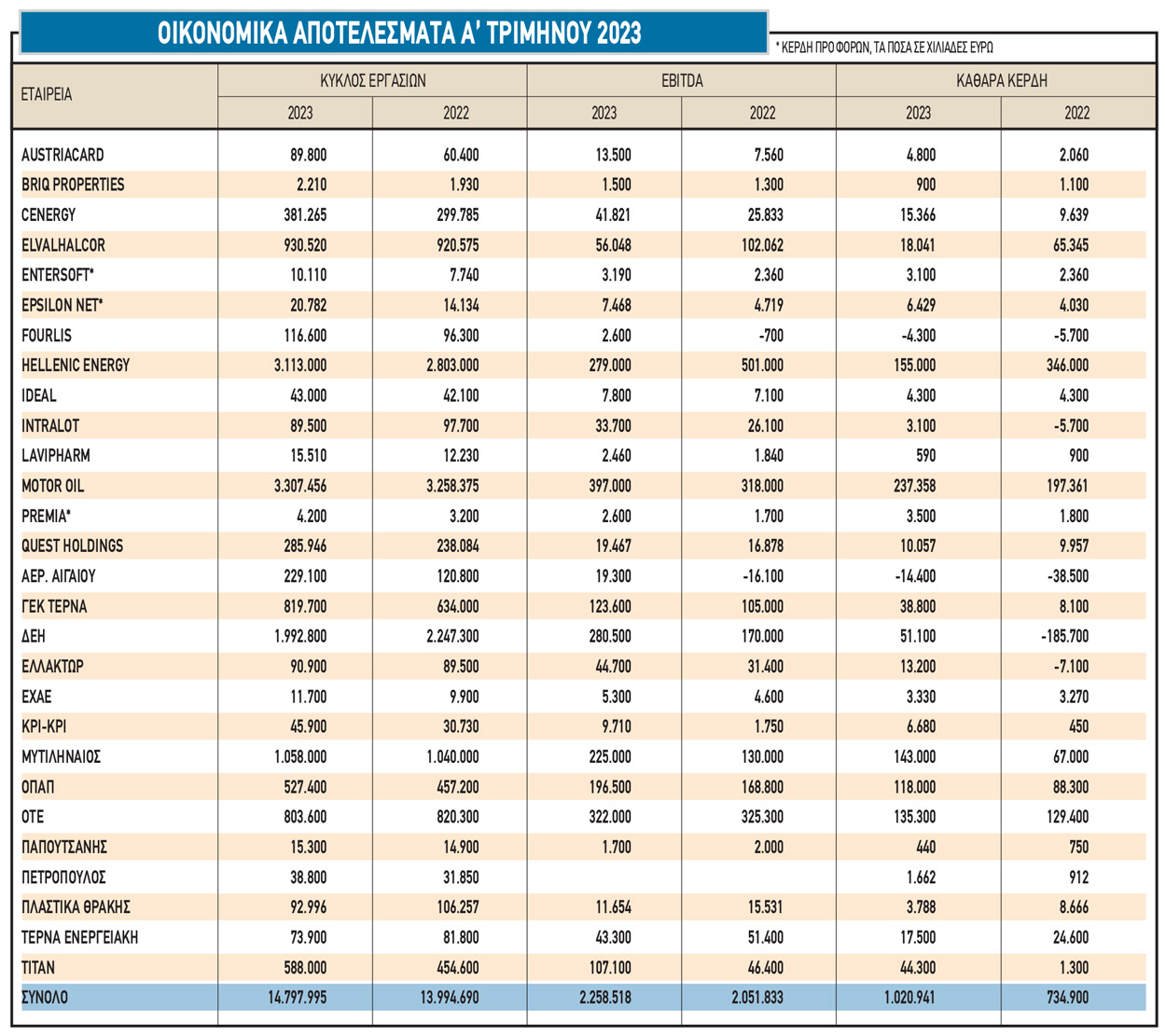

Γενικότερα, η πρόβλεψη του διευθύνοντος συμβούλου της Τράπεζας Πειραιώς επιβεβαιώνεται -σε γενικές γραμμές τουλάχιστον- μέχρι σήμερα από μια σειρά παραγόντων, όπως για παράδειγμα από την αυξημένη ζήτηση που παρατηρείται σε μια σειρά από κλάδους έως την πορεία του εισερχόμενου τουρισμού και την κερδοφορία των εισηγμένων εταιρειών του Χ.Α. κατά το πρώτο φετινό τρίμηνο.

Άλλωστε, με βάση τα στοιχεία της ΕΛΣΤΑΤ, κατά το πρώτο φετινό τρίμηνο το ελληνικό ΑΕΠ έτρεξε με +2,1% (επενδύσεις +8,2%, εξαγωγές αγαθών +10,6%, εξαγωγές υπηρεσιών +6,2%, κατανάλωση +2,3%), όταν πιθανολογείται ότι θα είναι το χειρότερο φετινό τρίμηνο από πλευράς ρυθμού ανάπτυξης, όπως άλλωστε αναμένεται και σε όλη την Ευρώπη.

Αναμφίβολα, οι δείκτες P/E των ελληνικών μετοχών έχουν βαρύνει σημαντικά μετά την εκτόξευση του Γενικού Δείκτη από τις 936 μονάδες των αρχών της φετινής χρονιάς ή από τις 900 μονάδες των πρώτων ημερών του περσινού Ιουνίου και αρκετοί είναι εκείνοι που συνιστούν προσεκτικές κινήσεις σε επιλεγμένους τίτλους και μακροπρόθεσμη προοπτική. Κανείς επίσης δεν θα απορούσε αν έβλεπε το επόμενο χρονικό διάστημα μια διόρθωση τιμών, καθώς αρκετοί επενδυτές θα αποφάσιζαν να κλειδώσουν μέρος των υψηλών κερδών που ήδη καταγράφουν.

Ωστόσο, μια ενδεχόμενη επιβεβαίωση (ή έστω μια κάποια προσέγγιση) της πρόβλεψης του Χρήστου Μεγάλου, θα οδηγούσε τα εταιρικά κέρδη σε πολύ υψηλότερα επίπεδα την επόμενη τριετία και θα καθιστούσε τα περισσότερα «χαρτιά» έντονα υποτιμημένα.

Οι κομβικοί παράγοντες

Ποιοι παράγοντες όμως θα μπορούσαν να οδηγήσουν στο θετικό σενάριο που προβλέπει ο Χρήστος Μεγάλου για τα επόμενα χρόνια και κατά συνέπεια θα μπορούσαν να επηρεάσουν θετικά την κερδοφορία των εισηγμένων εταιρειών;

- Η απορρόφηση των κονδυλίων του Ταμείου Ανάκαμψης και του νέου ΕΣΠΑ, εξέλιξη που θα αύξανε δραστικά τόσο το κομμάτι των κρατικών έργων, όσο και τις ιδιωτικές επενδύσεις (βλ. πολύ ευνοϊκοί όροι χρηματοδότησης, άμεση ανάγκη για ψηφιοποίηση των επιχειρήσεων). Άλλωστε, μέχρι σήμερα, πολύ μικρό ποσοστό αυτών των κονδυλίων (ακόμη και στην περίπτωση που συμβασιοποιήθηκε) έχει γίνει «τζίρος» για τις ελληνικές επιχειρήσεις.

- Η συνέχιση καλών τουριστικών ετών.

- Μια σειρά από κινήσεις που έχουν ξεκινήσει από την προηγούμενη τετραετία και θα αρχίσουν να αποδίδουν στο μέλλον (π.χ. επιστροφή των μεγάλων ναυπηγείων, project Ελληνικού, υλοποίηση data centers πολυεθνικών ομίλων, αξιοποίηση μεγάλων τουριστικών εκτάσεων κ.λπ.), η ολοένα και μεγαλύτερη ποσότητα ενέργειας από εγχώριες ανανεώσιμες πηγές. Επίσης, μια αυτοδύναμη κυβέρνηση θα μπορούσε να προχωρήσει σε νέες τομές που θα βελτιώσουν την παραγωγικότητα της οικονομίας, όπως η περαιτέρω ψηφιοποίηση του Δημοσίου, η επιτάχυνση διαδικασιών απονομής της δικαιοσύνης, η μείωση της γραφειοκρατίας κ.λπ.

- Καθώς η δημοσιονομική ισορροπία έχει αποκατασταθεί κατά τα τελευταία χρόνια, μπορεί να συνεχιστεί η λήψη μέτρων που τονώνουν την πραγματική οικονομία, όπως η μείωση των καταβαλλόμενων ασφαλιστικών εισφορών στους μισθωτούς στον ιδιωτικό τομέα, καθώς και το ψαλίδισμα κάποιων φορολογιών που είχαν επιβληθεί για λόγους έκτακτης ανάγκης κατά την προηγούμενη δεκαετία της οικονομικής κρίσης. Για να γίνει βέβαια αυτό θα απαιτηθεί η συνέχιση των προσπαθειών που γίνονται για τον περιορισμό της φοροδιαφυγής τόσο στο μέτωπο του ΦΠΑ (τάση που εξελίσσεται κατά τα τελευταία χρόνια, λόγω των περισσότερων ηλεκτρονικών συναλλαγών, εφαρμογή My Data κ.λπ.) όσο και σε αυτό της άμεσης φορολογίας. Σε κάθε περίπτωση πάντως, μια αύξηση του ΑΕΠ κατά 3% τον χρόνο θα είναι σε θέση να επιδράσει ανοδικά στα φορολογικά έσοδα και να οδηγήσει στο επιθυμητό πρωτογενές δημοσιονομικό πλεόνασμα.

Αντίθετα, υπάρχουν αρκετοί παράγοντες αβεβαιότητας, οι οποίοι θα μπορούσαν να αναβάλουν ή και να ανατρέψουν ακόμη τις προβλέψεις του CEO της Τράπεζας Πειραιώς για την ελληνική οικονομία, καθώς άλλωστε τα ανοιχτά διεθνή μέτωπα (π.χ. ενεργειακό ζήτημα, πόλεμος στην Ουκρανία, γεωπολιτική αβεβαιότητα) είναι πολλά και σημαντικά.

Οι τράπεζες

Έντονο ενδιαφέρον συγκεντρώνουν οι μετοχές των τραπεζών, με καταλύτες το προσδοκώμενο μέρισμα από το 2024, τη διεύρυνση του καθαρού επιτοκιακού περιθωρίου και τη διαδικασία αποεπένδυσης του Ταμείου Χρηματοπιστωτικής Σταθερότητας από Πειραιώς και Εθνική (στην περίπτωση της Eurobank το ζήτημα είναι ουσιαστικά διευθετημένο).

«Αν θεωρήσουμε ως βασικό σενάριο για την επόμενη τετραετία έναν μέσο ετήσιο ρυθμό ανάπτυξης του 2% έως 3% για την ελληνική οικονομία, πόσο παράλογο είναι να δούμε τις τράπεζες να διαπραγματεύονται στη λογιστική τους αξία, δηλαδή αρκετά πιο πάνω απ’ ό,τι σήμερα;», αναρωτιέται χρηματιστηριακός παράγοντας, συμπληρώνοντας πως τα πολύ χαμηλότερα P/BV με τα οποία διαπραγματεύονται σήμερα οι τράπεζες στην Ευρώπη οφείλονται είτε σε προβλήματα του παρελθόντος είτε στη μετριότατη εικόνα που εμφανίζει η οικονομία της Γηραιάς ηπείρου. Οι ελληνικές τράπεζες ωστόσο ελπίζουν ότι το 2024 θα έχουν επιστρέψει πλήρως στην κανονικότητα αφήνοντας πίσω τα προβλήματα του παρελθόντος, ενώ στο μέτωπο της οικονομίας η Ελλάδα έχει λόγους να υπεραποδώσει έναντι των λοιπών Ευρωπαίων».

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS

Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών

Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς

Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς