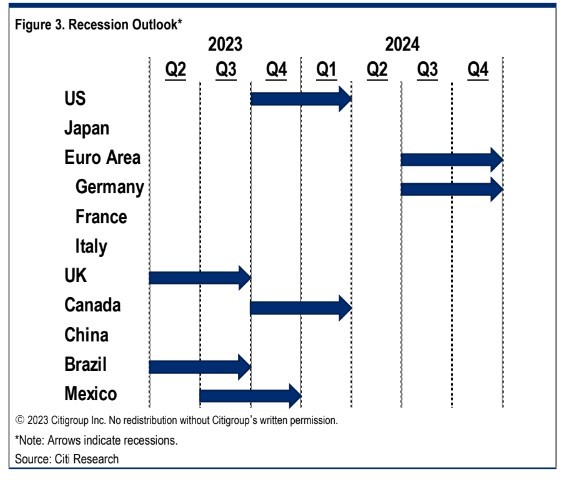

Η Citi βλέπει την παγκόσμια ανάπτυξη να τρέχει με 2,4% φέτος και 2,1% το επόμενο έτος, αν και με δυσκολία σε σχέση με τις καταιγιστικές επιδόσεις του παρελθόντος και την τάση του 3%. Αλλά το πιο σημαντικό σημείο είναι ότι παρά τους αντίθετους ανέμους, η παγκόσμια ανάπτυξη συνέχισε με την υποστήριξη των ισχυρών δαπανών για υπηρεσίες.

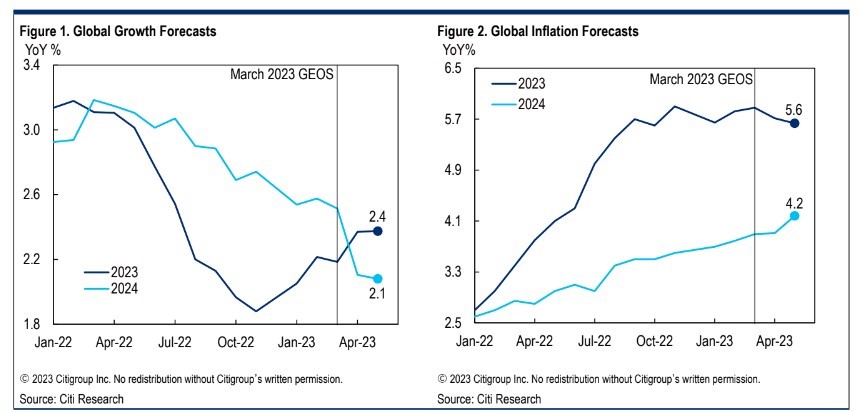

«Ενώ η ανθεκτικότητα της οικονομίας σε παγκόσμιο επίπεδο είναι καλό νέο, έχει ταυτόχρονα συμβάλει στην τροφοδότηση του πληθωρισμού και ώθησε τις κεντρικές τράπεζες να σφίξουν την πολιτική τους. Αναμένουμε ότι αυτή η σφιχτή πολιτική θα διατηρηθεί μέχρι να αντιστραφεί ο πληθωρισμός. Ωστόσο, είναι αξιοσημείωτο ότι οποιαδήποτε τέτοια αντιστροφή είναι πιθανό να απαιτήσει χαλάρωση των συνθηκών στην αγορά εργασίας και ύφεση σε ορισμένες μεγάλες οικονομίες», επισημαίνει η Citigroup.

«Βλέπουμε ότι αυτές οι υφέσεις θα συμβούν με διαφορετικό χρόνο και σοβαρότητα σε διάφορες χώρες, σύμφωνα με τη μακροχρόνια υπόθεσή μας περί "κυλιόμενων υφέσεων". Η πρόσφατη τραπεζική πίεση στον τομέα δημιουργεί καθοδικούς κινδύνους σε σχέση με τη βασική μας γραμμή, συμπεριλαμβανομένης της πιθανότητας αυστηρότερων πιστωτικών συνθηκών, ασθενέστερης ανάπτυξης και μεγαλύτερης διάρκειας (ή βαθύτερης) ύφεσης», συνεχίζει η ομάδα οικονομικής ανάλυσης της αμερικανικής τράπεζας.

Οι παγκόσμιες συνθήκες στην αγορά εργασίας παραμένουν εξαιρετικά σφιχτές -για ένα ευρύ σύνολο σημαντικών ανεπτυγμένων και αναδυόμενων οικονομιών, το ποσοστό ανεργίας είναι γενικά σε χαμηλότερα επίπεδα από αυτά που επικρατούσαν πριν από την πανδημία.

Οι μισθολογικές ανοδικές πιέσεις, αντίθετα, είναι σημαντικά πιο έντονες από ό,τι πριν από την πανδημία. Στο σύνολό τους, τα στοιχεία αυτά υποδηλώνουν μια πιο απότομη καμπύλη Phillips (σ.σ. μια καμπύλη στα οικονομικά που δείχνει τη σχέση ανεργίας και πληθωρισμού). Αν είναι έτσι, το βασικό ερώτημα είναι αν η απότομη αυτή κλίση είναι προσωρινή ή μόνιμη εξέλιξη.

Ο πληθωρισμός παραμένει πρόκληση

Τα καλά νέα είναι ότι οι συνολικές μετρήσεις έχουν κινηθεί απότομα προς τα κάτω τους τελευταίους μήνες, λόγω της μείωσης των τροφίμων και της ενέργειας, των τιμών των καυσίμων και της ενέργειας. Ο πυρήνας του πληθωρισμού, αντίθετα, παρέμεινε επίμονος, περίπου στο 4%-5%, λόγω του ισχυρού πληθωρισμού των υπηρεσιών.

«Βλέπουμε ότι ο πληθωρισμός στον χώρο των υπηρεσιών ανταποκρίνεται μόνο αργά στη σύσφιξη των κεντρικών τραπεζών, ενώ η όποια άμβλυνση είναι πιθανό να απαιτήσει χαλάρωση των εργασιακών συνθηκών στην αγορά εργασίας. Η βασική μας πρόβλεψη είναι ότι οι πρόσφατες πιέσεις του τραπεζικού τομέα θα υποχωρήσουν με περιορισμένες μόνο επιπτώσεις στην οικονομική δραστηριότητα», εκτιμά η τράπεζα.

«Είναι σαφές ότι ορισμένες "περιφερειακές" τράπεζες των ΗΠΑ έχουν αντιμετωπίσει πιέσεις, αλλά η εκτίμησή μας είναι ότι οι προκλήσεις δεν αντανακλούν τις πιέσεις του τραπεζικού συστήματος των ΗΠΑ, ευρύτερα. Αναγνωρίζουμε, όμως, επίσης ότι το τρέχον περιβάλλον των υψηλότερων επιτοκίων και του αυξανόμενου κινδύνου ύφεσης είναι πιθανό να θέτει πιέσεις στους ισολογισμούς και τα περιθώρια κέρδους των τραπεζών και παρακολουθούμε στενά τις συνακόλουθες προκλήσεις».

Όσον αφορά το ανώτατο όριο χρέους των ΗΠΑ, «συνεχίζουμε να πιστεύουμε ότι μια συμφωνία πριν από την "ημερομηνία Χ" είναι το πιο πιθανό αποτέλεσμα, αν και τα ακριβή χαρακτηριστικά μιας συμφωνίας παραμένουν ασαφή. Σε περίπτωση που δεν επιτευχθεί συμφωνία πριν από την "ημερομηνία Χ", εμείς αναμένουμε ακράδαντα ότι το Υπουργείο Οικονομικών θα "ιεραρχήσει" τις πληρωμές του χρέους και, ως εκ τούτου, θα αποφύγει μια αθέτηση των συμβάσεων χρέους των ΗΠΑ», καταλήγει η Citigroup.

«Ακόμα κι έτσι, η υπέρβαση της "ημερομηνίας Χ" θα εγείρει ερωτήματα σχετικά με την προθυμία της κυβέρνησης να τηρήσει τις δεσμεύσεις της, θα ενισχύσει τις μακροοικονομικές αβεβαιότητες και θα αναστατώσει περαιτέρω τις χρηματοπιστωτικές αγορές».

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία