«Το 2023 θα διεξαχθούν εκλογές τόσο στην Ελλάδα όσο και στην Ισπανία και οι δύο χώρες φάνηκαν σε καλή θέση να εφαρμόσουν την ευρωπαϊκή δημοσιονομική στήριξη, η οποία θα μπορούσε να ξεπεράσει το 3% του ΑΕΠ το 2023, καθώς το θέμα δεν διχάζει τα δύο πολιτικά τοπία», εξηγεί η αμερικανική τράπεζα Goldman Sachs.

Στην Ελλάδα, το κόμμα του πρωθυπουργού, η Νέα Δημοκρατία, με τη σαφή δέσμευσή του προς το Ταμείο Ανάκαμψης και την επίτευξη επενδυτικής βαθμίδας για το ελληνικό δημόσιο χρέος, συνεχίζει να προηγείται στις δημοσκοπήσεις», συνεχίζει η τράπεζα, η οποία βλέπει ωστόσο επενδυτικό χάσμα και αύξηση των αποδόσεων των ομολόγων στη Νότια Ευρώπη.

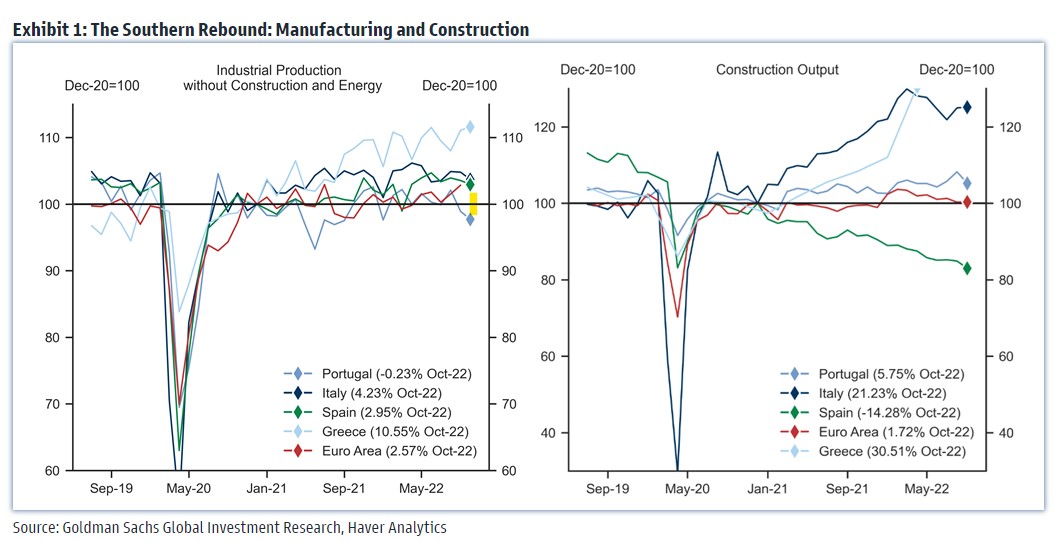

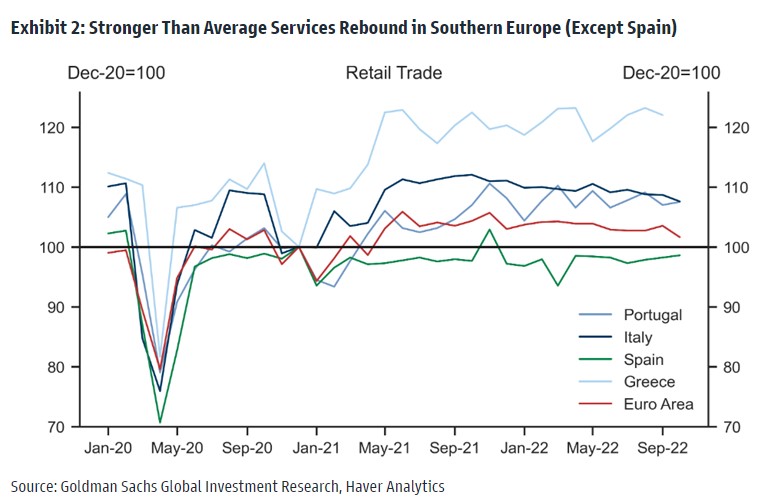

Η Νότια Ευρώπη σημείωσε καλύτερες επιδόσεις από τη ζώνη του ευρώ τόσο στον τομέα της μεταποίησης όσο και στον τομέα των υπηρεσιών κατά τη διάρκεια της ανάκαμψης μετά την πανδημία. Ωστόσο, η οικονομική δραστηριότητα έχει πλέον αρχίσει να χάνει τη δυναμική της, αμφισβητώντας τη συνεχιζόμενη ανάκαμψη των επενδύσεων. Ενώ η Ευρωζώνη έχει σχεδόν επανέλθει στο επίπεδο επενδύσεων που είχε πριν από την παγκόσμια χρηματοπιστωτική κρίση, η Νότια Ευρώπη εξακολουθεί να προσπαθεί να καλύψει τη διαφορά και παραμένει περίπου 1 ποσοστιαία μονάδα του ΑΕΠ κάτω από τον λόγο επενδύσεων προς ΑΕΠ του 2010.

Η έλλειψη επενδύσεων κεφαλαίου συνοδεύεται από υποτονική αύξηση της παραγωγικότητας, ιδίως στην Ελλάδα και την Ιταλία. Ενώ η επιβράδυνση της οικονομικής δυναμικής ενέχει τον κίνδυνο να επιβραδυνθεί εκ νέου η συσσώρευση κεφαλαίου, η ευκαιρία που παρέχουν τα ευρωπαϊκά δημοσιονομικά προγράμματα, η διευκόλυνση ανάκαμψης και ανθεκτικότητας και του προγράμματος REPowerEU, σε συνδυασμό με τα μειούμενα επίπεδα ιδιωτικής μόχλευσης προσφέρουν ένα πιο ήπιο πλαίσιο για τις κεφαλαιακές δαπάνες. Για να επιτευχθεί διατηρήσιμη μακροπρόθεσμη ανάπτυξη, η Νότια Ευρώπη πρέπει να καλύψει το επενδυτικό χάσμα με τη ζώνη του ευρώ, που ανέρχεται σε περίπου 2,5% του ΑΕΠ, ενώ η Ελλάδα υστερεί περισσότερο, εκτιμά η τράπεζα.

«Η συνεχιζόμενη πολιτική υποστήριξη για ένα μείγμα πολιτικής εστιασμένο στις επενδύσεις στη Νότια Ευρώπη παραμένει ζωτικής σημασίας. Μετά την Πορτογαλία και την Ιταλία το 2022, το επόμενο έτος θα διεξαχθούν γενικές εκλογές στην Ελλάδα και την Ισπανία. Ωστόσο, παρόμοια με το τρέχον έτος, όταν οι πολιτικές εκλογές δεν προκάλεσαν καμία (Πορτογαλία) έως περιορισμένη (Ιταλία) διαταραχή στην απορρόφηση των ευρωπαϊκών δημοσιονομικών προγραμμάτων, τόσο η Ελλάδα όσο και η Ισπανία φαίνονται σε καλή θέση να εφαρμόσουν δημοσιονομική στήριξη με κατεύθυνση τις επενδύσεις, η οποία θα μπορούσε να φθάσει περίπου το 3% του ΑΕΠ το 2023.

Στην Ελλάδα, το κόμμα του πρωθυπουργού, με τη δέσμευσή του προς το Ταμείο Ανάκαμψης, κατέχει σημαντικό προβάδισμα στις δημοσκοπήσεις. Στην Ισπανία, τα δύο κορυφαία κόμματα (PSOE και PP) μοιράζονται παρόμοια υποστήριξη για τα ευρωπαϊκά προγράμματα», επισημαίνει η αμερικανική επενδυτική τράπεζα.

Η πίεση από την αύξηση των αποδόσεων των ομολόγων

«Ενώ η Νότια Ευρώπη επωφελείται από την ασυνήθιστη πολιτική στήριξη για την κάλυψη του επενδυτικού κενού, η αύξηση των αποδόσεων των ομολόγων αυξάνει την πίεση να γίνει αυτό εγκαίρως. Μετά την κρίση δημόσιου χρέους, παρόμοια αυξανόμενα πρωτογενή ισοζύγια σε όλη τη Νότια Ευρώπη, με εξαίρεση την Ισπανία, συνδέθηκαν με αποκλίνουσες επιδόσεις ανάπτυξης.

Η δυναμική του χρέους προς το ΑΕΠ επίσης διέφερε, με ιδιαίτερα αργή μείωση του χρέους στην Ιταλία, όπου η μείωση του μέσου κόστους του χρέους συνοδεύτηκε επίσης από χαμηλή πραγματική και ονομαστική ανάπτυξη.

Με τα στοιχεία που προέκυψαν μετά το 2012 να υπογραμμίζουν τη σημασία ενός μείγματος προσανατολισμένου στην ανάπτυξη, η επικεντρωμένη στις επενδύσεις πολιτική είναι ιδιαίτερα επείγουσα για να διατηρηθεί ο λόγος χρέους προς ΑΕΠ σε βιώσιμη πορεία. Κατά την επόμενη τριετία, οι τρέχουσες τιμολογήσεις της αγοράς υποδεικνύουν ήδη αύξηση του σταθμισμένου μέσου κόστους χρέους προσαρμοσμένου στη ληκτότητα που κυμαίνεται από 15 μ.β. στην Ελλάδα έως περίπου 90 μ.β. στην Ιταλία», καταλήγει η Goldman Sachs.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία