Συνέχισαν και κατά το πρώτο φετινό εννεάμηνο οι καθαρές κεφαλαιακές εισροές στα αμοιβαία κεφάλαια που διαχειρίζονται οι εγχώριες ΑΕΔΑΚ, κόντρα στη διεθνή συγκυρία που χαρακτηρίζεται από έντονες πληθωριστικές πιέσεις και εκτόξευση του ενεργειακού κόστους.

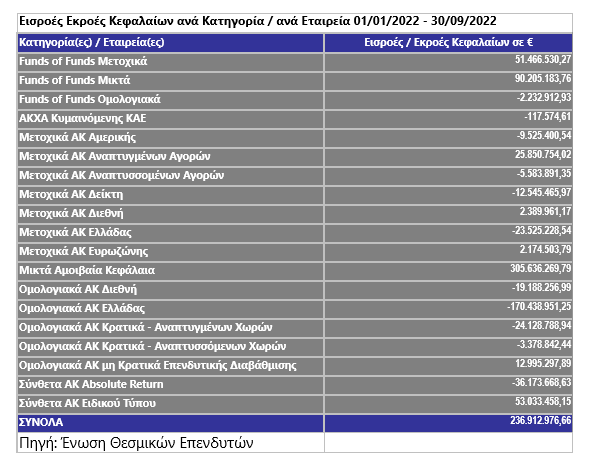

Ειδικότερα (βλέπε στοιχεία παρατιθέμενου πίνακα) οι καθαρές κεφαλαιακές εισροές διαμορφώθηκαν στο φετινό εννεάμηνο στα +237 εκατ. ευρώ, συνεχίζοντας έτσι -έστω και με χαμηλότερους ρυθμούς- την ανοδική πορεία του 2021 (θα πρέπει να τονιστεί ότι οι κεφαλαιακές ροές υπολογίζονται από τη μεταβολή του αριθμού των μεριδίων επί την τιμή τους στις 30/9/2022).

Αξιοσημείωτο είναι το ότι οι κεφαλαιακές εισροές συνεχίστηκαν σε μια περίοδο έντονων αναταραχών στις διεθνείς κεφαλαιαγορές, κατά την οποία οι τιμές των μετοχών και των ομολόγων υποχρεώθηκαν σε σημαντική πτώση, με ό,τι αυτό μπορεί να σημαίνει για τις αποδόσεις των αμοιβαίων κεφαλαίων κατά τη συγκεκριμένη περίοδο (βλέπε σχετικό δημοσίευμα του Euro2day.gr με τίτλο «Α/Κ: Ποια σώθηκαν και ποια βούλιαξαν στο 9μηνο»).

Σύμφωνα με στελέχη της αγοράς, η ανθεκτικότητα των αμοιβαίων κεφαλαίων αποδίδεται σε παράγοντες όπως τα τραπεζικά επιτόκια που συνεχίζουν να είναι σχεδόν μηδενικά ακόμη και για τις προθεσμιακές καταθέσεις, αλλά και στα προγράμματα περιοδικών καταβολών που έχουν συνάψει πολλοί αποταμιευτές και ασφαλισμένοι (unit linked προϊόντα), καθώς πιστεύουν ότι οι επενδύσεις πρέπει να έχουν μακροπρόθεσμο χαρακτήρα προκειμένου να επιτυγχάνεται μια καλύτερη σχέση κινδύνου-προσδοκώμενης απόδοσης.

Ειδικότερα, σε μια περίοδο διψήφιου πληθωρισμού, τράπεζες και ασφαλιστικές εταιρείες προσφέρουν μεταξύ άλλων προγράμματα μακροπρόθεσμων τοποθετήσεων: α) Διαφοροποιημένων χαρτοφυλακίων μέσα από τοποθετήσεις σε μερίδια ενός ή περισσότερων αμοιβαίων κεφαλαίων, β) Σε αμοιβαία κεφάλαια όπου η τράπεζα εγγυάται το 80%-90% του επενδεδυμένου κεφαλαίου σε περίπτωση απωλειών και προσφέρει στους πελάτες το 50% των κερδών σε περίπτωση ανοδικής πορείας των τιμών.

Στα αξιοσημείωτα του πρώτου φετινού εννεαμήνου συγκαταλέγεται το γεγονός των καθαρών εκροών από τα Μετοχικά Ελλάδας (-23,5 εκατ. ευρώ), από τα Ομολογιακά Ελλάδας (-170,4 εκατ. ευρώ) και από τα Ομολογιακά Κρατικά Αναπτυγμένων Χωρών (-24,2 εκατ.), σε αντίθεση με τις καθαρές εισροές που παρατηρήθηκαν σε άλλες κατηγορίες αμοιβαίων κεφαλαίων όπως π.χ. στα Μικτά (+305,6 εκατ. ευρώ), στα Funds of Funds Μικτά (+90,2 εκατ.), στα Funds of Funds Μετοχικά (+51,4 εκατ. ευρώ), στα Σύνθετα Ειδικού Τύπου (+53 εκατ. ευρώ) και τα Μετοχικά Ανεπτυγμένων Αγορών (+25,8 εκατ. ευρώ).

Με άλλα λόγια, παρατηρήθηκαν σημαντικές εκροές στα Ομολογιακά Α/Κ (λόγω του φόβου για το πόσο μπορούν να αυξηθούν τα διεθνή επιτόκια), ενώ αντίθετα εντάθηκε το ενδιαφέρον για τα Μικτά και για εκείνα που εστιάζονται σε μετοχές εξωτερικού.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS

Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών

Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς

Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς