«Οι ισχυρές επιδόσεις της αμερικανικής οικονομίας στη δημιουργία θέσεων εργασίας ασκούν πίεση στη Fed να παραμείνει επιθετική και να αυξήσει τα επιτόκια τον Νοέμβριο 75 μονάδες βάσης», εξηγεί η JP Morgan στη στρατηγική της για τις παγκόσμιες αγορές. Πλέον οι οικονομολόγοι της αμερικανικής τράπεζας αλλάζουν την εκτίμησή τους και κινούνται στο consensus για 75 μ.β. αύξηση στα επιτόκια από τη Fed.

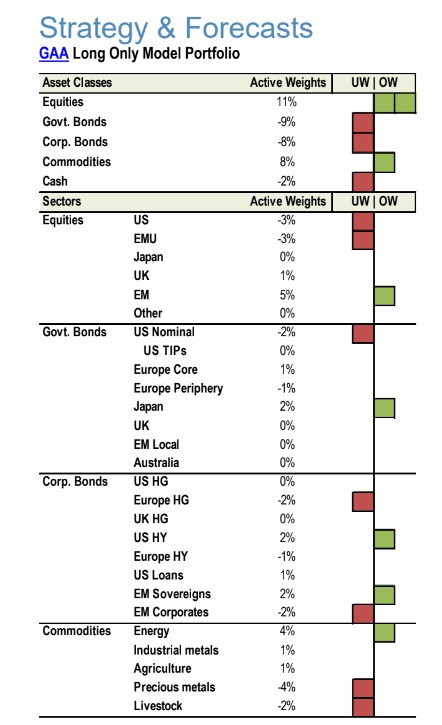

«Εμείς διατηρούμε τη θέση αγορά για τα 2ετή αμερικανικά ομόλογα και τη θέση πώληση για τα 10ετή αμερικανικά ομόλογα, υπό την προϋπόθεση ότι οδεύουμε στο τέλος του κύκλου των επιτοκιακών αυξήσεων. Τα πρακτικά της Ευρωπαϊκής Κεντρικής Τράπεζας (ΕΚΤ) δεν δημιουργούν αμφιβολίες για το τι θα πράξει η ΕΚΤ (αύξηση κατά 75 μ.β. τον Οκτώβριο), οπότε παραμένουμε ουδέτεροι για τα 10ετή γερμανικά ομόλογα και αρνητικοί για τα 10ετή ομόλογα της Ιταλίας, δεδομένων των αυστηρότερων χρηματοπιστωτικών συνθηκών και τους κινδύνους πολιτικής», συνεχίζει η JPM.

«Στη Βρετανία, η κεντρική τράπεζα BoE αντιμετωπίζει πιέσεις για αύξηση των επιτοκίων για την καταπολέμηση του πληθωρισμού και κάνει κάλεσμα για "προσοχή", δεδομένης της επιδείνωσης των χρηματοπιστωτικών συνθηκών».

Οι τιμές του πετρελαίου σημείωσαν ράλι μετά την απόφαση από τον ΟΠΕΚ+ για περικοπές στην παραγωγή, που ανακοινώθηκε την περασμένη εβδομάδα.

«Ο ΟΠΕΚ+ ανακοίνωσε μείωση της παραγωγής κατά 2 εκατ. δολάρια ανά ημέρα για Νοέμβριο/Δεκέμβριο, αν και η πραγματική περικοπή είναι μικρότερη, καθώς ορισμένα μέλη δεν εκπληρώνουν τις υφιστάμενες ποσοστώσεις. Αυτό το αποτέλεσμα είχε ήδη ενσωματωθεί στις προβλέψεις μας για την προσφορά, αφήνοντας αμετάβλητες τις προβλέψεις μας για περαιτέρω άνοδο των τιμών του πετρελαίου», επισημαίνει η JPM.

«Η αποθήκευση φυσικού αερίου στη Βορειοδυτική Ευρώπη οδεύει προς το 95% της πλήρωσης το Νοέμβριο και η τιμή του αερίου στο TTF μπορεί να κυμανθεί γύρω στα 150 EUR/MWh, αλλά οι καιρικές συνθήκες και οι περαιτέρω μειώσεις της προσφοράς θα μπορούσαν να οδηγήσουν σε ασύμμετρη άνοδο των τιμών».

Τα ανθεκτικά στοιχεία και οι ισχυρές αγορές εργασίας διατηρούν υψηλούς τους κινδύνους πολιτικής των κεντρικών τραπεζών και στρέφουν τα φώτα της δημοσιότητας στην ανακοίνωση του δείκτη τιμών καταναλωτή αυτής της εβδομάδας στις ΗΠΑ. Ενώ η φετινή ανατίμηση έχει κάνει το δολάριο να φαίνεται ακριβό σε πολλές μετρήσεις, οι βραχυπρόθεσμες μακροοικονομικές ευνοϊκές συνθήκες είναι πιθανό να παραμείνουν υποστηρικτικές για το αμερικανικό νόμισμα.

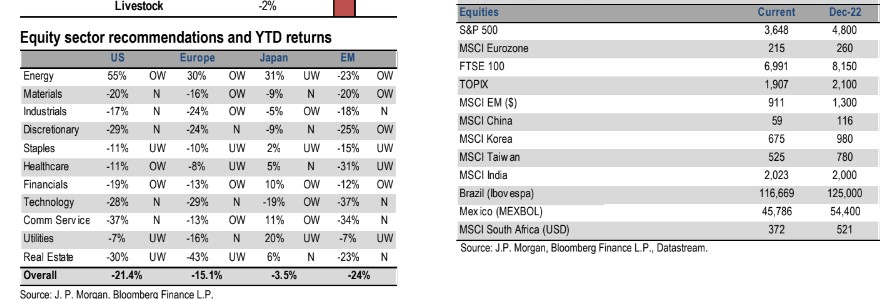

«Η υπερβολική πίεση στα νομίσματα των αναδυόμενων αγορών μάς έδωσε σήμα για μείωση της αρνητικής θέσης μας, αν και η πτωτική τάση παραμένει άθικτη. Η θετική σχετική υπόθεση για τις μετοχές μεγάλης κεφαλαιοποίησης στη Βρετανία παραμένει, καθώς διαπραγματεύονται με "έκπτωση-ρεκόρ" στην αποτίμηση, προσφέρουν το υψηλότερο μέρισμα και αντλούν το μεγαλύτερο μέρος της κερδοφορίας τους από το εξωτερικό», εκτιμά στη στρατηγική του ανάλυση ο αμερικανικός επενδυτικός οίκος.

«Στα εταιρικά ομόλογα, σημειώνουμε ότι ο κίνδυνος επιτοκίου έχει μεγαλύτερη επιρροή από τον πιστωτικό κίνδυνο φέτος. Στην Ευρώπη, στα ομόλογα υψηλής απόδοσης (HY), τα ποσοστά αθέτησης παραμένουν αμετάβλητα στο 0,4% για τέταρτο συνεχόμενο μήνα, αλλά υπάρχουν σημάδια επικείμενης αύξησης του πιστωτικού κινδύνου. Παραμένουμε με αρνητική στάση στα κρατικά ομόλογα των αναδυόμενων αγορών, καθώς τα spreads είναι διευρυμένα, αλλά εξακολουθούν να είναι ακριβά, δεδομένων των υψηλότερων πραγματικών αποδόσεων των ΗΠΑ και των πιο ήπιων προοπτικών ανάπτυξης».

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS

Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών

Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς

Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς