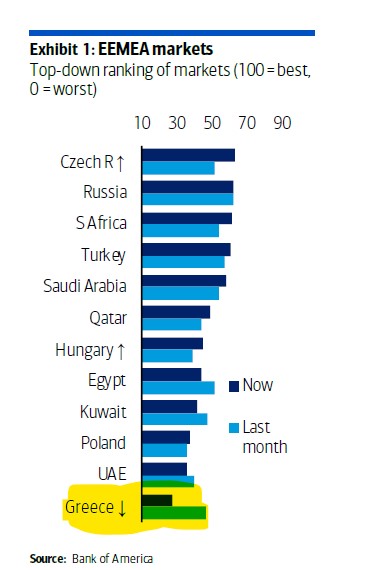

Με το… αριστερό ξεκινά την κατάταξη στις διεθνείς αναδυόμενες αγορές το ελληνικό χρηματιστήριο για το 2022. Στην πρώτη ανάλυση της αμερικανικής επενδυτικής τράπεζας Bank of America για τον Ιανουάριο του 2022, η εγχώρια αγορά μετοχών εμφανίζεται τελευταία, έναντι όγδοης θέσης στην προηγούμενη έκθεση, μεταξύ των 12 αναδυόμενων αγορών.

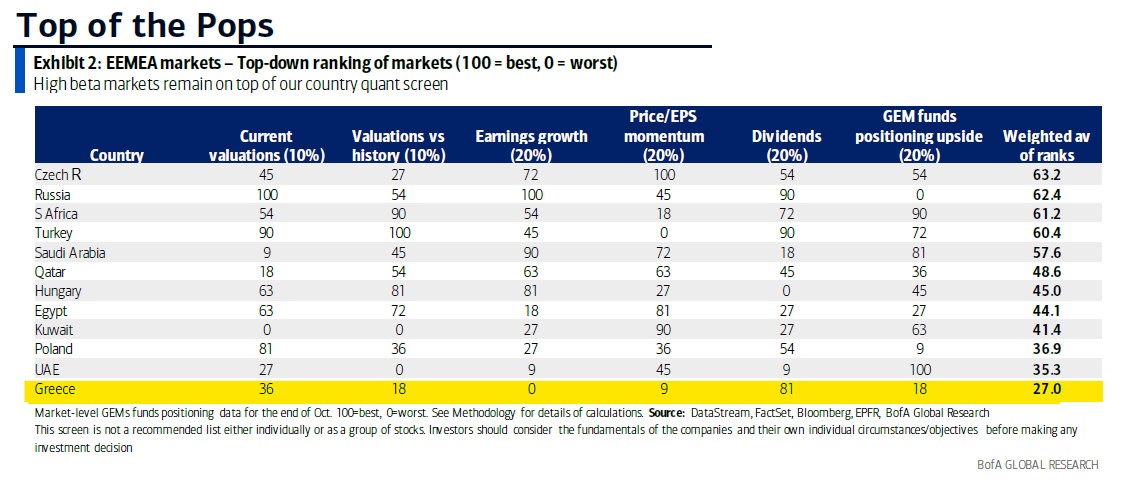

Η κατηγοριοποίηση που χρησιμοποιεί η Bank of America Global Research βάσει ενός σταθμισμένου μέσου όρου έξι ποσοτικών δεικτών δείχνει ότι η εγχώρια αγορά μετοχών είναι μη ελκυστική ενώ η σειρά των πρώτων πέντε χωρών είναι πλέον Τσεχία, Ρωσία, Νότια Αφρική, Τουρκία και Σαουδική Αραβία. Ελλάδα, Ηνωμένα Αραβικά Εμιράτα και Πολωνία, οι τρεις τελευταίοι.

Η Τσεχία μεταφέρθηκε στην κορυφή της λίστας λόγω της βελτίωσης της δυναμικής, των υψηλότερων μερισμάτων και των ευνοϊκότερων αποτιμήσεων. Η Ρωσία ακολουθεί με μικρή μεταβολή στην κατάταξη. Η Νότια Αφρική είναι τρίτη, καθώς βελτιώθηκε η κατάταξη της αύξησης των κερδών, της δυναμικής και της τοποθέτησής της. Η Τουρκία υποχώρησε στην τέταρτη θέση, λόγω της αποδυνάμωσης των κερδών. Ωστόσο, οι διαφορές στην κατάταξη μεταξύ των τριών πρώτων είναι μάλλον μικρές.

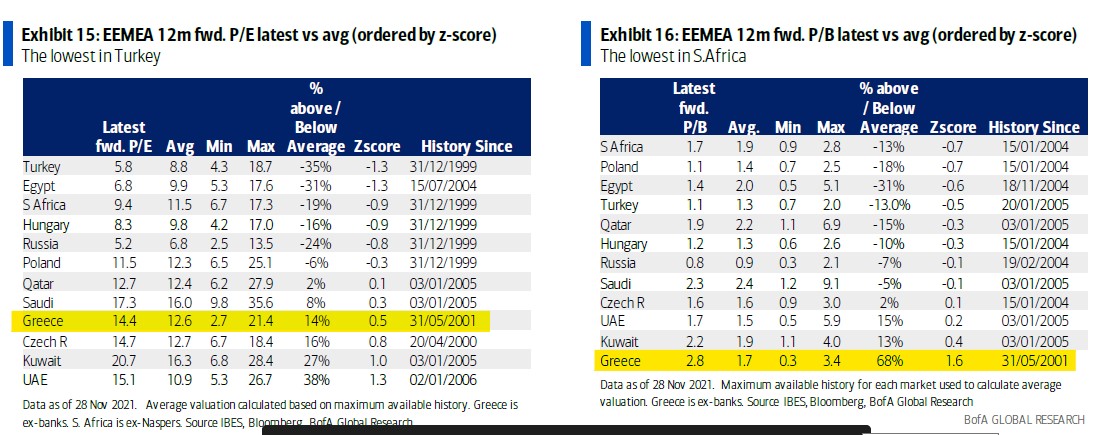

Η Ελλάδα τοποθετείται χαμηλά σε όρους τρεχουσών αποτιμήσεων, παραμένει πολύ χαμηλά σε σχέση με τις ιστορικές αποτιμήσεις της αγοράς, πολύ χαμηλά σε όρους upside από τοποθετήσεις των θεσμικών διαχειριστών κεφαλαίων και πολύ χαμηλά πλέον και στην αύξηση της κερδοφορίας.

Το μόνο στοιχείο που πραγματικά ξεχωρίζει την εγχώρια αγορά θετικά είναι η σύγκριση σε όρους μερισματικών αποδόσεων, όπως εξηγεί η ΒofA. Η συνολική βαθμολογία της χώρας με άριστα το 100 είναι μόλις… 27 μονάδες. Το ασφάλιστρο κινδύνου για τις ελληνικές μετοχές Equity Risk Premium, όπως το υπολογίζει η ΒofA, είναι της τάξεως του 6,1% και είναι στη μέση του σχετικού πίνακα, όπως και στην προηγούμενη ανάλυσή της.

Οι επιμέρους μετοχές

Στη λίστα με τις τοπ επιλογές παραμένει ο τίτλος της Motor Oil, για τον οποίο έχει ουδέτερη σύσταση η BofA. Θεωρεί ότι τα δυνατά της σημεία είναι η χαμηλή αποτίμησή της τόσο η τρέχουσα όσο και σε σχέση με το παρελθόν, η αύξηση των κερδών της, η σχέση τιμής και το momentum της κερδοφορίας της, η μερισματική απόδοσή της αλλά και οι τοποθετήσεις των διαχειριστών. Παράλληλα, συμμετέχει και στη λίστα με τις τοπ-20 αξίας (value) μετοχές και τις τοπ-20 των μετοχών της υψηλής ανάπτυξης (high growth).

Στον αντίποδα, στις 20 bottom επιλογές βρίσκεται η μετοχή της Jumbo. Αξίζει να επισημανθεί εδώ ότι στις 10/1, η BofA σε νέο report για τη μετοχή της Jumbo όχι μόνο διατήρησε τη σύσταση αγοράς αλλά αύξησε την τιμή-στόχο από τα 21 ευρώ στα 23,50 ευρώ ή 80% περιθώριο ανόδου από τα τρέχοντα επίπεδα. Παρά ταύτα, η BofA τοποθετεί την Jumbο ανάμεσα στις bottom-20 μετοχές χαμηλής ανάπτυξης (low growth).

Τέλος, ο ΟΠΑΠ και η Eurobank συμμετέχουν επίσης στη λίστα με τις τοπ-20 high growth screen μετοχές.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία