Πολύ λογικά, οι καθημερινοί πρωταγωνιστές της χρηματιστηριακής αγοράς είναι οι μεταβολές στους δείκτες και στις τιμές των μετοχών, διότι εκεί κρύβονται τα… προφανή κέρδη για έναν επενδυτή. Όμως, οι αποδόσεις και τα κέρδη δεν έρχονται μόνο από εκεί.

Η αλήθεια είναι πως η πολυετής οικονομική κρίση που έχει προηγηθεί, έκανε πολλούς επενδυτές να ξεχάσουν μια άλλη πηγή… ζεστού χρήματος, τα μερίσματα. Όμως, σε αυτό το σημείο, η εικόνα στο Χρηματιστήριο της Αθήνας έχει αλλάξει άρδην: όλο και περισσότερες εισηγμένες εταιρείες ανταμείβουν τους πιστούς μετόχους τους όχι μόνο με αποδόσεις, αλλά και με βόλτα από το… ταμείο τους.

Το 2021, σχεδόν οι μισές εταιρείες του Χ.Α. μοίρασαν 1,73 δισ. ευρώ, κόντρα στις επιπτώσεις της πανδημίας. Άραγε, τι μπορούν να περιμένουν φέτος όσοι επιμένουν… μετοχικά και ελληνικά;

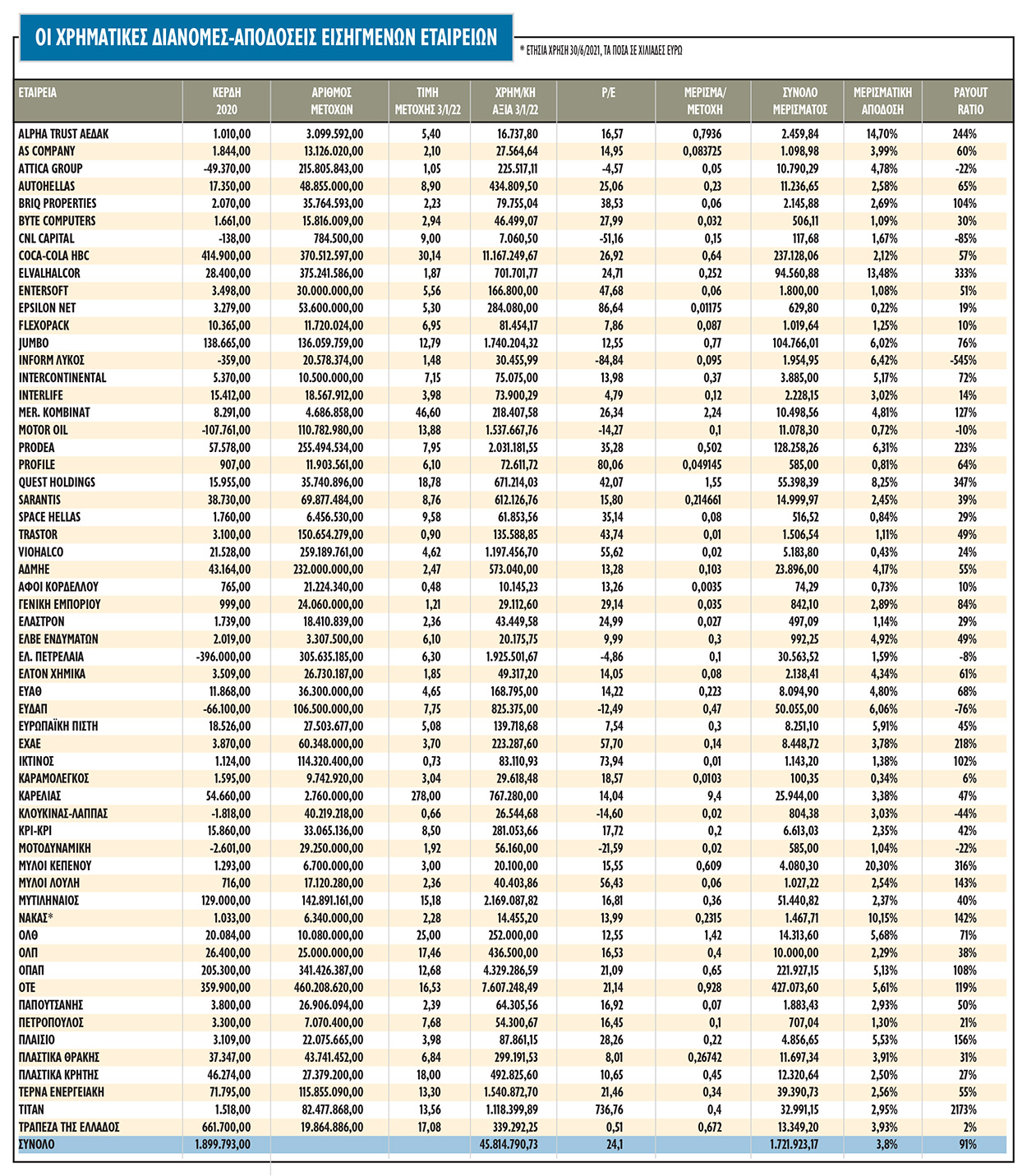

Το 2021, 58 εισηγμένες εταιρείες -περίπου οι 4 στις 10- προχώρησαν σε κάποιας μορφής χρηματικές διανομές (μερίσματα, επιστροφές κεφαλαίου, προμερίσματα, μερίσματα παρελθουσών χρήσεων) προς τους μετόχους τους, μοιράζοντας 1,73 δισ. ευρώ, ποσό που προσεγγίζει το αντίστοιχο του 2020 (βλέπε αναλυτικά στοιχεία παρατιθέμενου πίνακα). H εξέλιξη αυτή αποτέλεσε μεγάλη θετική έκπληξη, καθώς τα εταιρικά κέρδη του 2020 (εκ των οποίων προήλθαν τα μερίσματα του 2021) είχαν επηρεαστεί έντονα αρνητικά από την έλευση της πανδημίας.

Για να διανεμηθεί το τόσο μεγάλο αυτό ποσό, χρειάστηκε οι προαναφερθείσες 58 εισηγμένες να μοιράσουν κατά μέσο όρο το 91% των καθαρών κερδών (payout ratio) που σημείωσαν το 2020 και μάλιστα 14 εταιρείες διένειμαν ποσά υψηλότερα των ετήσιων κερδών τους (Alpha Trust ΑΕΔΑΚ, BriQ Properties, ElvalHalcor, Prodea, Quest Holdings, ΕΧΑΕ, Ικτίνος Μάρμαρα, Μύλοι Λούλη, Μύλοι Κεπενού, Μουσικός Οίκος Νάκα, ΟΠΑΠ, ΟΤΕ, Πλαίσιο, Τιτάν), ενώ άλλες 8 προχώρησαν σε χρηματικές διανομές -είτε με τη μορφή προμερίσματος είτε μέσα από κέρδη παρελθουσών χρήσεων- αν και εμφάνισαν ζημιογόνο αποτέλεσμα το 2020 (Attica Group, CNL Capital, Inform Λύκος, Motor Oil, ΕΥΔΑΠ λόγω μη επαναλαμβανόμενης πρόβλεψης, Ελληνικά Πετρέλαια, Κλουκίνας-Λάππας, Μοτοδυναμική).

Με βάση το κλείσιμο τιμών της 3ης/1/2022 και τα καθαρά κέρδη του 2020, το μέσο P/E των 58 εισηγμένων που διένειμαν πέρσι μετρητά στους μετόχους τους υπολογίζεται σε 24,1 (θα μειωθεί δραστικά αν υπολογιστεί με βάση τα εκτιμώμενα κέρδη του 2021), ενώ η μέση μερισματική απόδοση διαμορφώνεται στο 3,8% (επίδοση πολύ υψηλότερη σε σχέση με τα καταθετικά επιτόκια των τραπεζών, αλλά και με βάση τις αποδόσεις των εισηγμένων εταιρικών ομολόγων). Με άλλα λόγια, οι μετοχές στο Χ.Α. διαπραγματεύονται σήμερα με ελκυστικό δείκτη μερισματικής απόδοσης, με ό,τι αυτό θα μπορούσε να σημαίνει για τους επενδυτές.

Μερικοί από τους λόγους για τους οποίους αρκετές εταιρείες επέλεξαν να προχωρήσουν σε γενναίες μερισματικές πολιτικές ήταν:

- Η είσπραξη μεγάλων ποσών από πωλήσεις θυγατρικών τους εταιρειών (π.χ. ΟΤΕ, Quest Holdings).

- Η πολύ ισχυρή τους ρευστότητα (π.χ. Πλαίσιο, Μουσικός Οίκος Νάκα, Alpha Trust ΑΕΔΑΚ).

- Η ευκολότερη και φθηνότερη πρόσβαση στο τραπεζικό σύστημα για δανεισμό σε συνδυασμό με το ότι τα εισοδήματα του 2021 δεν θα επιβαρυνθούν φέτος -ενδεχομένως για τελευταία χρονιά- με εισφορά αλληλεγγύης.

Οι φετινές προοπτικές

Ζητούμενο, ωστόσο, είναι το πώς αναμένεται να διαμορφωθούν οι φετινές χρηματικές διανομές των εισηγμένων εταιρειών, σε μια περίοδο κατά την οποία οι επενδυτές φοβούνται μήπως οι τρέχουσες πληθωριστικές πιέσεις συνεχιστούν επί μακρόν και έτσι αναγκάσουν τις μεγάλες κεντρικές τράπεζες να ανεβάσουν με πιο ταχείς ρυθμούς απ’ ό,τι αναμενόταν τα βασικά τους επιτόκια. Έτσι, ένα σημαντικό επιχείρημα των «ταύρων» θα μπορούσε να είναι ότι, ακόμη κι αν μέσα στην επόμενη διετία ή τριετία ανεβούν σημαντικά τα επιτόκια, λόγω της προβλεπόμενης ανόδου του ΑΕΠ θα μπορούσαν να αυξηθούν παράλληλα και τα διανεμόμενα μερίσματα των εταιρειών, άρα και οι μερισματικές αποδόσεις των μετοχών τους. Μάλιστα, σύμφωνα με πολλούς αναλυτές, σε ένα τέτοιο σενάριο (που φαντάζει πλέον πολύ πιθανό) σε μια άνοδο των διεθνών επιτοκίων, ο μεγάλος χαμένος θα είναι η αγορά των ομολόγων (κυρίως των κρατικών) και όχι οι μετοχές ή τα ακίνητα, εφόσον το ανοδικό ΑΕΠ επηρεάσει ανάλογα και τις τιμές των ενοικίων.

Σύμφωνα με τις πρώτες εκτιμήσεις χρηματιστηριακών αναλυτών και με δεδομένες τις συνθήκες έντονης αβεβαιότητας που επικρατούν σήμερα:

- Θα είναι περισσότερες σε αριθμό οι εισηγμένες που θα προχωρήσουν σε χρηματικές διανομές προς τους μετόχους τους

- Το συνολικό ποσό που θα μοιράσουν φέτος οι εισηγμένες εταιρείες θα ξεπεράσει το αντίστοιχο περσινό, με βασικό καταλύτη το γεγονός ότι τα καθαρά κέρδη του 2021 όχι μόνο ξεπέρασαν αυτά του 2020, αλλά και τα αντίστοιχα του 2019, χρονιά κατά την οποία η οικονομία δεν είχε επηρεαστεί από την πανδημία.

«Όσο κι αν το τόσο υψηλό μέσο payout ratio του 91% που είδαμε πέρυσι δεν μπορεί να επαναληφθεί στο μέλλον, προβλέπεται να διανεμηθούν μέσα στο 2022 περισσότερα χρήματα στους μετόχους, επειδή απλά το ύψος των κερδών του 2021 θα είναι πολύ υψηλότερο, όπως άλλωστε έχει διαφανεί και από τις επιδόσεις του εννεαμήνου. Η πλειονότητα των εταιρειών μοίρασε πέρσι το 40% έως 70% των κερδών της και ανάλογα αναμένεται να πράξει και φέτος, μόνο που το ίδιο ποσοστό θα εφαρμοστεί επί υψηλότερης κερδοφορίας», αναφέρεται χαρακτηριστικά.

Ένας δεύτερος λόγος που πολύ πιθανόν να ευνοήσει τη διανομή ικανοποιητικών μερισμάτων, είναι η προβλεπόμενη ανοδική πορεία τόσο του ΑΕΠ (+4,5% με βάση τον κρατικό προϋπολογισμό) όσο και επιμέρους κλάδων της οικονομίας μέσα στο 2022, όπως για παράδειγμα οι κατασκευές, η πληροφορική, το εμπόριο (δεν αναμένεται να επαναληφθεί το περσινό τετράμηνης διάρκειας κλείσιμο των καταστημάτων λιανικής) και φυσικά ο τουρισμός. Ας μην ξεχνάμε επίσης ότι από φέτος θα δούμε τα πρώτα κεφάλαια του Ταμείου Ανάκαμψης να αρχίσουν να εισρέουν και να λειτουργούν υπέρ της εγχώριας οικονομίας.

Τα… bonus

Πέραν αυτών των γενικών παρατηρήσεων:

- Έχει ξεκινήσει μια συζήτηση για το αν και κατά πόσο μία ή δύο τράπεζες θα μπορούσαν να μοιράσουν μερίσματα στους μετόχους τους φέτος, μετά από μια υπερδεκαετή απραξία.

- Η Jumbo έχει ήδη συγκαλέσει στις 17 Ιανουαρίου έκτακτη γενική συνέλευση προκειμένου -μεταξύ άλλων- να διανείμει κέρδη παρελθουσών χρήσεων ύψους 52,3 εκατ. ευρώ.

- Ο ΟΠΑΠ έχει δεσμευθεί ότι θα μοιράσει φέτος και κατά τα επόμενα χρόνια τουλάχιστον 1 ευρώ ανά μετοχή, ποσό που υπερβαίνει κατά πολύ το συνολικό ποσό που διανεμήθηκε πέρσι (0,65 ευρώ).

- Η Quest Holdings, πέρα από το 1,25 ευρώ ανά μετοχή που αποφάσισε πέρυσι και θα διανείμει τον προσεχή Φεβρουάριο, θα εξετάσει το ενδεχόμενο να μοιράσει και φέτος επιπρόσθετο ποσό από τα χρήματα που άντλησε το 2021 λόγω της πώλησης της θυγατρικής Cardlink.

- Πέραν αυτών, αναμένεται μέσα στο 2022 να υπάρξουν και εταιρείες που θα στείλουν τους μετόχους τους στο ταμείο μετά από πολλά χρόνια (όπως άλλωστε έκαναν πέρυσι οι Έλαστρον, Byte Computer, Trastor κ.ά.), όπως για παράδειγμα η Ideal (ήδη εξαλείφθηκαν τα υπόλοιπα συσσωρευμένων ζημιών) και η Ίλυδα (έχει διαμηνύσει σχετικά η διοίκησή της από την περσινή τακτική γενική της συνέλευση), ενώ το λογιστικό υπόλοιπο των συσσωρευμένων ζημιών της διέγραψε και η Interwood-Ξυλεμπορία, η οποία αυτό το διάστημα σχεδιάζει το ενδεχόμενο αύξησης του μετοχικού της κεφαλαίου με καταβολή μετρητών.

- Τέλος, υπάρχει μια σειρά εταιρειών που κατά τα τελευταία χρόνια σημειώνει κατά κανόνα κερδοφόρα αποτελέσματα, χωρίς ωστόσο να προχωρεί σε χρηματικές διανομές, θέτοντας ως προτεραιότητα τη στήριξη της κεφαλαιακής επάρκειας και τη χρηματοδότηση των επενδυτικών τους προγραμμάτων. Θεωρείται ωστόσο ότι κάποιες από αυτές, είτε μέσα στο 2022 είτε τα επόμενα χρόνια, θα αρχίσουν να… ξαναθυμούνται τους μετόχους τους.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα