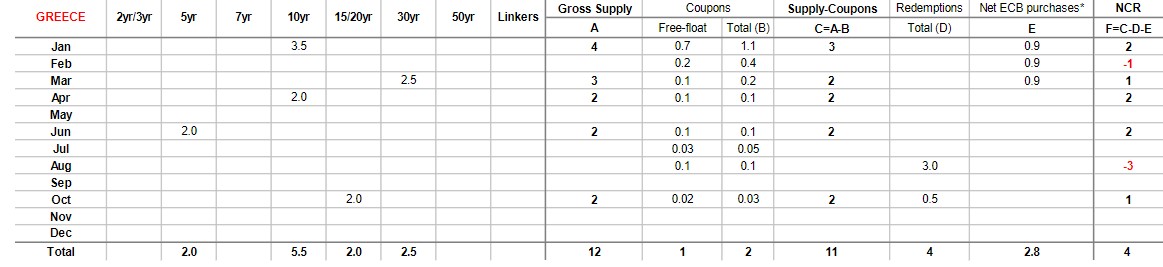

Η Citigroup αναμένει ότι ο ΟΔΔΗΧ θα προχωρήσει στην έκδοση νέου 10ετούς ομολόγου αναφοράς, πιθανότατα μέσω κοινοπραξίας, τον Ιανουάριο. Επισημαίνεται ότι πέρυσι στις 27/1 είχε επίσης κάνει ποδαρικό στις αγορές ο ΟΔΔΗΧ με 10ετές ύψους 3,5 δισ. ευρώ και απόδοση 0,807%.

Για τον σχεδιασμό του 2022, η Citi βασίζεται στο πρόγραμμα που έχει ήδη δημοσιοποιήσει ο ΟΔΔΗΧ και διαβλέπει ότι το νέο 10ετές θα σκοπεύει -όπως και πέρυσι- στην άντληση 3,5 δισ. ευρώ.

Η επόμενη έξοδος θα ακολουθήσει τον Μάρτιο, όπως και το 2021, με το re-opening του 30ετούς ομολόγου που εκδόθηκε πέρυσι για την άντληση περαιτέρω 2,5 δισ. ευρώ.

Τον Απρίλιο, re-opening στο 10ετές του Ιανουαρίου για την άντληση 2 δισ. ευρώ.

Τον Ιούνιο, ο ΟΔΔΗΧ θα συνεχίσει με re-opening του 5ετούς ομολόγου αξίας 3 δισ. ευρώ που είχε εκδώσει τον Mαΐο του 2021, αυξάνοντας το μέγεθος της έκδοσης κατά 2 δισ. ευρώ.

Toν Οκτώβριο του 2022 θα ολοκληρωθούν οι έξοδοι της χώρας, με την πρώτη έκδοση πράσινου ομολόγου από τον ΟΔΔΗΧ με διάρκεια 15 ή 20 έτη και συνολική αξία έκδοσης 2 δισ. ευρώ.

Σημειώνεται ότι στο σχέδιο χρηματοδότησής της για το 2022 που δημοσιεύτηκε στις 24 Δεκεμβρίου 2021, ο ΟΔΔΗΧ δήλωσε ότι θα εκδώσει τίτλους αξίας 12 δισ. ευρώ το 2022. Άλλες πηγές χρηματοδότησης (όπως RRF, ΕΤΕπ, CEB κ.λπ.) αναμένεται να ανέλθουν συνολικά σε 4,2 δισ. ευρώ.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS

Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών

Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς

Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς