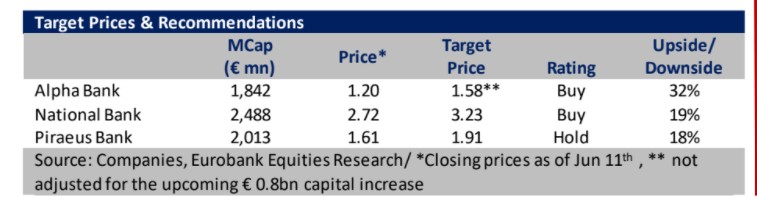

Με συστάσεις αγορά για τις Alpha Bank και Εθνική Τράπεζα και ουδέτερη σύσταση για την Τράπεζα Πειραιώς προχωράει η Eurobank Equities. Η τιμή-στόχος για την Alpha Βank (χωρίς να έχει σταθμίσει την επικείμενη αύξηση μετοχικού κεφαλαίου του 0,8 δισ. ευρώ) είναι το 1,58 ευρώ και για την Εθνική Τράπεζα τα 3,23 ευρώ. Για την Πειραιώς, η τιμή-στόχος είναι στο 1,91 ευρώ ανά μετοχή.

Η Eurobank Equities επισημαίνει για τα νέα στρατηγικά σχέδια ότι προωθούν την ταχύτερη εξυγίανση με ταυτόχρονη διατήρηση των κεφαλαιακών αποθεμάτων. Όπως αναμενόταν, όλες οι τράπεζες επέλεξαν να επιταχύνουν τις προσπάθειες εξυγίανσης, με στόχο μονοψήφιο δείκτη μη εξυπηρετούμενων ανοιγμάτων τους επόμενους 12 μήνες, με βάση συναλλαγές ύψους περίπου 25 δισ. ευρώ σε μη εξυπηρετούμενα ανοίγματα (NPEs), κάτι που καθιστά τα σχέδιά τους αρκετά αξιόπιστα. Οι προβλέψεις των τραπεζών υποδηλώνουν ότι τα εποπτικά κεφάλαια θα παραμείνουν άνετα πάνω από τις κανονιστικές απαιτήσεις, με τον μέσο δείκτη CET 1 να διαμορφώνεται στο 14% περίπου σε επίπεδο τομέα το 2022 σε βάση μετά την εξυγίανση.

Αναφορικά με την ανάκαμψη των κερδών στον ορίζοντα η Eurobank Equities εξηγεί ότι είναι σημαντικό πως η ταχεία μείωση των NPEs αναμένεται να μειώσει σημαντικά τις προβλέψεις και το κόστος τους (CoR) από το 2022, επιτρέποντας στις τράπεζες να επιτύχουν ένα αξιοπρεπές επίπεδο κερδοφορίας μετά από πολλά χρόνια, με τον δείκτη αποδοτικότητας ιδίων κεφαλαίων (RoE) να εκτιμάται πάνω από 5%.

Η αναμενόμενη αύξηση των δανείων, σε συνδυασμό με τις προσπάθειες των διοικήσεων να δημιουργήσουν περισσότερα έσοδα από προμήθειες, διατηρώντας παράλληλα την πειθαρχία στο κόστος, θα πρέπει να φέρουν τους δείκτες RoE σε επίπεδα γύρω στο 10% μεσοπρόθεσμα, κατά την άποψη της Eurobank Equities.

Η Eurobank Equities θεωρεί το ταμείο ανάκαμψης της ΕΕ μια σημαντική ευκαιρία για την οικονομία και τις τράπεζες. Το πρόγραμμα «Ελλάδα 2.0» αναμένεται να αυξήσει το ΑΕΠ κατά 7% έως το 2026, με την ελληνική κυβέρνηση να στοχεύει σε μια αλλαγή παραδείγματος μέσω μεταρρυθμίσεων και επενδύσεων προς ένα εξωστρεφές, ανταγωνιστικό, πράσινο και ψηφιακό μοντέλο ανάπτυξης.

Οι ελληνικές τράπεζες πρόκειται να επωφεληθούν άμεσα και έμμεσα από το Ταμείο Ανάκαμψης, καθώς η υλοποίηση των σχετικών έργων πρόκειται να τροφοδοτήσει τη ζήτηση για πιστώσεις (κατά 18 δισ. ευρώ, σύμφωνα με την AB Economic Research), ενώ παράλληλα θα δημιουργήσει ευκαιρίες για άλλες πηγές εσόδων.

Τα κέρδη του πρώτου τριμήνου 2021 διαμορφώθηκαν συνολικά σε €832 εκατ. (+8% σε ετήσια βάση, +4% σε τριμηνιαία βάση), χάρη στα υψηλότερα βασικά έσοδα και τα χαμηλότερα λειτουργικά έξοδα, ενώ διάφορα έκτακτα στοιχεία οδήγησαν σε μεγάλη απόκλιση στα αναφερόμενα αποτελέσματα. Η ποιότητα του ενεργητικού και η ρευστότητα ήταν σταθερά, ενώ τα εποπτικά κεφάλαια δέχθηκαν πιέσεις λόγω των τριμηνιαίων ζημιών και του ΔΠΧΑ 9. Οι ομάδες διαχείρισης των τραπεζών τόνισαν ότι τα NPEs λόγω της Covid-19 θα πρέπει να διαμορφωθούν χαμηλότερα από ό,τι είχε εκτιμηθεί προηγουμένως, ενώ οι εκταμιεύσεις δανείων βρίσκονται σε καλό δρόμο για την επίτευξη των ετήσιων στόχων.

Η Eurobank Equities δεν προχωρά σε κάποια αλλαγή στις εκτιμήσεις της και αφήνει αμετάβλητες τις προβλέψεις της μετά την ανακοίνωση των κερδών του πρώτου τριμήνου 2021. Αν μη τι άλλο, πιστεύει ότι το 2021 θα είναι ένα μεταβατικό έτος, δεδομένων των αναμενόμενων σημαντικών συναλλαγών NPE και άλλων δαπανών αναδιάρθρωσης. Η Eurobank Equities επισημαίνει ότι οι εκτιμήσεις της παραμένουν στη συντηρητική πλευρά, γεγονός που υποδηλώνει ότι οι κίνδυνοι είναι κυρίως ανοδικοί. Η μείωση των NPEs και η επίτευξη των στόχων κερδοφορίας είναι οι βασικοί καταλύτες για το μέλλον, κατά την άποψή τους.

Η επαναξιολόγηση θα συνεχιστεί, αλλά από πλευράς τακτικής, η Eurobank Equities εμφανίζεται πιο προσεκτική. Οι ελληνικές τράπεζες διαπραγματεύονται στο 0,4x σε όρους ενσώματης λογιστικής αξίας (P/TBV) για το 2022, παραμένοντας σε discount 40% σε σχέση με τις αντίστοιχες της περιφέρειας της ΕΕ. Εδώ και καιρό υποστηρίζει η Eurobank Equities ότι η επιτάχυνση των προσπαθειών εξυγίανσης θα οδηγήσει σε σταδιακή μείωση της σχετικής διαφοράς αποτίμησης. Λαμβάνοντας υπόψη τις δεσμεύσεις των τραπεζών σχετικά με τα NPEs και την κερδοφορία (RoE μεταξύ 5% και 10% για το 2022), βλέπει περιθώριο για τις ελληνικές τράπεζες να κινηθούν υψηλότερα στο φάσμα των αποτιμήσεων. Τούτου λεχθέντος, δεδομένης της απότομης επαναξιολόγησης τους τελευταίους μήνες, πιστεύει ότι η δυναμική πολύ βραχυπρόθεσμα είναι πιθανό να εξασθενίσει.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία