Mετά το εξαιρετικό πρώτο τρίμηνο για τις μετοχές και το χείριστο για τα αμερικανικά ομόλογα, οι προοπτικές για ένα οριστικό άνοιγμα των οικονομιών έως το δεύτερο εξάμηνο του 2021 φαίνεται να υπόσχονται πολλά για την πορεία των μετοχών.

Η επέκταση του εμβολιασμού κατά της Covid-19, αλλά και τα μεγάλα δημοσιονομικά πακέτα των ΗΠΑ και της Ε.Ε., φέρνουν τους επενδυτές σε θέση να ανησυχούν όχι για το αν η ανάπτυξη είναι πολύ αργή και μικρή, αλλά μήπως τελικά είναι πολύ γρήγορη και ισχυρή, τόσο ώστε να ασκήσει μεγαλύτερη ανοδική πίεση στα επιτόκια και τον πληθωρισμό απ’ ό,τι αναμενόταν.

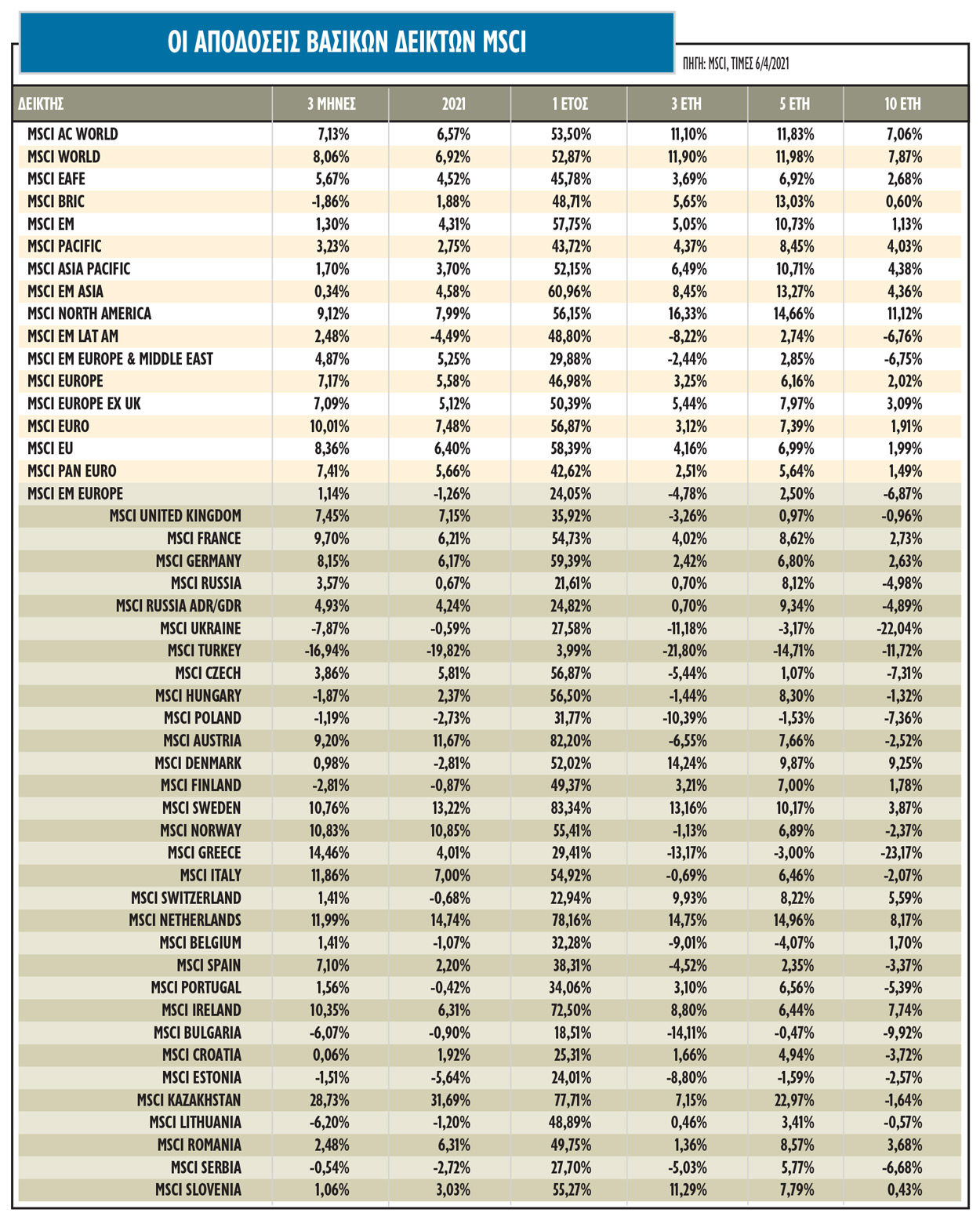

Οι νικητές του πρώτου τριμήνου στις διεθνείς αγορές επενδύσεων είναι το bitcoin με απόδοση άνω του 100%, το πετρέλαιο με 21,9%, οι μετοχές ανά τον κόσμο με σχεδόν 5% και το αμερικανικό δολάριο με 3,9%. Τα μετρητά απέδωσαν 0%, τα αμερικανικά ομόλογα υψηλής απόδοσης -0,1%, τα αμερικανικά ομόλογα υψηλής διαβάθμισης -4,3%,τα αμερικανικά κρατικά ομόλογα -5,8% και ο χρυσός -9,6% από τις αρχές του έτους.

Τα επιμέρους στοιχεία που καθορίζουν τους νικητές στην πορεία των επενδυτικών επιλογών είναι οι εμβολιασμοί, τα πακέτα οικονομικής βοήθειας και οι κυκλικές μετοχές, ενώ στον αντίποδα, οι χαμένοι είναι τα ομόλογα και οι μεγαλύτερες διάρκειες ομολόγων. Η BofA υπολογίζει ότι το α' τρίμηνο του 2021 ήταν το χειρότερο στην ιστορία των 30ετών αμερικανικών ομολόγων από το 1919 και για τα ομόλογα υψηλής διαβάθμισης από το 1980!

Βάσει των νέων προβλέψεων, οι οικονομίες είναι έτοιμες να ανακάμψουν απότομα, κάποιες από το τρέχον τρίμηνο, κάποιες από τις αρχές του τρίτου, καθώς θα άρονται σταδιακά οι περιορισμοί. Οι προβλέψεις ωστόσο δεν είναι ενιαίες για τις πληθωριστικές πιέσεις και τα επιτόκια για τους επόμενους 12 μήνες. Πολλοί προβλέπουν ότι θα χρειαστεί περισσότερος χρόνος, τουλάχιστον έως τα μέσα ή και τα τέλη του 2022, ώστε η παγκόσμια οικονομία να ανακτήσει τη χαμένη παραγωγή από τα lockdowns. Αυτό μπορεί να σημαίνει ότι οι πληθωριστικές πιέσεις σε ευρεία βάση είναι πολύ πιθανό να μην εμφανιστούν έως το 2023. Σε αυτό το σενάριο, θεωρείται πρόωρη η απόσυρση των χαλαρών νομισματικών πολιτικών της Fed και της ΕΚΤ το 2022.

Αν και οι μετοχές ανά τον κόσμο παραμένουν ακριβές στις αρχές του 2021, η ακόμη πιο ακριβή αγορά των ΗΠΑ, οδηγεί επενδυτές να αναζητήσουν καλύτερη αξία σε άλλες αγορές. Από αυτό το trade είναι πιθανό να ωφεληθούν περιφερειακές αγορές, όπως και η ελληνική, που εμφανίζει υψηλά περιθώρια ανόδου στα κέρδη ανά μετοχή την περίοδο 2021-2022 συνδυασμένα με χαμηλούς πολλαπλασιαστές.

Αν και οι αγορές βρίσκονται κοντά στο να θεωρηθούν υπεραγορασμένες, απέχουν ακόμη από τα επικίνδυνα επίπεδα ευφορίας. Ο ισχυρός κύκλος των μετοχών εξακολουθεί να δείχνει ότι η προτίμηση σε αυτές έναντι των ομολόγων για το υπόλοιπο του έτους θα συνεχιστεί, παρά τις υψηλές αποτιμήσεις.

Παρότι ο υπόλοιπος κόσμος δεν μπορεί να κινηθεί όπως οι ΗΠΑ και η Ε.Ε. με τα μεγάλα πακέτα στήριξης, οι περισσότερες χώρες θα επωφεληθούν από τις επιδράσεις αυτών των δημοσιονομικών πακέτων. Σύμφωνα με τον ΟΟΣΑ, το δημοσιονομικό πακέτο κινήτρων των ΗΠΑ είναι πιθανό να ενισχύσει την ανάπτυξη στην Ιαπωνία, την Ευρώπη και την Κίνα κατά 0,5% τους επόμενους 12 μήνες και να αυξήσει την αύξηση του παγκόσμιου ΑΕΠ κατά κάτι λίγο περισσότερο από 1%.

Όπως αναφέρθηκε, οι επενδυτές ποντάρουν στο θετικό σενάριο για τις μετοχές και για το β' τρίμηνο του 2021. Οι αγορές μετοχών ενθάρρυναν τις υψηλότερες αποδόσεις ομολόγων, αναμένοντας κίνηση της Fed για να συσφίξει τη νομισματική πολιτική και να αυξήσει τα επιτόκια. Από τα μέσα Μαρτίου, οι επενδυτές ομολόγων τοποθετούν την πρώτη αύξηση της Fed έως το τέλος του 2022 και ακόμη δύο αυξήσεις το 2023. Η πρόβλεψη της Ομοσπονδιακής Επιτροπής Ανοιχτής Αγοράς στα μέσα Μαρτίου είναι ότι οι αυξήσεις των επιτοκίων είναι απίθανες πριν από το τέλος του 2023.

H απόδοση των 10ετών ομολόγων στηρίζεται σε δύο συστατικά: τον αναμενόμενο ρυθμό πληθωρισμού και την πραγματική απόδοση. Στο προηγούμενο τρίμηνο της ισχυρής πτώσης των τιμών των ομολόγων, ειδικά στις ΗΠΑ, το μεγαλύτερο μέρος της αύξησης της ονομαστικής απόδοσης ήταν απόρροια του υψηλότερου προβλεπόμενου μέσου πληθωρισμού τα επόμενα έτη. Η προσδοκία για τον ρυθμό του πληθωρισμού αυξήθηκε από 1,6% στις αρχές Νοεμβρίου 2020, πριν από την ανακοίνωση του πρώτου εμβολίου, σε 2,3% στα μέσα Μαρτίου 2021. Η άλλη συνιστώσα, η πραγματική απόδοση, αυξήθηκε από - 0,9% έως -0,6% την ίδια περίοδο. Οι υψηλότερες προσδοκίες για τον πληθωρισμό μπορεί να αποδειχθούν και πάλι μη ρεαλιστικές και οι επενδυτές των ομολόγων να προεξοφλούν πάρα πολλά σε πολύ μικρό χρονικό διάστημα.

Οι επενδυτές φαίνεται να αναμένουν ότι θα υπάρξει εξαιρετικά ισχυρή ανάπτυξη μετά την άρση των lockdowns, η οποία θα δημιουργήσει πιέσεις πληθωρισμού σε ορισμένους τομείς της οικονομίας. Αν και αυτό είναι ήδη εμφανές στις αγορές εμπορευμάτων και στον μεταποιητικό τομέα, η πλεονάζουσα δυναμικότητα παραγωγής (capacity) των οικονομιών μπορεί να σημαίνει ότι οι πληθωριστικές πιέσεις είναι απίθανες έως το 2023.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS

Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών

Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς

Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς