Η αμερικανική επενδυτική τράπεζα Bank of America Research (BofA) βλέπει πέντε βασικούς λόγους για την κατοχή πραγματικών περιουσιακών στοιχείων (real assets) από τους επενδυτές, έναντι των χρηματοοικονομικών περιουσιακών στοιχείων (μετοχές & ομόλογα): αποτιμήσεις, αντιστάθμιση στον πληθωρισμό, διαφοροποίηση, χαμηλή ιδιοκτησία και σπανιότητα/έλλειψη. Η BofΑ προτρέπει συνεπώς τους επενδυτές να είναι ιδιοκτήτες ακινήτων, εμπορευμάτων, συλλεκτικών αντικειμένων, είτε άμεσα είτε έμμεσα μέσω REITs και ειδικών εισηγμένων αμοιβαίων κεφαλαίων (ETF).

Οι πέντε λόγοι για την κατοχή πραγματικών περιουσιακών στοιχείων:

- Είναι φθηνά και η BofA εκτιμά ότι η τιμή των πραγματικών περιουσιακών στοιχείων σε σχέση με τα χρηματοοικονομικά περιουσιακά στοιχεία είναι στο χαμηλότερο επίπεδο από το 1925 (γράφημα 1).

- Αποτελούν αντιστάθμιση για τον πόλεμο ενάντια στην ανισότητα, στον πληθωρισμό και στις δημοσιονομικές δαπάνες υποδομής.

- Διαφοροποιούν τα χαρτοφυλάκια.

- Δεν συμμετέχουν ενεργά στα χαρτοφυλάκια των επενδυτών (under-owned).

- Είναι λιγοστά και πιο πολύτιμα στην επόμενη εποχή του ψηφιακού νομίσματος.

.jpg)

Τι είναι τα πραγματικά περιουσιακά στοιχεία

Τα πραγματικά περιουσιακά στοιχεία ορίζονται γενικά ως ενσώματα πάγια με εσωτερική αξία, συνήθως πολύ λιγότερο ρευστά από τα χρηματοοικονομικά στοιχεία ενεργητικού. Ο δείκτης πραγματικών περιουσιακών στοιχείων της BofA παρακολουθεί 3 ευρείες κατηγορίες: ακίνητη περιουσία (κατοικίες και ιδιοκτησίες σε ΗΠΑ / ΗΒ και αγροκτήματα), εμπορεύματα (πολύτιμα μέταλλα, βιομηχανικά μέταλλα, πετρέλαιο και γεωργικά προϊόντα) και συλλεκτικά αντικείμενα (κρασί, τέχνη, διαμάντια, αυτοκίνητα).

Η περίπτωση του πληθωρισμού

Στην BofA πιστεύουν ότι έχει φτάσει ένα σημείο καμπής τόσο για τον πληθωρισμό όσο και για τα επιτόκια και η 40χρονη αγορά των ταύρων έχει τελειώσει. Από τότε που κορυφώθηκε στο 15% το 1980, ο πληθωρισμός στις χώρες του ΟΟΣΑ μειώθηκε στο 5% τη δεκαετία του '90, στο 3% τη δεκαετία του '00 και περίπου στο 2% την τελευταία δεκαετία.

Η μακροπρόθεσμη ανοδική περίπτωση για τον πληθωρισμό θα οφείλεται στις νέες εντολές των κεντρικών τραπεζών, στα τεράστια δημοσιονομικά πακέτα-κίνητρα, στη λιγότερη παγκοσμιοποίηση, στα δημογραφικά και στα επίπεδα του χρέους. Οι κεντρικές τράπεζες στοχεύουν σε υψηλότερο πληθωρισμό και όχι σε χαμηλότερο πληθωρισμό. Το νέο πλαίσιο λειτουργίας της Fed πιθανότατα θα στοχεύει στην επίτευξη πληθωρισμού πάνω από 2% για κάποιο χρονικό διάστημα, εξηγεί η BofA.

.jpg)

Τα πραγματικά περιουσιακά στοιχεία είναι φθηνά

Η μακροπρόθεσμη σχέση των πραγματικών περιουσιακών στοιχείων με τα χρηματοοικονομικά περιουσιακά στοιχεία βρίσκεται στο χαμηλότερο επίπεδο από το 1925 και η BofA πιστεύει ότι οι αποδόσεις των χρηματοοικονομικών περιουσιακών στοιχείων θα είναι χαμηλότερες και πιο ευμετάβλητες στη δεκαετία του 2020.

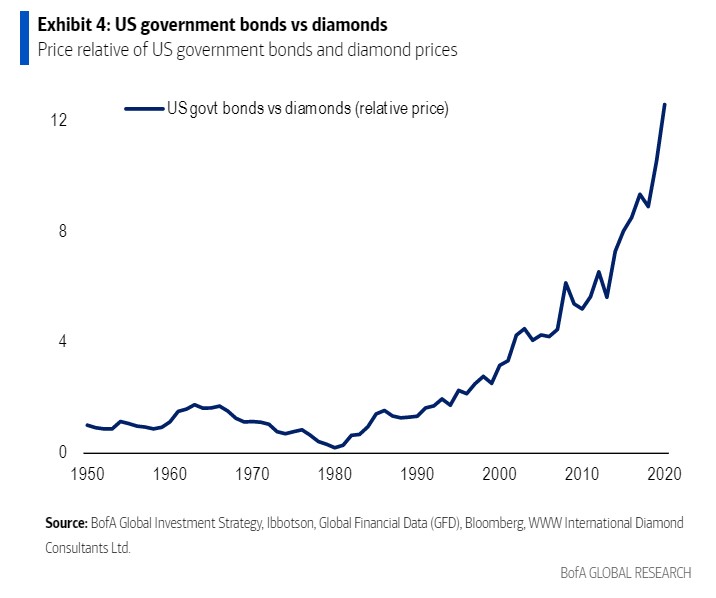

Οι μετοχές στις ΗΠΑ είναι στα ιστορικά υψηλά όλων των εποχών έναντι των κατοικιών στις ΗΠΑ, τα ομόλογα βρίσκονται στα υψηλά όλων των εποχών έναντι των διαμαντιών και οι αποδόσεις των εμπορευμάτων σε χαμηλό πολυετίας.

Τα πραγματικά περιουσιακά στοιχεία έχουν υψηλότερες αποδόσεις από τις περισσότερες παγκόσμιες μετοχές και ομόλογα, π.χ. οι αποδόσεις των REITs είναι 3,5% με υπερβάλλουσα απόδοσης πάνω από 1,5% τα τελευταία 10 χρόνια και υπερβάλλουσα απόδοση πάνω από 2% τα τελευταία 10 χρόνια σε σχέση με τα ομόλογα των ΗΠΑ.

Τα πραγματικά περιουσιακά στοιχεία συσχετίζονται θετικά με τον πληθωρισμό και τα επιτόκια, ενώ οι μετοχές και τα ομόλογα συσχετίζονται αρνητικά με τον πληθωρισμό.

Η BofA επισημαίνει ότι οι bull markets στα πραγματικά περιουσιακά στοιχεία συνέπεσαν με περιόδους υπερβολικού χρέους και υποτίμησης: Β’ Παγκόσμιος Πόλεμος 1940, Bretton Woods και το τέλος του χρυσού κανόνα στις δεκαετίες του 1960-1970 κα το 2000.

.jpg)

Τα πραγματικά περιουσιακά στοιχεία προσφέρουν διαφοροποίηση

Τα πραγματικά περιουσιακά στοιχεία παρέχουν καλύτερες προσαρμοσμένες αποδόσεις στον κίνδυνο (δείκτες Sharpe) κατά τη διάρκεια των πτωτικών περιόδων της Wall Street. Η BofA επισημαίνει ότι μόνο το 5,5% του συνολικού κεφαλαίου αγοράς όλων των ETF εκτίθεται σε πραγματικά περιουσιακά στοιχεία. Τα σκληρά περιουσιακά στοιχεία αποτελούν μόνο το 1,5% των χαρτοφυλακίων ιδιωτικών πελατών BofA GWIM. Και όμως, τα πραγματικά περιουσιακά στοιχεία παρέχουν έκθεση σε διαρθρωτικά θέματα το 2020, π.χ. δαπάνες υποδομής, αυξημένη χρήση δεδομένων, ηλεκτρονικό εμπόριο, εφοδιαστική και ανανεώσιμες πηγές ενέργειας.

Τα πραγματικά περιουσιακά στοιχεία είναι σπάνια στον κόσμο της ψηφιοποίησης

Καθώς τα ψηφιακά νομίσματα αυξάνουν το χρήμα και τον πλούτο, η έλλειψη πραγματικών περιουσιακών στοιχείων, όπως εμπορευμάτων και συλλεκτικών αντικειμένων, θα αυξήσει την αξία τους, προβλέπει η BofA.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS

Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών

Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς

Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς