H Microsoft είναι αγαπημένη μετοχή των αμοιβαίων κεφαλαίων (Α/Κ) στις ΗΠΑ, ενώ η Facebook αποτελεί την πρώτη επιλογή των πιο επιθετικών hedge funds (HF) για το πρώτο τρίμηνο του 2021 και επί της ουσίας το στοίχημα για τη νέα χρονιά.

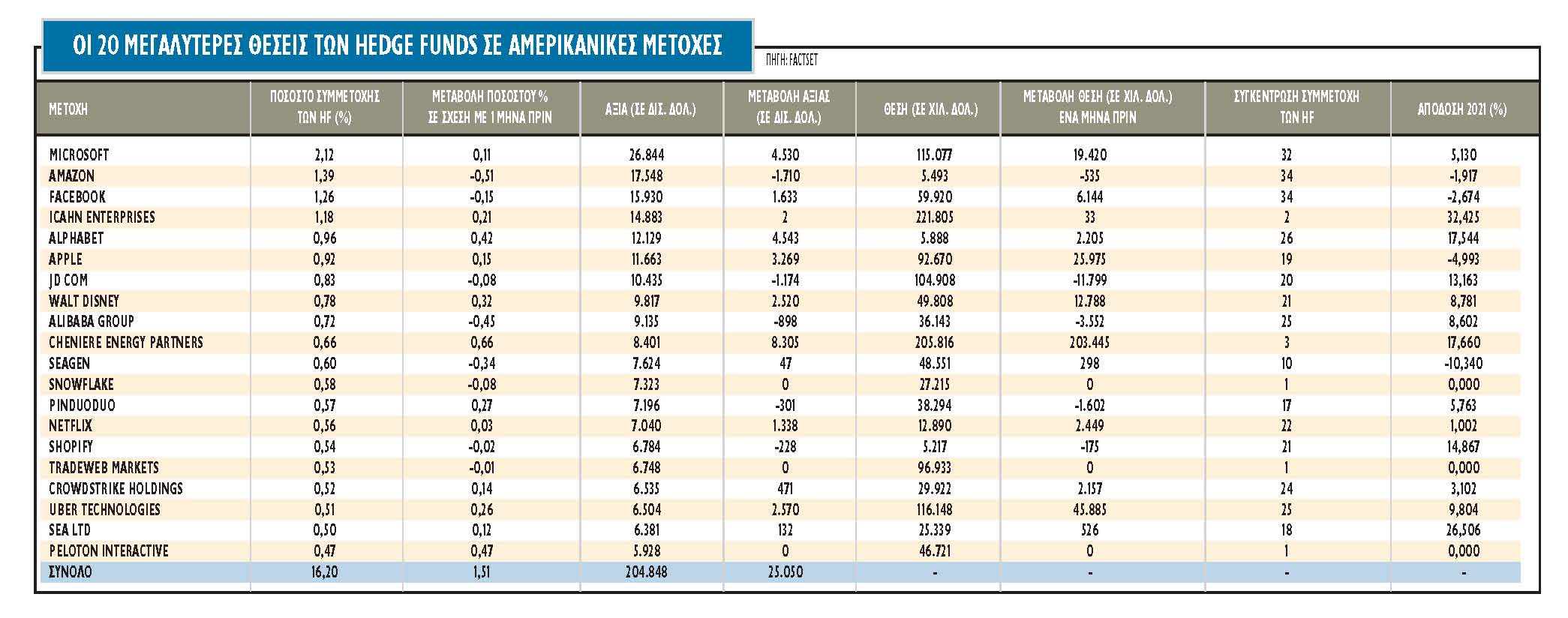

Η πρώτη τριάδα των μετοχών που έχουν επιλέξει τα 50 μεγαλύτερα Α/Κ με βάση την αξία των χρεογράφων που έχουν στην κατοχή τους για να ξεκινήσουν το 2021 είναι η Microsoft, η Alphabet (Google) και η Amazon. Αντίστοιχα, για τα 50 μεγαλύτερα HF, οι top επιλογές για τη χρονιά είναι η Facebook, η Microsoft και η Alphabet.

Σταθμίζοντας τις θέσεις τόσο των Α/Κ όσο και των HF, σύμφωνα με τα στοιχεία της Factset και της Refinvit, το ιδανικό χαρτοφυλάκιο είναι: Microsoft, Alphabet, Amazon, Facebook, JP Morgan, UnitedHealth, Apple, Broadcom, Intel, Netflix και Verizon Communications. Σε σχέση με το προηγούμενο τρίμηνο καταγράφονται η προσθήκη της Broadcom έναντι της Visa και της Intel έναντι της Pfizer.

Για τα Α/Κ που διαχειρίζονται ενεργά τα χαρτοφυλάκιά τους, οι κλάδοι της υγειονομικής περίθαλψης αντιπροσώπευαν το 21% των πιο συνηθισμένων 10 κορυφαίων επιλογών σε σχέση με το 21,9% του γ' τριμήνου. Η πληροφορική αποτελεί το 14,8% των 10 κορυφαίων θέσεων των 50 Α/Κ έναντι 16,1% στο γ' τρίμηνο. Οι εταιρείες του χρηματοοικονομικού κλάδου 13,4%.

Πέραν της πρώτης τριάδας, οι Facebook, JP Morgan, UnitedHealth, Apple, Broadcom, Intel και Νetflix συμπληρώνουν την πρώτη δεκάδα. Αντίθετα, μόλις 3 από τα 50 μεγαλύτερα Α/Κ ήταν τοποθετημένα σε Tesla, Philip Morris, NVDIA και Royal Dutch Shell.

Από το τέλος του 2020, η μετοχή της Microsoft παραμένει σταθερά στην πρώτη θέση των Α/Κ. Αντίθετα, οι τραπεζικοί τίτλοι των Wells Fargo και Bank of America έχουν υποχωρήσει σημαντικά, σε αντίθεση με την JP Morgan. Επίσης, διαχρονική πτώση σημειώνει και η μετοχή της Philip Morris, από 11 Α/Κ στο τέλος του 2018 σε μόλις 3 στην αρχή της χρονιάς πέρυσι. Αντίθετα, οι Intel και Broadcom αυξάνουν συνεχώς την παρουσία τους στα χαρτοφυλάκια των Α/Κ.

Ομοίως, οι θέσεις των HF έδειξαν σημαντική προτίμηση στην πληροφορική, 18,8% από τις των 10 top θέσεων έναντι 14,6% το τέταρτο τρίμηνο πέρυσι και η υγειονομική περίθαλψη στο 14,8% έναντι 17,3% στο δ’ τρίμηνο.

Τα HF συνέχισαν τα στοιχήματά τους υπέρ του κλάδου των καταναλωτικών προϊόντων και των βιομηχανικών αγαθών. Πέραν της πρώτης τριάδας, οι μετοχές των Amazon, Alibaba, 21 Century, Visa, Adobe, IQVIA Holdings, το διαπραγματεύσιμο αμοιβαίο κεφάλαιο SPDR S&P 500 ETF, Broadcom, Intel και Νetflix συμπληρώνουν την πρώτη δεκάδα. Αντίθετα, μόλις 3 από τα 50 μεγαλύτερα Α/Κ ήταν τοποθετημένα σε Spotify, Red Hat και Lowe’s Companies.

Αντίθετα από τα Α/Κ, οι τοποθετήσεις των hedge funds έχουν μεγαλύτερο εύρος και μικρότερη συσσώρευση σε συγκεκριμένα ονόματα. Παρ’ όλα αυτά, από το τέλος του 2020, η μετοχή της Microsoft παραμένει σταθερά στις πρώτες θέσεις των επιλογών τους. Πλην της Bank of America, οι τραπεζικοί τίτλοι απουσιάζουν. Επίσης, πτώση διαχρονική σημειώνει και η μετοχή της NXP Semiconductors και της Altaba. Αντίθετα, η long θέση στο ETF του S&P, η United Technologies και η Choniere Energy αυξάνουν συνεχώς την παρουσία τους στα χαρτοφυλάκια των HF.

Οι διαφορές

Η αναλυτική σύγκριση μεταξύ των 50 μεγαλύτερων Α/Κ και HF αποκαλύπτει πόσο διαφορετικές είναι οι επιλογές τους. Από τα στοιχεία προκύπτει ότι η Microsoft ήταν η πιο ευρέως διακρατούμενη μετοχή των θεσμικών επενδυτών και οι Alphabet και Amazon ακολουθούν στη δεύτερη και στην τρίτη θέση αντίστοιχα. Μεταξύ του α' τριμήνου φέτος και του δ' τριμήνου, οι συνολικές θέσεις στις μετοχές των FAANG (Facebook, Apple, Amazon, Netflix και Google), προστέθηκαν σε τρία Α/Κ και σε 18 Hedge Funds. Αντίθετα, η Nvidia παραμένει αποκλεισμένη από τις πρώτες θέσεις για την κοινότητα των hedge funds.

Μια άλλη αναλυτική προσέγγιση περιλαμβάνει το άθροισμα των θέσεων σε σχέση με την κεφαλαιοποίηση της εταιρείας. Ουσιαστικά, αυτή η μεθοδολογία παρέχει έναν γρήγορο τρόπο ανίχνευσης κατά πόσο σε αυτές οι μετοχές είναι under- ή over-owned. Για τα 50 μεγαλύτερα Α/Κ η εταιρεία Broadcom, ακολουθούμενη από τις Netflix και Salesforce.com ήταν οι over-owned μετοχές. Η DowDuPont ακολουθούμενη από την Disney και τη Microsoft ήταν οι αντίστοιχα πιο over-owned μετοχές για τα HF.

Αξίζει να σημειωθεί ότι η απόδοση των σταθμισμένων καλαθιών των δέκα κορυφαίων μετοχών, υποθέτοντας ότι κάθε καλάθι ξεκίνησε την τελευταία ημέρα του τριμήνου, ξεπερνά συστηματικά σε αποδόσεις τον δείκτη S&P 500. Στα δύο τελευταία τρίμηνα, το καλάθι των 10 μετοχών υπεραπέδωσε τόσο στην άνοδο όσο και στην πτώση, όπως σε όλα τα προηγούμενα εννέα τρίμηνα. Σωρευτικά, από τις 31/3/2016 έως και τις 31/12/2020 η απόδοση των 10 κορυφαίων επιλογών ήταν σχεδόν διπλάσια σε σχέση με τον δείκτη S&P 500.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία