Πολλές φορές, η γλώσσα των αριθμών βοηθά σημαντικά στην απάντηση πολλών ερωτημάτων και μεταξύ αυτών -στην περίπτωσή μας- για το αν οι ελληνικές μετοχές αποτελούν «φούσκα» μετά από τη μεγάλη άνοδο που σημείωσαν κατά τις τελευταίες πενήντα ημέρες.

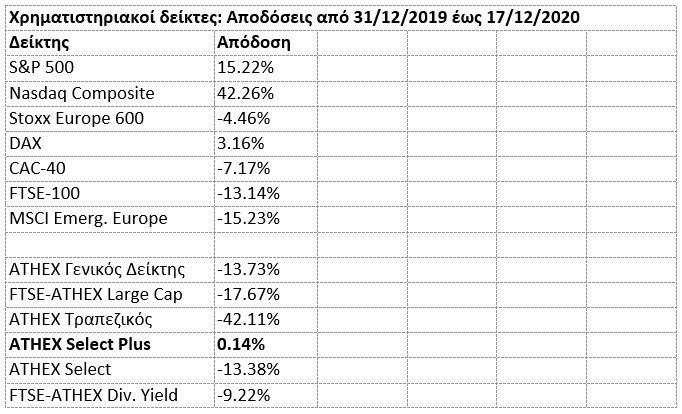

Με βάση λοιπόν τα στοιχεία του πίνακα, προκύπτει ότι:

- Tο ελληνικό χρηματιστήριο από την αρχή του έτους έως και την 17η Δεκεμβρίου έχει υποχρεωθεί σε πτώση και επιπλέον έχει υποαποδώσει έντονα έναντι των περισσότερων μεγάλων διεθνών αγορών. Σε καμιά περίπτωση το ΧΑ δεν βίωσε το ράλι των αμερικανικών μετοχών, ή τη σχετική σταθεροποίηση των ευρωπαϊκών τίτλων.

- O Γενικός Δείκτης του ΧΑ κινήθηκε πάνω-κάτω όπως τα αναδυόμενα χρηματιστήρια της Ευρώπης (βλέπε σύγκριση με την MSCI Emerging Europe).

Άρα λοιπόν, το ΧΑ σε καμιά περίπτωση δεν τα πήγε καλύτερα από τα ξένα χρηματιστήρια το 2020, οπότε αν το ελληνικό χρηματιστήριο είναι υπερτιμημένο (έστω και σε περιβάλλον μηδενικών-αρνητικών επιτοκίων), τότε αυτό ισχύει στον ίδιο ή και σε μεγαλύτερο βαθμό για το μέσο όρο των διεθνών κεφαλαιαγορών, ιδίως αν συνυπολογιστούν οι μέσοι δείκτες P/E και μερισματικής απόδοσης.

Μια δεύτερη διαπίστωση από τα στοιχεία του παρατιθέμενου πίνακα είναι ότι οι νέοι δείκτες που λανσάρισε φέτος το ΧΑ κατάφεραν να κλέψουν την παράσταση.

Για παράδειγμα ο δείκτης των εταιρειών που διακρίνονται στο μέτωπο των χρηματικών διανομών (FTSE-ATHEX Dividend Yield) τα πηγαίνει αρκετά καλύτερα τόσο σε σύγκριση με το Γενικό Δείκτη και ακόμη περισσότερο σε σχέση με τον Δείκτη της υψηλής κεφαλαιοποίησης (FTSE-ATHEX Large Cap).

Ακόμη καλύτερα πηγαίνει ο δείκτης ΑΤΗΕΧ Select Plus, o οποίος μάλιστα είναι ο μόνο εγχώριος δείκτης που έχει καταφέρει να γυρίσει σε θετικό έδαφος από την αρχή του χρόνου.

Δεν είναι άλλωστε λίγοι οι παράγοντες του κλάδου που υποστηρίζουν πως η αγορά θα έπρεπε να είχε δώσει πολύ μεγαλύτερη σημασία στο συγκεκριμένο δείκτη, με το να «χτίσει» επάνω του επενδυτικά προϊόντα όπως ETF’s (υψηλή αντιπροσωπευτικότητα της αγοράς, τίτλοι σημαντικής εμπορευσιμότητας, καλή πορεία στο ταμπλό).

Θυμίζουμε ότι τα κριτήρια επιλογής των μετοχών του συγκεκριμένου Δείκτη είναι:

- Ελάχιστη ευρεία διασπορά μεγαλύτερη από 15%.

- Κατάταξη των μετοχών κατά φθίνουσα μέση χρηματιστηριακή αξία.

- Εξαίρεση των μετοχών με αθροιστική μέση κεφαλαιοποίηση μικρότερη από 80% και μεγαλύτερη από 96% της συνολικής κεφαλαιοποίησης.

- Κατάταξη των μετοχών που πληρούν τα παραπάνω κριτήρια κατά φθίνουσα συνολική αξία συναλλαγών και επιλογή των 20 πρώτων μετοχών της κατάταξης.

- Μέγιστη συμμετοχή 10% (capping) μιας μετοχής στη σύνθεση του δείκτη.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα