Tο τελευταίο διάστημα, το Χρηματιστήριο της Αθήνας κινείται σε συγκεκριμένο εύρος τιμών. Φυσικά, το κυνήγι των αποδόσεων συνεχίζεται, όμως είναι πιο δύσκολο καθώς οι περισσότερες εταιρείες έχουν γράψει μεγάλα ποσοστά ανόδου. Μέχρις ότου, λοιπόν, η ευρύτερα θετική τάση στην οικονομία αλλάξει τα δεδομένα και δημιουργήσει ισχυρή τάση, το stock picking είναι η επιβεβλημένη (και ίσως η μόνη ορθή) επενδυτική τακτική για το επόμενο διάστημα.

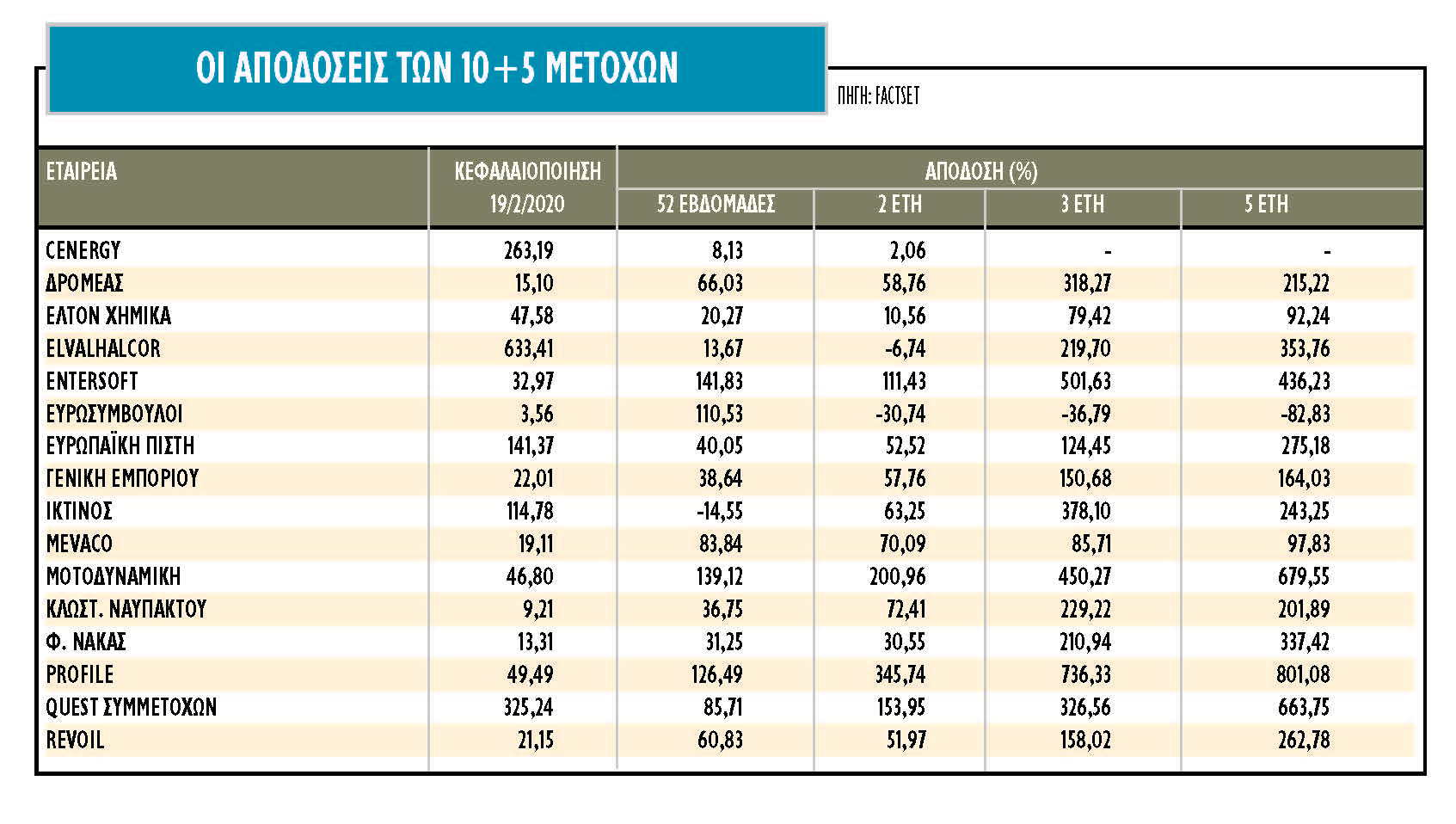

Στο πλαίσιο αυτό, εστιάζουμε σε 15 εταιρείες της μεσαίας και της μικρής κεφαλαιοποίησης, κατηγορίες μετοχών που τα τελευταία χρόνια υπεραπέδωσαν έντονα έναντι του Γενικού Δείκτη του Χ.Α.

Χρονιά βελτιωμένων οικονομικών επιδόσεων για τις εισηγμένες εταιρείες του Χ.Α. προβλέπουν για φέτος οι αναλυτές, καθώς το ΑΕΠ της χώρας ανεβαίνει, οι προσδοκίες αναβαθμίζονται, το κόστος δανεισμού αποκλιμακώνεται και οι επιχειρηματικοί όμιλοι ανασυντάσσονται μετά την πολυετή οικονομική κρίση.

Αν και κανείς δεν μπορεί να προβλέψει με ασφάλεια την πορεία ενός ολόκληρου έτους (πιθανές επιπτώσεις από σειρά παραγόντων, όπως π.χ. από τον κινεζικό κορωνοϊό), παρουσιάζουμε -ενδεικτικά- 15 εισηγμένες εταιρείες της μικρής και μεσαίας κεφαλαιοποίησης, οι οποίες φαίνεται να ξεκινούν τη φετινή χρονιά με πιο θετικές προοπτικές σε σχέση με πέρσι.

Η μικρή και η μεσαία κεφαλαιοποίηση άλλωστε είναι αυτές που έχουν ξεχωρίσει χρηματιστηριακά κατά τα τελευταία χρόνια λόγω της έντονης υπεραπόδοσης σε σχέση με τα λεγόμενα blue chips. Ενδεικτικό είναι ότι κατά την τελευταία πενταετία, ενώ ο δείκτης της υψηλής κεφαλαιοποίησης υποχώρησε κατά 9%, οι δείκτες της μεσαίας και της μικρής κεφαλαιοποίησης κέρδισαν 43% και 141% αντίστοιχα! Αλήθεια είναι ότι οι τιμές δεκάδων μετοχών «μικρών» και «μεσαίων» εταιρειών πολλαπλασιάστηκαν κατά τα τελευταία χρόνια, ανταμείβοντας αδρά όσους τοποθετήθηκαν στα χαμηλά με μακροπρόθεσμη προοπτική.

Σήμερα, ωστόσο, συχνά τίθεται το ερώτημα αν πολλές από αυτές τις μετοχές αποτελούν ακόμη «αγοραστικές ευκαιρίες» ή όχι, με άλλους επενδυτές να ζαλίζονται όταν βλέπουν τα ανοδικά γραφήματα που έχουν προηγηθεί και άλλους να υποστηρίζουν ότι τα πράγματα έχουν αλλάξει: δηλαδή ότι τα κέρδη των εταιρειών έχουν αυξηθεί, η ελληνική οικονομία εμφανίζει θετικές προοπτικές και ότι οι ανταγωνιστικές επενδύσεις είναι τα μηδενικά επιτόκια των ελληνικών τραπεζών και οι αρνητικές αποδόσεις των ξένων κρατικών ομολόγων. Όλοι, πάντως, συμφωνούν πως όλες οι περιπτώσεις των μετοχών δεν είναι ίδιες και πως βασικό στοιχείο μιας επιτυχημένης επένδυσης είναι η σωστή επιλογή τίτλων.

Οι εταιρείες

-Quest Holdings: Όλα δείχνουν πως τα αποτελέσματα του 2019 θα κυμανθούν κοντά στο guidance που έδωσε ο εισηγμένος όμιλος (κύκλος εργασιών 550 εκατ., EBITDA 50 εκατ., καθαρά κέρδη 20 εκατ. και καθαρός δανεισμός 10 εκατ. ευρώ). Για φέτος, οι αναλυτές εκτιμούν πως η πορεία των περισσότερων (αν όχι όλων) των θυγατρικών της εισηγμένης θα είναι ανοδική, με ενδεικτικά παραδείγματα αυτά των Infoquest Technologies, Unisystems και Quest Energy.

-Cenergy: Θυγατρική του ομίλου Viohalco, που είναι φορτωμένη με αναληφθείσες συμβάσεις ιδιαίτερα στον κλάδο των υποβρύχιων καλωδίων και χωρίς να έχει μπροστά της κάποιο βαρύ επενδυτικό πρόγραμμα. Όμιλος με ισχυρά συγκριτικά πλεονεκτήματα, δραστηριοποιούμενος σε αγορές που αναμένεται να εμφανίσουν αυξημένη ζήτηση στο μέλλον. Δημιουργούνται προϋποθέσεις για αποκλιμάκωση του δείκτη καθαρού χρέους προς EBITDA.

-Ευρωπαϊκή Πίστη: Η γνωστή ασφαλιστική εταιρεία είχε μια εξαιρετική χρονιά το 2019, καθώς αύξησε την παραγωγή της κατά 11,2% και σημείωσε υψηλότατη κερδοφορία, λόγω και των θετικών εξελίξεων στον επενδυτικό τομέα. Για φέτος, υπάρχει στόχος για άνοδο της παραγωγή κατά 6%, με το business plan να αναφέρεται σε ακόμη πιο αυξημένη κερδοφορία.

-Ικτίνος Μάρμαρα: Μετά την περυσινή… κοιλιά, η διοίκηση της εισηγμένης μιλά για επάνοδο της φετινής κερδοφορίας στα επίπεδα του 2018, ενώ συνεχίζει να διαπραγματεύεται την πώληση του μεγάλου τουριστικού project που διαθέτει στην Κρήτη. Σύμφωνα με κύκλους προσκείμενους στην εταιρεία, μέχρι τώρα δεν έχει προκύψει κάποια δυσλειτουργία στην πορεία των πωλήσεων προς την Κίνα.

-Profile: Ο περσινός στόχος για κύκλο εργασιών ύψους 16 εκατ. ευρώ φαίνεται πως επιτεύχθηκε (από 13,8 εκατ. το 2018), ενώ ο ρυθμός αύξησης των καθαρών κερδών ήταν υψηλότερος από αυτόν των εσόδων. Στους φετινούς στόχους της εισηγμένης συμπεριλαμβάνεται η συνέχιση των διψήφιων ρυθμών ανάπτυξης στο μέτωπο των εσόδων. Επίσης, διατηρώντας αμείωτο το ενδιαφέρον της στην Ευρώπη, μεγαλύτερη έμφαση αναμένεται να δοθεί στην πολλά υποσχόμενη αγορά της Ασίας (εκμεταλλευόμενη και πολύ σημαντικές συμβάσεις που έχει αναλάβει στη συγκεκριμένη ήπειρο), ενισχύοντας τον αριθμό των τοπικών συνεργατών και αναλαμβάνοντας σειρά επεκτατικών-προωθητικών δράσεων. Παράλληλα, σημεία σαφούς αναθέρμανσης αναμένεται να παρουσιάσει το 2020 -μετά από πολλά δύσκολα χρόνια- και η εγχώρια αγορά. Αξιοσημείωτο το γεγονός ότι κατά τους τελευταίους μήνες μέσα από τις πωλήσεις ιδίων μετοχών της κατάφερε να προσελκύσει ισχυρά θεσμικά χαρτοφυλάκια και κατέγραψε κέρδη που αποφάσισε να μοιράσει στους μετόχους μέσα από επιστροφή κεφαλαίου 0,045 ευρώ ανά μετοχή.

-ΕΛΤΟΝ Χημικά: Το 2019 έκλεισε για τον όμιλο με στάσιμο κύκλο εργασιών και μειωμένη κερδοφορία, λόγω έκτακτων απομειώσεων στα αποθέματα. Ωστόσο, το 2020 φαίνεται πως έχει ξεκινήσει σαφώς ανοδικά, τόσο στην Ελλάδα, όσο κυρίως σε ορισμένες θυγατρικές του εξωτερικού. Κύκλοι προσκείμενοι στην εταιρεία αισιοδοξούν ότι η άνοδος των πωλήσεων θα συνεχιστεί και στους υπόλοιπους μήνες του 2020.

-Revoil: Σημαντική αύξηση κερδών και μείωση του τραπεζικού δανεισμού κατά 4,2 εκατ. ευρώ σημείωσε πέρσι η εισηγμένη εταιρεία, η οποία θα εστιάσει φέτος -μεταξύ άλλων- στην ανάπτυξη των πωλήσεων στα εμπλουτισμένα καύσιμα. Θα επιδιωχθεί νέα αποκλιμάκωση του τραπεζικού δανεισμού κατά 5 εκατ. ευρώ.

-Entersoft: Για άλλη μια χρονιά, κατάφερε το 2019 να σημειώσει διψήφιους ρυθμούς ανάπτυξης, ενώ ανάλογα θετικοί στόχοι έχουν τεθεί και για φέτος. Η εισηγμένη, που σύντομα θα υλοποιήσει αύξηση μετοχικού κεφαλαίου με δημόσια προσφορά προκειμένου να μεταταχθεί στην Κύρια Αγορά του Χ.Α., έχει ως στόχο να προχωρήσει μέσα στην επόμενη τριετία σε εξαγορές άλλων συμπληρωματικών εταιρειών, χρησιμοποιώντας κεφάλαια από την επικείμενη ΑΜΚ, από το ήδη θετικό καθαρό ταμείο της, από την κερδοφορία των επόμενων χρήσεων, αλλά και από ενδεχόμενο περιορισμένο δανεισμό.

-Μοτοδυναμική: Το 2019 ήταν μια γεμάτη χρονιά για την εισηγμένη, καθώς ολοκλήρωσε αύξηση μετοχικού κεφαλαίου και λειτούργησε για πρώτη φορά την εξαγορασθείσα Lion Rental (Sixt) που δραστηριοποιείται στο χώρο των ενοικιάσεων αυτοκινήτων. Η πρώτη χρονιά αναδιοργάνωσης της Lion Rental ήταν επιτυχής (βλέπε αποτελέσματα εννεαμήνου σε ενοποιημένη βάση), ενώ φαίνεται πως υπάρχουν ακόμη σαφή περιθώρια βελτίωσης του τρόπου λειτουργίας της θυγατρικής μέσα στο 2020. Στα αξιοσημείωτα η πρόσφατη είσοδος εγχώριων θεσμικών χαρτοφυλακίων, μετά από placement που υλοποίησε ο βασικός μέτοχος.

-Μουσικός Οίκος Νάκα: Η εταιρεία σημείωσε στο πρώτο μισό της χρήσης που λήγει στις 30 Ιουνίου, αύξηση κύκλου εργασιών της τάξεως του 8%, ενώ πιθανόν στο δωδεκάμηνο Ιούλιος 2019-Ιούνιος 2020 το ποσοστό αυτό να αυξηθεί λίγο παραπάνω. Η εισηγμένη δίνει έμφαση στο ηλεκτρονικό εμπόριο, όπου τα ποσοστά κέρδους είναι υψηλότερα, ενώ διακρίνεται για τις υψηλές χρηματικές διανομές της προς τους μετόχους.

-Δρoμέας: Το συμβόλαιο που υπέγραψε η εταιρεία με τις γερμανικές ένοπλες δυνάμεις ενισχύει τις προοπτικές της για την επόμενη διετία. Συγκεκριμένα, ο κύκλος εργασιών από τα 10,9 εκατ. του 2017 ανέβηκε στα 16,7 εκατ. το 2018 και υπολογίζεται γύρω στα 18 εκατ. για το 2019, ενώ προβλέπεται να διαμορφωθεί σε σαφώς υψηλότερα επίπεδα κατά τη φετινή οικονομική χρήση. Κι αυτό γιατί η εταιρεία ξεκινά το 2020 με υπογεγραμμένα συμβόλαια που θα εκτελεστούν μέσα στη χρονιά ύψους 18 εκατ. ευρώ, έναντι 5 εκατ. κατά την αντίστοιχη περυσινή περίοδο.

-Γενική Εμπορίου: Αύξηση κύκλου εργασιών της τάξεως του 15% και διατήρηση της περσινής κερδοφορίας σημείωσε το 2019 η εταιρεία, απορροφώντας πλήρως την πτωτική πορεία που σημείωσε η τιμή του χάλυβα στις διεθνείς αγορές. Οι εργασίες της εισηγμένης επηρεάζεται από το πόσες επενδύσεις θα γίνουν στη χώρα μας, αλλά και στο εξωτερικό. Γενικότερα, σύμφωνα με κύκλους προσκείμενους στην εταιρεία, οι πρώτες ενδείξεις είναι θετικές.

-Μevaco: Μετά την περσινή αύξηση του κύκλου εργασιών και την επιστροφή σε κερδοφόρο αποτέλεσμα, στην εισηγμένη επικρατεί κλίμα αισιοδοξίας για σαφώς καλύτερες επιδόσεις μέσα στο 2020. Καταλυτικοί παράγοντες για τις παραπάνω εξελίξεις είναι οι σημαντικές παραγγελίες από το εξωτερικό, καθώς και η παρατηρούμενη αξιοσημείωτη βελτίωση του κλίματος στην εσωτερική αγορά. Στόχος της διοίκησης για τη φετινή χρονιά είναι η αύξηση του κύκλου εργασιών κοντά στο επίπεδο των 25 εκατ. ευρώ, επίδοση που, αν επιτευχθεί, θα είναι πολύ υψηλότερη από την αντίστοιχη του 2019 και υπερδιπλάσια από αυτή του 2018.

-Κλωστοϋφαντουργία Ναυπάκτου: Μετά την κερδοφόρο πορεία του 2019, η φετινή χρονιά φαίνεται να έχει ξεκινήσει για τον κλάδο της νηματουργίας με καλύτερες προϋποθέσεις, (αν και κανείς δεν μπορεί να προβλέψει με ασφάλεια πώς θα εξελιχθεί το σύνολο της χρήσης) για δύο λόγους. Πρώτον, γιατί η ζήτηση από το εξωτερικό δείχνει αυξημένη μετά την περσινή κοιλιά και, δεύτερον, γιατί οι εταιρείες έχουν προμηθευτεί σημαντικές ποσότητες πρώτης ύλης (βαμβάκι) όταν έκτοτε τόσο οι τιμές του βάμβακος όσο και του νήματος έχουν αυξηθεί. Ειδικότερα για την Κλ. Ναυπάκτου, αυξημένες είναι οι πιθανότητες να λάβει απόφαση για υλοποίηση επένδυσης στη μονάδα της Αιτωλοακαρνανίας, με στόχο την αύξηση της παραγωγικής δυναμικότητας, τη μείωση του κόστους και τη βελτίωση της ποιότητας των παραγόμενων προϊόντων.

-Ευρωσύμβουλοι: Το 2019 επέστρεψαν μετά από αρκετά χρόνια στην κερδοφορία, έχοντας παράλληλα ρυθμίσει με τις πιστώτριες τράπεζες τις δανειακές υποχρεώσεις. Με βάση μόνο τις υπογεγραμμένες συμβάσεις, ο κύκλος εργασιών του 2020 αναμένεται αυξημένος σε σχέση με τον περσινό, ενώ φέτος αναμένεται να έχουμε μια ιδιαίτερα ζεστή» χρονιά για την εταιρεία, καθώς είναι η τελευταία χρονιά του ΕΣΠΑ 2014-2020 και έτσι μέσα στην επόμενη τριετία θα πρέπει να απορροφηθεί από τη χώρα το υπόλοιπο 70% των κονδυλίων του προγράμματος.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία