Μετά από ένα δυνατό φίνις το 2019 (με άνοδο περίπου 6% το δ' τρίμηνο του 2019), οι ελληνικές μετοχές φέτος παραμένουν σχετικά σταθερές από την αρχή του έτους και φαίνεται πως θα καταγράψουν για άλλη μια φορά ισχυρές επιδόσεις στο υπόλοιπο του έτους, όπως εκτιμά η Euroxx Securities σε νέα έκθεσή της, όπου αναπτύσσει τις προβλέψεις της για το τρέχον έτος και γνωστοποιεί τις κορυφαίες επιλογές της.

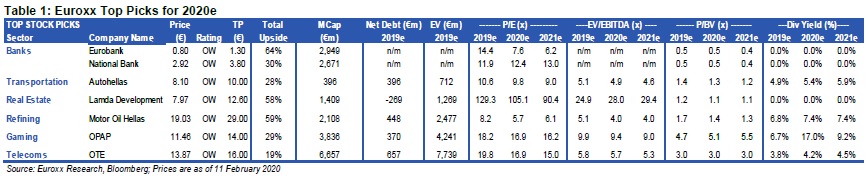

Τα top picks της Euroxx για φέτος περιλαμβάνουν μετοχές μεγάλων εταιρειών με καλά θεμελιώδη, ισχυρές ταμειακές ροές και βιώσιμα μερίσματα (Motor Oil με τιμή-στόχο 29 ευρώ ανά μετοχή, ΟΠΑΠ στα 14 ευρώ, ΟΤΕ στα 16 ευρώ), τον καλύτερο -όπως τον χαρακτηρίζει η χρηματιστηριακή- αντιπρόσωπο για την υποσχόμενη ελληνική αγορά real estate (Lamda Development στα 12,6 ευρώ), καθώς και μια εταιρεία μεσαίας αξίας με υποστηρικτικά θεμελιώδη και ελκυστική σχετική αποτίμηση (Autohellas στα 10 ευρώ). Ως προς τις τράπεζες, κορυφαία επιλογή παραμένει η Eurobank (στο 1,30 ευρώ η τιμή-στόχος), λόγω του σημαντικού σχεδίου de-risking/μετασχηματισμού, που τη φέρνει να προηγείται έναντι των άλλων ελληνικών τραπεζών στη μείωση των NPE και την κεφαλαιακή επάρκεια, αλλά και η Εθνική Τράπεζα (στα 3,80 ευρώ) λόγω της ισχυρής κεφαλαιακής της θέσης και ρευστότητάς της, καθώς και των κορυφαίων επιπέδων κάλυψης.

Όπως επισημαίνει η χρηματιστηριακή, οι βασικοί παράγοντες που θα καθορίσουν τις επιδόσεις της ελληνικής οικονομίας και κεφαλαιαγοράς το 2020 είναι οι εξής:

- Η επιστροφή σε ρυθμό ανάπτυξης άνω του 2% για την ελληνική οικονομία: Στα βασικά ορόσημα περιλαμβάνονται η συμφωνία των θεσμών σε όλα ή μέρος των προτεινόμενων από την ελληνική κυβέρνηση μέτρων για τη δημιουργία επιπλέον δημοσιονομικού χώρου, μέσω της μείωσης των στόχων για το πρωτογενές πλεόνασμα του 2021-2022, της χρήσης των κερδών από τα SMP/ANFA για επενδύσεις, της εφαρμογής ενός μηχανισμού δημοσιονομικής εξομάλυνσης κ.λπ., που θα μπορούσαν να χρησιμοποιηθούν για να ενισχύσουν την ανάπτυξη. Το βασικό μακροοικονομικό σενάριο της Euroxx παραμένει αισιόδοξο.

- Αναβαθμίσεις της πιστοληπτικής αξιολόγησης: Με τον απώτατο στόχο της επιστροφής σε επενδυτική βαθμίδα κάποια στιγμή το επόμενο έτος, κάτι που θα μπορούσε επίσης να οδηγήσει σε δυνητική αναβάθμιση του χρηματιστηρίου στο status του «ανεπτυγμένου». Για να συμβεί κάτι τέτοιο, είναι απαραίτητο να υπάρξουν ένα συνεπές ιστορικό φιλικών προς την ανάπτυξη διαρθρωτικών μεταρρυθμίσεων, δημοσιονομική πειθαρχία καθώς και ισχυρές τράπεζες.

- Μια επιτυχής, δραστική μείωση των NPEs από τις τράπεζες: Με την έκδοση νέων ομολόγων Tier 2 και με ένα θετικό αποτέλεσμα στα stress tests που αναμένονται μέχρι τα τέλη Ιουλίου. Η Euroxx αναμένει πως το πρόγραμμα «Ηρακλής» θα επιταχύνει το ξεκαθάρισμα του τεράστιου αποθέματος των ελληνικών «κόκκινων» δανείων (αν και δεν αποτελεί πανάκεια), ενώ η βελτιωμένη πρόσβαση των ελληνικών τραπεζών στις διεθνείς αγορές θα τους δώσει τη δυνατότητα για επιτυχημένες εκδόσεις χρέους Tier 2, προκειμένου να στηρίξουν περαιτέρω τη συνολική κεφαλαιακή τους βάση και να διαφοροποιήσουν τις πηγές κεφαλαίων τους.

- Πολιτική σταθερότητα μετά τις περυσινές εκλογές, η οποία, σε συνδυασμό με την ευρύτερη πολιτική συνέχεια και τη στενή συνεργασία με τους θεσμούς της ΕΕ, θα αποτελέσει ένα θετικό υπόβαθρο για την ελληνική κεφαλαιαγορά.

Γενικότερα, γράφει η Euroxx, μετά από μια εξαιρετική επίδοση το 2019, εξακολουθούν να υπάρχουν πολλοί σημαντικοί καταλύτες για μια βιώσιμη επαναξιολόγηση των ελληνικών μετοχών, όπως η επιστροφή της ελληνικής οικονομίας σε ισχυρούς ρυθμούς ανάπτυξης που θα πλησιάζουν ή και θα ξεπερνούν το 3%, οι εξαιρετικές δημοσιονομικές επιδόσεις, η πολιτική σταθερότητα και η επιστροφή της επενδυτικής εμπιστοσύνης, η μείωση των αποδόσεων των ελληνικών κρατικών ομολόγων σε ιστορικά χαμηλά, η ισχυρή ανάπτυξη των εταιρικών κερδών και, τέλος, η στήριξη των αποτιμήσεων και της ρευστότητας του χρηματιστηρίου.

Στο βασικό σενάριό της, η Euroxx -εξαιρώντας το σενάριο της σοβαρής διαταραχής που σχετίζεται με μια δυνητική στρατιωτική κλιμάκωση, με γεωπολιτικές εντάσεις ή με πανδημίες- θεωρεί πως οι ελληνικές μετοχές βρίσκονται σε ισχυρή θέση για μια ακόμη χρονιά υπεραπόδοσης, με ισχυρές ευκαιρίες σε πολυάριθμους τομείς, περιλαμβανομένων του τραπεζικού, του real estate, της ενέργειας και των μεταφορών.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία