Οι ελληνικές τράπεζες είναι η επιλογή μας για επενδύσεις από τον τραπεζικό κλάδο σε Κεντρική Ευρώπη, Μέση Ανατολή και Αφρική, υπογραμμίζει η JP Morgan σε έκθεσή της, στην οποία αναβαθμίζει την Alpha Bank και την Τράπεζα Πειραιώς.

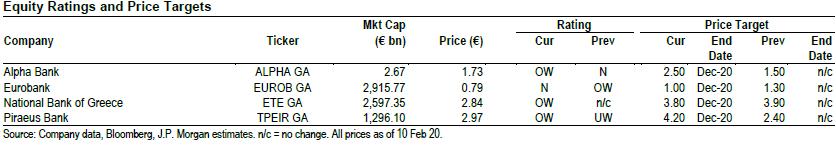

Ο οίκος προχωρά σε διπλή αναβάθμιση της σύστασης για την Πειραιώς σε overweight από underweight, ανεβάζοντας την τιμή-στόχο στα 4,20 από 2,40 ευρώ.

Παράλληλα, αναβαθμίζει την Alpha σε overweight από neutral, με την τιμή-στόχο στα 2,5 ευρώ από 1,5 ευρώ.

Για την Εθνική διατηρεί τη σύσταση overweight, με την τιμή-στόχο στα 3,80 από 3,90 ευρώ, ενώ υποβαθμίζει τη Eurobank σε neutral από overweight, μειώνοντας τον στόχο στο 1 από 1,3 ευρώ, λόγω αποτίμησης.

Ο οίκος εκφράζει τη βεβαιότητα, μετά και το πρόσφατο ταξίδι στην Αθήνα, ότι οι τράπεζες θα λειτουργήσουν σε υποστηρικτικό πλαίσιο το 2020, καθώς βελτιώνονται οι οικονομικές προοπτικές.

Η ορατότητα όσον αφορά στη μείωση των NPEs έχει βελτιωθεί δραματικά ενώ έρχονται νέες κυβερνητικές πρωτοβουλίες για την ενίσχυση του πτωχευτικού πλαισίου.

Με P/BV στο 0,4 με βάση τις εκτιμήσεις για το 2020, οι τραπεζικές μετοχές δεν αντανακλούν πλήρως τη μείωση των NPEs και την ομαλοποίηση του κόστους ρίσκου, κατά τη γνώμη του οίκου, που επισημαίνει ότι βλέπει περιθώριο ανόδου 27-46%, με υπόθεση για απόδοση ιδίων κεφαλαίων (ROTE) στο 6-8% το 2022.

Η Πειραιώς

Οι πιο θετικές προβλέψεις του οίκου για τα κεφάλαια της τράπεζας σε συνδυασμό με την εκτιμώμενη αύξηση της απόδοσης ιδίων κεφαλαίων στο 6,3% ως το 2022 οδηγούν σε διπλή αναβάθμιση της σύστασης. Παραμένουν τα δομικά ρίσκα, ιδίως αναφορικά με το μετατρέψιμο ομόλογο, ωστόσο οι ανησυχίες για τη μετατροπή ίσως είναι υπερβολικές (overstated). Η JP Morgan επισημαίνει ότι το ιστορικό εκτέλεσης της διοικητικής ομάδας είναι καθησυχαστικό, ενώ με P/TBV στο 0,25 με ROTE 6,3% τo 2020, βλέπει περιθώριο ανόδου 41% ως τη νέα τιμή-στόχο των 4,2 ευρώ.

Η Αlpha Bank

Το εμπροσθοβαρές πλάνο μείωσης των NPEs από την τράπεζα οδηγεί το ROTE στο 7% από 4,6%, υπεραντισταθμίζοντας το πλήγμα 2 δισ. στα κεφάλαια από την τιτλοποίηση Galaxy. Ενώ η κερδοφορία προσεγγίζει επίπεδα ανταγωνιστών με καλύτερα κεφάλαια, διατηρείται το discount στην αποτίμηση (στο 0,4 με βάση την εκτίμηση για τη λογιστική αξία του 2020) και δεν αντανακλά το λειτουργικό turnaround.

Η Eurobank

Ο οίκος σημειώνει ότι συνεχίζει να προτιμά τη Eurobank για την ταχύτερη έναντι των ανταγωνιστών μείωση των NPEs και την υψηλότερη απόδοση ιδίων κεφαλαίων στον κλάδο. Ωστόσο, με τιμή προς λογιστική αξία 2020 στο 0,6 και έλλειψη σημαντικών βραχυπρόθεσμων καταλυτών, υποβαθμίζει τη μετοχή σε neutral, αντανακλώντας τη σειρά προτίμησης στην Ελλάδα.

Η Εθνική

H JP Morgan αναθεωρεί τις προβλέψεις της για την Εθνική, λαμβάνοντας υπόψη τιτλοποίηση 6 δισ. εντός του έτους, σε ευθυγράμμιση και με τα σχέδια της τράπεζας να προχωρήσει εμπροσθοβαρώς τη μείωση των NPEs. Εκτιμά ότι η τράπεζα βρίσκεται σε καλύτερο σημείο σε σχέση με τους ανταγωνιστές της, λόγω του υψηλού δείκτη κάλυψης των δανείων, ισχυρών κεφαλαιακών δεικτών και των πρόσφατων κερδών από τα ομόλογα. Η μετοχή διαπραγματεύεται με τιμή προς λογιστική αξία στο 0,4 (2020), με την τιμή-στόχο στα 3,8 ευρώ να υποδηλώνει περιθώριο ανόδου 34% από τα τρέχοντα επίπεδα.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα