Aργά, αλλά σταθερά το Χ.Α. κερδίζει έδαφος και κινείται καθαρά πάνω από τις 900 μονάδες (στην περιοχή των 930). Δεδομένου ότι πλην παραγόντων που έχουν ήδη προεξοφληθεί (λ.χ. η πολιτική σταθερότητα) δεν έχει συμβεί κάτι που θα μπορούσε να αλλάξει δραστικά την τάση, το ερώτημα είναι πόσο μπορεί να συνεχιστεί αυτή η θετική πορεία, τόσο για την αγορά συνολικά όσο και για επιμέρους μετοχές. Έτσι, έχει ιδιαίτερη σημασία να έχουμε υπόψη τις εκτιμήσεις για τις προοπτικές των μεγαλύτερων (και δεικτοβαρών) μετοχών του Χ.Α.

Η δημιουργία συνθηκών «αυξημένης εμπιστοσύνης» στην πολιτική σκηνή, αλλά και στον τραπεζικό κλάδο ειδικά είχε ως αποτέλεσμα η αγορά συνολικά να ανεβάσει στροφές και να αλλάξει επίπεδο το 2019. Είναι σχεδόν βέβαιο ότι η πολιτική ομαλότητα και η πορεία των τραπεζικών μετοχών θα συνεχίσουν να επηρεάζουν καθολικά την πορεία της ευρύτερης αγοράς. Στο παρελθόν, όποτε οι τραπεζικές μετοχές ή η κυβέρνηση έχασαν την εμπιστοσύνη των επενδυτών, τα sell-off που ακολούθησαν ήταν ακραία.

Ωστόσο, η θετική εικόνα της αγοράς υποστηρίζεται και από τα αποτελέσματα των μη τραπεζικών εισηγμένων εταιρειών τα τελευταία έτη. Το βασικό συμπέρασμα από τις τελευταίες ανακοινώσεις, τις παρουσιάσεις των εταιρειών στο εξωτερικό και τις εκτιμήσεις των αναλυτών είναι ότι πολλές από τις σημαντικές μετοχές της αγοράς έχουν τη δυνατότητα για καλύτερες επιδόσεις την επόμενη διετία, αν και εφόσον η οικονομία αρχίσει να αποδίδει ρυθμούς ανάπτυξης άνω του 2,5%. Για την πλειονότητα των εταιρειών, μπορεί οι προοπτικές για τις επιδόσεις της επόμενης χρονιάς να προδιαγράφονται θετικές, από την άλλη, όμως, πολλές από τις μετοχές που ήταν εξόφθαλμα φθηνές στις αρχές του 2019, πλέον έχουν ανατιμηθεί σημαντικά.

Το κλειδί των αποδόσεων

Το κλειδί για υψηλότερες τιμές μετοχών από την άποψη των θεμελιωδών μεγεθών είναι το αυξανόμενο προφίλ κερδοφορίας τα επόμενα χρόνια και η επέκταση των πολλαπλασιαστών αποτίμησης.

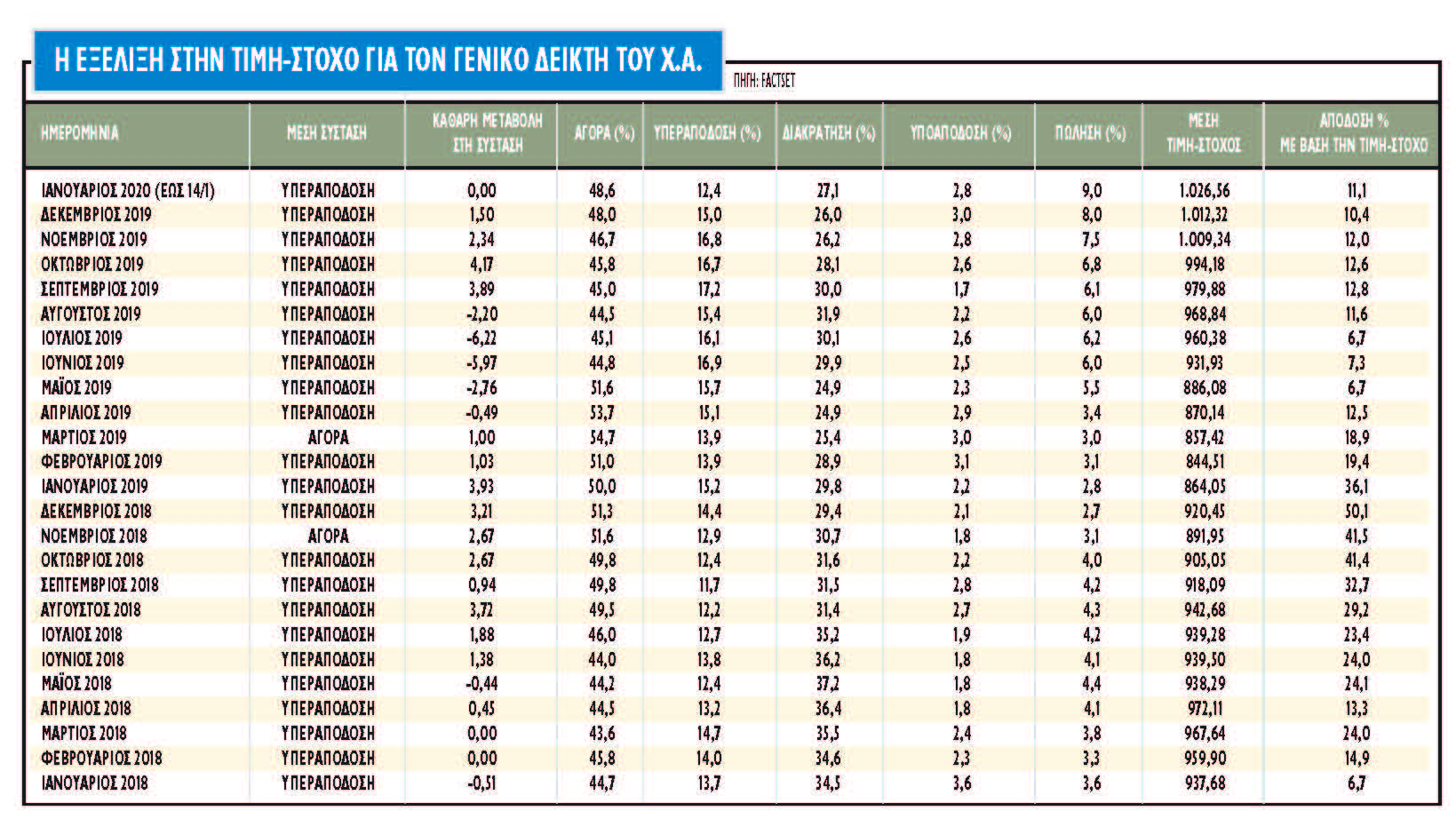

Με βάση τις προβλέψεις των αναλυτών για τα έτη 2020-2021, η αύξηση της κερδοφορίας του Γενικού Δείκτη θα είναι ιδιαίτερα υψηλή φέτος, αλλά και της τάξεως του 20% το 2021.

Η αγορά πλην των τραπεζών αποτιμάται σε 13 φορές για την περίοδο 2020 σε όρους κερδοφορίας και 6,5 φορές σε όρους αξίας επιχείρησης προς λειτουργικά κέρδη (ΕV/ΕΒΙΤDΑ).

Παράλληλα, στο επίκεντρο των εξελίξεων θα βρίσκεται και η αγορά ομολόγων, όπου η απόδοση στο εγχώριο 10ετές έχει υποχωρήσει κάτω από τα όρια του 1,4%.

Τέλος, σε μεγάλο βαθμό η κίνηση στην αγορά μετοχών θα εξαρτηθεί από την πορεία της εγχώριας οικονομίας, τους γεωπολιτικούς φόβους και τις διεθνείς συνθήκες διαπραγμάτευσης των μετοχών. Οι αναλυτές έχουν αυξήσει τις προβλέψεις τους για το μέγεθος της ανάπτυξης, μιλώντας πλέον για αύξηση του ΑΕΠ μεταξύ του 1,6% και του 2,3%, αρκετά χαμηλότερα από τις προβλέψεις του προϋπολογισμού, και η αίσθηση που κυριαρχεί είναι ότι εξακολουθεί να λείπει ο καταλύτης που θα δώσει ουσιαστική ώθηση στην ανάπτυξη η οποία θα διαχυθεί σε πολλούς κλάδους της οικονομίας.

Οι μετοχικές επιλογές

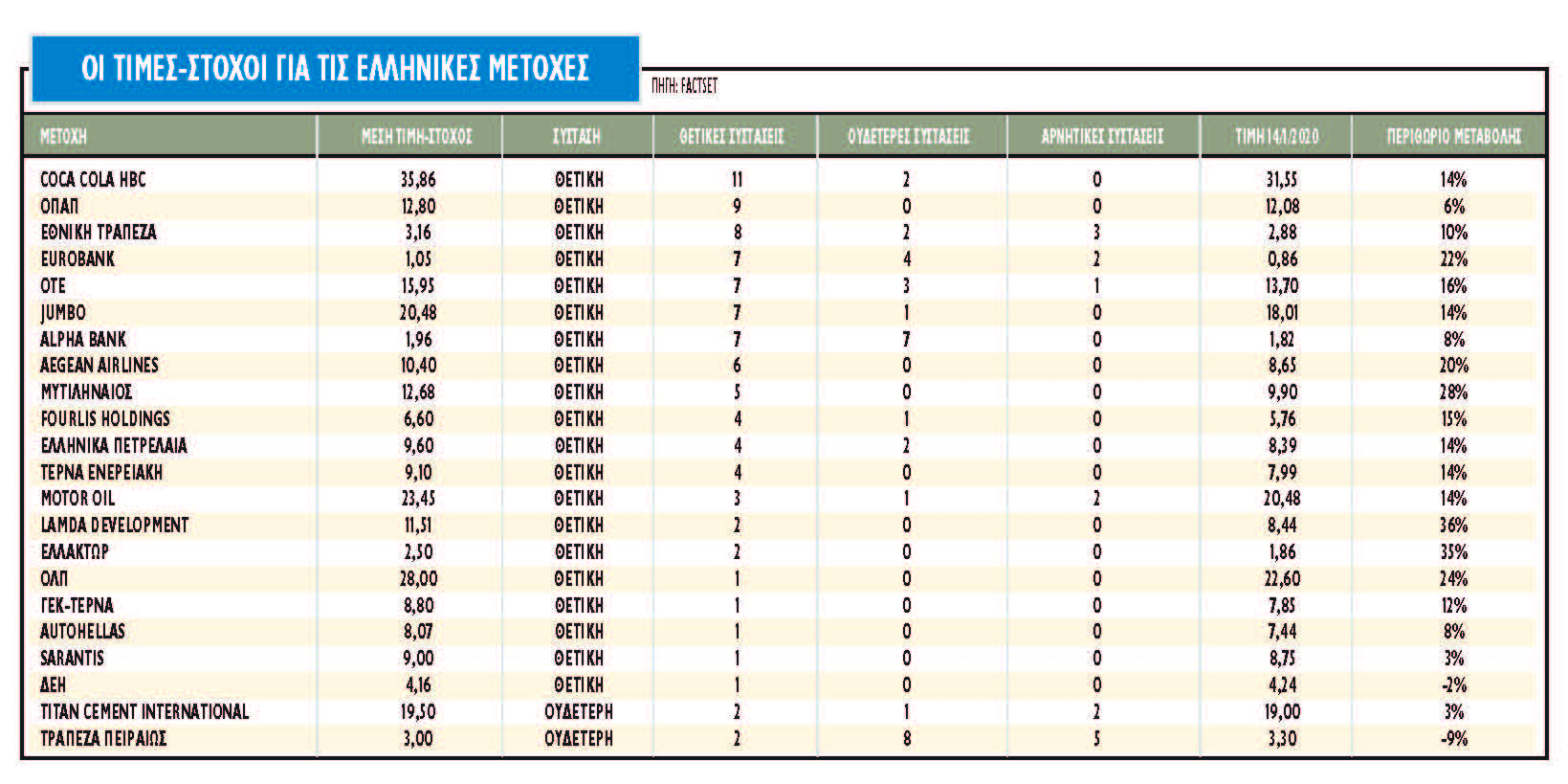

Οι κύριες επιλογές των αναλυτών για το 2020 παραμένουν οι τίτλοι των Coca Cola HBC, ΟΠΑΠ, Alpha Bank, Jumbo, ΟΤΕ και Aegean Airlines. Πιο αναλυτικά:

-Η μετοχή της Coca Cola HBC επιστρέφει ως το top pick στην ελληνική αγορά μετοχών για το 2020. Το περιθώριο ανόδου είναι πλέον στο 14% αφού η μέση τιμή-στόχος είναι τα 35,86 ευρώ ανά μετοχή. Στη διάρκεια του 2019 σημείωσε άνοδο 17% και στο τελευταίο τρίμηνο διαμορφώνεται 12% υψηλότερα.

-Για τον ΟΠΑΠ, οι αναλυτές εμφανίζονται ιδιαίτερα θετικοί για τη μετοχή αν και το περιθώριο ανόδου από τα τρέχοντα επίπεδα είναι χαμηλό στο 6%, αφού πλέον η μέση τιμή-στόχος τίθεται στα 12,8 ευρώ και στο ταμπλό αποτιμάται στα 12 ευρώ.

-Για την Alpha Bank, η μέση τιμή-στόχος αναθεωρήθηκε καθοδικά στα 1,96 ευρώ και πλέον το ανοδικό περιθώριο είναι της τάξεως του 8% από τα τρέχοντα επίπεδα. Το τελευταίο τρίμηνο εμφανίζεται άνοδο 8%, αλλά στο δωδεκάμηνο 77%.

-Η Jumbo, που είναι επίσης στις top επιλογές, εμφανίζει 14% περιθώριο ανόδου από αυτά τα επίπεδα, αφού η μέση τιμή-στόχος είναι τα 20,5 ευρώ. Στο τρίμηνο η επίδοσή της βρίσκεται στο 4% και στο δωδεκάμηνο στο 30%.

-Η μετοχή του ΟΤΕ διαμορφώνεται με υψηλότερο περιθώριο ανόδου (+16%) έναντι των άλλων blue chips, αφού η μέση τιμή-στόχος είναι τα 15,95 ευρώ έναντι 13,7 στο ταμπλό. Η απόδοση του τίτλου στις 52 εβδομάδες είναι 27%.

-Υψηλά στη λίστα των επιλογών των εγχώριων και ξένων αναλυτών είναι πλέον η μετοχή της Aegean Airlines και με ανοδικό περιθώριο που προσεγγίζει το 20%, αφού η μέση τιμή-στόχος είναι στα 10,4 ευρώ. Στο δωδεκάμηνο σημειώνει 21% άνοδο. Για τη θυγατρική Autohellas, το περιθώριο ανόδου, μετά την άνοδο άνω του 40% πέρυσι, είναι χαμηλότερο και η τιμή στόχος στα 8,07 ευρώ.

-Για τη Μυτιληναίος, η μέση τιμή-στόχος έχει πλέον διαμορφωθεί στα 12,68 ευρώ, με περιθώριο απόδοσης 28%, αν και στο προηγούμενο δωδεκάμηνο η τιμή στο ταμπλό ξεπέρασε σε αποδόσεις την αγορά με 29%. Στο τρίμηνο σημειώνει άνοδο 2%.

-Για τη Eurobank, η μέση τιμή-στόχος είναι στα 1,05 ευρώ έναντι 0,86 ευρώ που είναι διαπραγματεύσιμη στο ταμπλό του Χ.Α. και το περιθώριο ανόδου είναι 22%, το υψηλότερο μεταξύ των τραπεζικών μετοχών. Η άνοδός της στο τελευταίο δωδεκάμηνο είναι της τάξεως του 77%.

-Αρκετά διαφορετική είναι η εικόνα για την Εθνική Τράπεζα, για την οποία η τιμή-στόχος είναι στο 3,16 ευρώ και το περιθώριο είναι 10% από τα τρέχοντα επίπεδα. Το τελευταίο δωδεκάμηνο εμφανίζει άνοδο 196%.

-Με πολύ χαμηλότερη άνοδο από την αγορά κινήθηκε το 2019 και ο τίτλος των Ελληνικών Πετρελαίων, με την άνοδο στο δωδεκάμηνο να ανέρχεται σε «μόλις» 10%. Η μέση τιμή-στόχος των αναλυτών τοποθετείται φέτος στα 9,60 ευρώ πλέον. Στο τρίμηνο η απόδοση είναι οριακά θετική.

-Η Fourlis, με μέση τιμή-στόχο στα 6,6 ευρώ και περιθώριο στο 15%, εμφανίζει αρκετά μικρότερα περιθώρια ανόδου απ’ ό,τι στις αρχές του 2019 λ.χ., ενώ και στο τρίμηνο έχει σημειώσει ανοδική κίνηση της τάξεως του 7%.

-Αύξηση στη μέση τιμή-στόχο για την ΤΕΡΝΑ Ενεργειακή στα 9,1 ευρώ. Η μετοχή απέδωσε 12% στο τελευταίο τρίμηνο και το περιθώριο ανόδου έχει μειωθεί στο 14%, αλλά παραμένει θετικό. Για τη ΓΕΚ-ΤΕΡΝΑ το περιθώριο ανόδου είναι παρόμοιο. με 12%.

-Η ΕΛΛΑΚΤΩΡ εμφανίζει από τα υψηλότερα περιθώρια ανόδου της τάξεως του 35% με τιμή-στόχο στα 2,5 ευρώ σε σχέση με όλες τις μετοχές της υψηλής κεφαλαιοποίησης.

-Η Lamda Development είναι η νέα είσοδος στα ραντάρ των αναλυτών για το 2020, με μέση τιμή-στόχο στα 11,51 ευρώ ανά μετοχή και περιθώριο ανόδου 36%.

-Για τη μετοχή του ΟΛΠ, παρά την άνοδο κατά 53% στο τελευταίο δωδεκάμηνο, το περιθώριο ανόδου παραμένει υψηλό αφού η μέση τιμή-στόχος είναι τα 28 ευρώ ανά μετοχή.

-Η Motor Oil εμφανίζει θετικό περιθώριο της τάξεως του 14% και μέση τιμή στόχο στα 23,45 ευρώ ανά μετοχή, ενώ στο δωδεκάμηνο συνεχίζει να υποαποδίδει της αγοράς.

-Η Τράπεζα Πειραιώς, με πέντε αρνητικές συστάσεις, οκτώ ουδέτερες και δύο θετικές, είναι η μόνη τράπεζα που η μέση τιμή-στόχος, 3 ευρώ, υπολείπεται της τιμής στο ταμπλό και είναι η μόνη που εμφανίζει αρνητικό περιθώριο.

-Η μετοχή της Titan Cement είναι διαπραγματεύσιμη με μικρότερο περιθώριο ανόδου έναντι των άλλων blue chips, αφού η μέση τιμή-στόχος είναι τα 19,5 ευρώ. Η απόδοση του τίτλου στο δωδεκάμηνο είναι -2,5%.

-Η Sarantis εμφανίζει οριακό περιθώριο ανόδου της τάξεως του 3% με τιμή-στόχο στα 9 ευρώ.

-Η ΔΕΗ, με άνοδο 216% στο τελευταίο δωδεκάμηνο, εμφανίζει μέση τιμή-στόχο στα 4,16 ευρώ και οριακά αρνητικό περιθώριο μεταβολής.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα