Μια πολύ σημαντική χρονική περίοδος ολοκληρώθηκε για τις εγχώριες ομολογιακές εκδόσεις, τόσο σε επίπεδο κυβέρνησης, όσο και σε εταιρικό. Η ευρωπαϊκή τάση μείωσης των αποδόσεων συνοδεύτηκε από την αποκλιμάκωση του «κινδύνου της χώρας» για την Ελλάδα μετά τις ευρωεκλογές και είχε ως αποτέλεσμα η απόδοση του δεκαετούς κρατικού ομολόγου να έχει υποχωρήσει έως και το 1,155% στις 31/10.

Πλέον, η εγχώρια δεκαετία διαμορφώνεται στα ίδια ή και σε χαμηλότερα επίπεδα από την αντίστοιχη της Ιταλίας και αυτό δείχνει πόσο μεγάλη απόσταση έχουν διανύσει οι εγχώριες ομολογιακές εκδόσεις σε ένα επτάμηνο. Παρά τις διαφορές στην επενδυτική βαθμίδα και την αξιολόγηση των δύο χωρών, οι αγορές φαίνεται να επιδοκιμάζουν τις κυβερνητικές επιλογές. Υπενθυμίζεται ότι η απόδοση του 10ετούς στις αρχές του 2019 κυμαινόταν στο 4,5% έναντι 1,44% που είναι τα τρέχοντα επίπεδα της.

Το δεύτερο στοιχείο που οι αγορές αξιολόγησαν διαφορετικά με την αλλαγή κυβέρνησης είναι το ταμειακό «μαξιλάρι» των 30 δισ. ευρώ της χώρας και οι κινήσεις αποπληρωμής του «ακριβότερου» χρέους. Η επίτευξη της επενδυτικής βαθμίδας από την Ελλάδα τους επόμενους 12 μήνες παραμένει ένας ιδιαίτερα δύσκολος στόχος, αλλά υπό συνθήκες όχι ανέφικτος. Μια πρώτη γεύση του τι θα επακολουθήσει το 2020 θα έχουμε από τη Fitch Ratings στο τέλος του Ιανουαρίου. Η επενδυτική διαβάθμιση από έναν έστω από τους μεγάλους οίκους αξιολόγησης (Moody’s, S&P, Fitch και DBRS) αποτελεί βασική προϋπόθεση για την αγορά των ομολόγων του ελληνικού δημοσίου από την Ευρωπαϊκή Κεντρική Τράπεζα, στο πλαίσιο του QE που άρχισε ξανά από την 1η Νοεμβρίου.

Τα εταιρικά ομόλογα

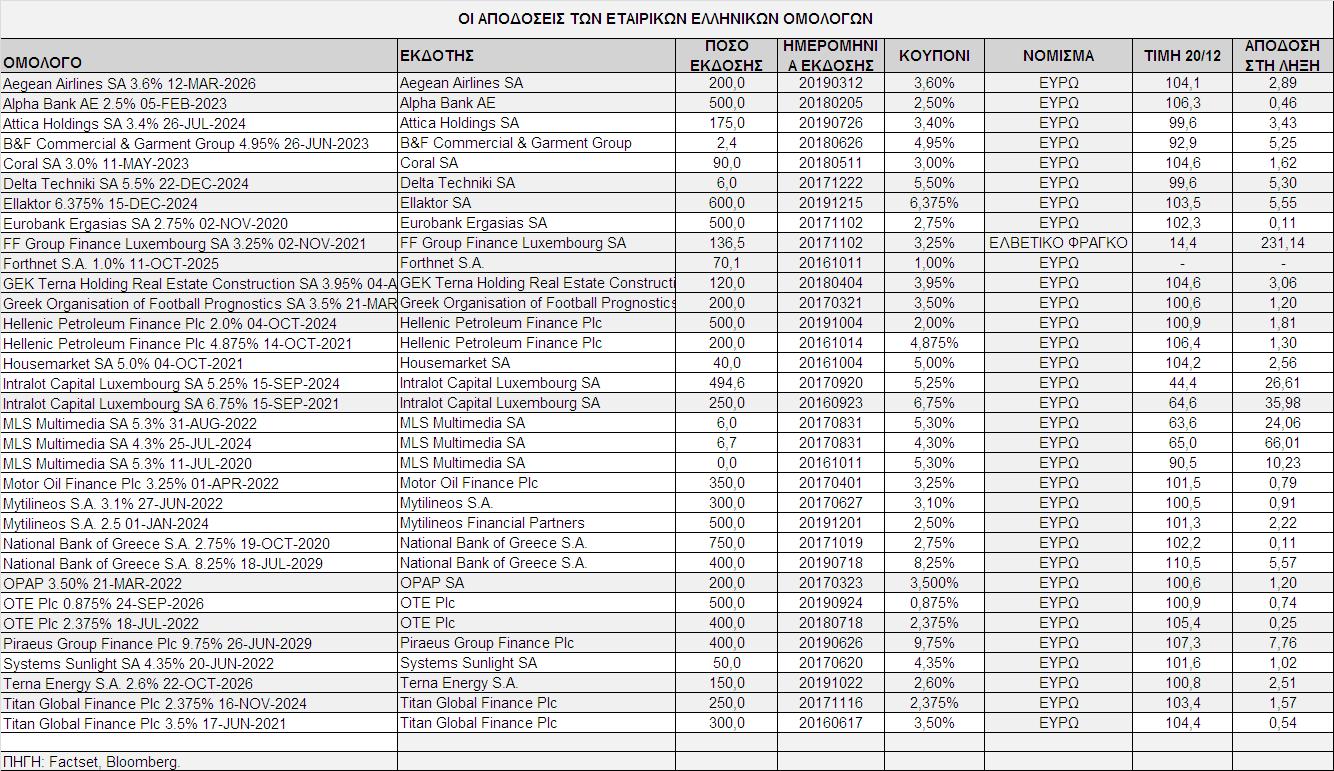

Ταυτόχρονα, υψηλή κινητικότητα επικράτησε και στην αγορά των εγχώριων εταιρικών τίτλων σταθερού εισοδήματος η οποία είχε ως αποτέλεσμα να υπάρξουν μεγάλες και επιτυχημένες εκδόσεις από μια σειρά εταιρειών όπως ΟΤΕ, Μυτιληναίος, Ελληνικά Πετρέλαια, Εθνική Τράπεζα, Τράπεζα Πειραιώς, Αεροπλοΐα Αιγαίου, Ελλάκτωρ, Επιχειρήσεις Αττικής και Τέρνα Ενεργειακή και που αναμένεται να κλιμακωθεί περαιτέρω και να οδηγήσει και άλλες σημαντικές εταιρείες να εκμεταλλευτούν το παράθυρο ευκαιρίας που υπάρχει για χαμηλά επιτόκια.

Οι τιμές στις εγχώριες εταιρικές ομολογιακές εκδόσεις μειώθηκαν και στο τέταρτο τρίμηνο του έτους. Οι συνολικές αξίες που είναι διαπραγματεύσιμες, αυξήθηκαν ικανοποιητικά σε σχέση με το 2018 ενώ η μέση απόδοση για τις εκδόσεις των ελληνικών εταιρειών που είναι διαπραγματεύσιμες βρίσκεται κάτω από 2,34%, από 3,23% στις αρχές του χρόνου.

• Οι τραπεζικές εκδόσεις, με τη βοήθεια της ανόδου των τιμών στο ταμπλό του Χ.Α., εμφανίζουν χαμηλότερες αποδόσεις από τις αρχές του έτους. Οι τιμές έχουν ενισχυθεί και οι αποδόσεις στη λήξη είναι 0,46% για την Alpha Bank με κουπόνι 2,5% και λήξη το 2023, 0,11% για τη Eurobank και λήξη το 2020 και τέλος, 0,11% για την Εθνική Τράπεζα, με λήξη το 2020.

Οι εκδόσεις των Tier 2 των Εθνική Τράπεζα και Τράπεζα Πειραιώς διαμορφώνονται με αποδόσεις στη λήξη της τάξεως του 5,57% και 7,76% από 8,25% και 9,75% που ήταν οι αποδόσεις έκδοσης. Αξίζει ωστόσο να επισημανθεί ότι οι αυτές εκδόσεις δεν απευθύνονται σε ιδιώτες επενδυτές και μπορούν να διακρατηθούν μόνο από επαγγελματίες επενδυτές, όπως ορίζει τις δύο κατηγορίες η MiFID II. Εκτιμάται ότι οι ελληνικές τράπεζες θα προσπαθήσουν να εκμεταλλευτούν τις ευνοϊκές συνθήκες στην αγορά το 2020.

• Σημαντική αύξηση σε όρους τιμής την περίοδο Ιανουαρίου – Δεκεμβρίου σημειώνει η έκδοση της Τιτάν λήξης 2024, με κουπόνι 2,375%, τιμή 103,4 μ.β. και απόδοση στη λήξη 1,57%. Ενισχύεται επίσης η έκδοση λήξης του 2021 με κουπόνι 3,5% και απόδοση στη λήξη στο 0,54%.

• Μικρές μεταβολές στις αποδόσεις στη λήξη εμφανίζουν οι εκδόσεις του ΟΤΕ, με λήξεις το 2026 και το 2020, με κουπόνια 0,875%και 2,375% αντίστοιχα. Πτώση για τις αποδόσεις στη λήξη (yield to maturity - ΥΤΜ) με 0,74%, και 0,25%, αντίστοιχα.

• Για τη Μυτιληναίος, η έκδοση με λήξη το 2022 έχει σημειώσει σημαντική άνοδο και διαπραγματεύεται στις 101,25 μονάδες βάσης, με απόδοση στη λήξη στο 0,91% από 2,76% αρχές Ιανουαρίου. Ταυτόχρονα, η έτερη έκδοση των 500 εκατ. ευρώ με λήξη το 2024 είναι διαπραγματεύσιμη στο 2,22%.

• Για την Ελλάκτωρ, η έκδοση υψηλής απόδοσης πράσινου ομολόγου (high yield green bond) ύψους 600 εκατ. ευρώ ήταν η μεγαλύτερη έκδοση ελληνικού ομολόγου high yield μετά την ελληνική κρίση και το επιτόκιο της ήταν στο 6,375%. Ήδη ωστόσο όμως, η απόδοση στη λήξη είναι χαμηλότερη στο 5,55% και η τιμή διαμορφώνεται στις 103,5 μ.β.

• Η έκδοση της Housemarket (θυγατρική της Fourlis) επίσης κινείται ανοδικά με τιμή 104,8 και απόδοση στο 2,56 % από το 4,12% τον Ιανουάριο.

• Για τα Ελληνικά Πετρέλαια καταγράφεται ανάκαμψη στις τιμές ομολόγων λήξεως το 2021 και 2024 με κουπόνια 4,875% και 2,00%, με τις αποδόσεις στη λήξη να μειώνονται σε 1,30% και 1,81%.

• Τα ομόλογα Motor Oil των 350 εκατ. ευρώ με κουπόνι 3,25% και της θυγατρικής Coral κινούνται με θετικές μεταβολές, με απόδοση στη λήξη στο 0,79% και 1,62%, αντίστοιχα.

•Για την έκδοση του ΟΠΑΠ, η οποία κινήθηκε θετικά μετά την απόφαση για το μέρισμα, το ΥΤΜ κινείται στο 1,20% πλέον, για την Attica Holdings στο 3,43%, για την ΓΕΚ ΤΕΡΝΑ σε 3,06%, για την Aegean Airlines στο 2,89%., για την Τέρνα Ενεργειακή σε 2,51%.

• Τέλος, αντίθετη πορεία για την Intralot, με λήξεις το 2021 και κουπόνι στο 6,75% και την έτερη έκδοση με κουπόνι 5,25% και λήξη 2024, οι αποδόσεις στη λήξη (YTM) παραμένουν αισθητά υψηλότερα από τις αρχές του έτους στο 26,61% και στο 35,98%, με την τιμή της μετοχής στο ταμπλό του Χ.Α. να έχει μειωθεί επίσης 12% από τις αρχές του έτους.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία