Η βελτίωση του χρηματιστηριακού κλίματος σε συνδυασμό με τις θετικότερες προσδοκίες που επικρατούν σχετικά με την πορεία της ελληνικής οικονομίας έχουν αναθερμάνει το ενδιαφέρον των εισηγμένων εταιρειών να αντλήσουν πρόσθετα κεφάλαια μέσω αυξήσεων των μετοχικών τους κεφαλαίων.

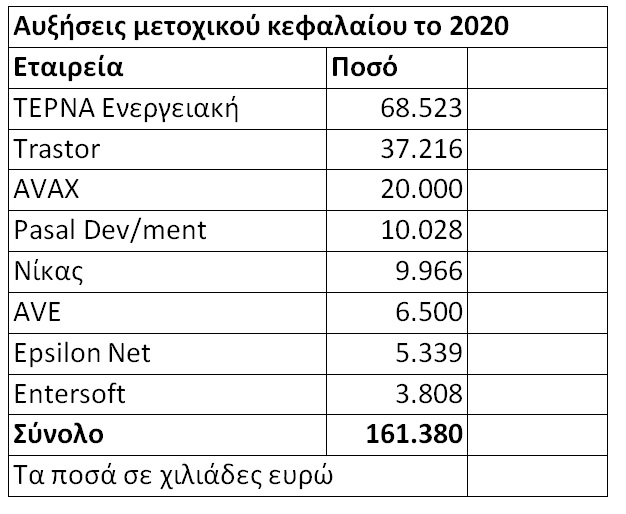

Ειδικότερα, μετά το φτωχό παρελθόν των τελευταίων ετών (βλέπε στοιχεία παρατιθέμενου πίνακα), αυτό που έχει σημασία δεν είναι μόνο ότι φέτος μεγαλύτερος αριθμός εταιρειών έχει λάβει σχετικές αποφάσεις που είτε υλοποιήθηκαν ήδη, είτε θα ολοκληρωθούν μέσα στο 2020, αλλά και ότι:

• Είδαμε για πρώτη φορά μετά από αρκετά χρόνια, αυξήσεις μετοχικού κεφαλαίου να καλύπτονται με ευρεία συμμετοχή των μετόχων μειοψηφίας (π.χ. Μοτοδυναμική 9,82 εκατ. ευρώ, Unibios 3,75 εκατ. ευρώ και Ιntertech 1,4 εκατ. ευρώ).

• Δύο εταιρείες της ΕΝΑ (Entersoft και Epsilon Net) να αποφασίζουν να προχωρήσουν σε ΑΜΚ μέσω δημόσιας εγγραφής, προκειμένου να μεταταχθούν στην Κύρια Αγορά του ΧΑ. Και οι δύο εισηγμένες με τα κεφάλαια που θα αντλήσουν, θα επιδιώξουν να ενισχύσουν τη θέση τους στην εγχώρια αγορά πληροφορικής, μέσω επενδύσεων ή και εξαγορών.

• Οι περισσότερες κεφαλαιακές εκδόσεις να γίνονται όχι για να καλυφθούν μεγάλα δανειακά ανοίγματα αλλά για αναπτυξιακούς στόχους!

Με άλλα λόγια δηλαδή, το Χρηματιστήριο της Αθήνας ανακτά σταδιακά τον αναπτυξιακό του ρόλο, που είναι η χρηματοδότηση των ελληνικών επιχειρήσεων, με παράγοντες της αγοράς να αισιοδοξούν ότι η σχετική κινητικότητα θα ενταθεί τόσο μέσα στο 2020 όσο και κατά τα επόμενα χρόνια.

«Όσο το κλίμα στην οικονομία και στο ΧΑ βελτιώνεται, τόσο περισσότερες εισηγμένες εταιρείες θα ζητούν πρόσθετα κεφάλαια για να χρηματοδοτήσουν τα επεκτατικά τους προγράμματα. Το ποσό μάλιστα των αυξήσεων κεφαλαίου ενδεχομένως να εκτιναχθεί μέσα στο 2020, ιδίως αν οι τράπεζες προχωρήσουν σε σχετικές κινήσεις, πριν τα επικείμενα stress tests. Ο κόσμος έχει συνδυάσει τις ανακεφαλαιοποιήσεις των τραπεζών με μετοχική καταστροφή. Όμως δεν είναι πάντοτε έτσι τα πράγματα. Αν, για παράδειγμα, μέσα στο 2020 δούμε ανακεφαλαιοποιήσεις με αξιοπρεπείς όρους για τους παλαιούς μετόχους, τότε αυτό θα ήταν θετικό, γιατί θα μπορούσαν να ωφεληθούν τόσο οι σημερινοί μέτοχοι, όσο κυρίως οι ίδιες οι τράπεζες και η ελληνική οικονομία» αναφέρεται χαρακτηριστικά.

Αναμφίβολα, την παράσταση κλέβει η αύξηση μετοχικού κεφαλαίου της Lamda Development, προκειμένου να χρηματοδοτηθεί η πρώτη φάση του project στο Ελληνικό. Πρόκειται για μια έκδοση της τάξεως των 650 εκατ. ευρώ, για την κάλυψη της οποίας δεν έχει ενεργοποιηθεί μόνο ο μητρικός όμιλος Λάτση, αλλά και πολλές φίλιες επιχειρηματικές δυνάμεις της χώρας.

Μεγάλες αυξήσεις κεφαλαίου ετοιμάζουν τρεις ΑΕΕΠ και συγκεκριμένα η Prodea, η Trastor (72,6 εκατ. ευρώ) και η BriQ Properties (γύρω στα 50 εκατ. ευρώ). Και στις τρεις περιπτώσεις, θα επιδιωχθεί η μερική τουλάχιστον συμμετοχή του επενδυτικού κοινού (ειδικότερα στις δύο πρώτες περιπτώσεις, προκειμένου να διευρυνθεί η τρέχουσα αναιμική μετοχική διασπορά). Σε κάθε περίπτωση, οι αυξήσεις κεφαλαίου γίνονται με σκοπό οι προαναφερθείσες ΑΕΕΑΠ να εκμεταλλευθούν τις ευοίωνες προοπτικές του εγχώριου real estate και ενδεχομένως την απόκτηση ακινήτων που συνδέονται με μη εξυπηρετούμενα τραπεζικά δάνεια.

Στον κλάδο των ακινήτων επίσης, η Pasal Development προχωρεί σε ΑΜΚ της τάξεως των δέκα εκατ. ευρώ υπέρ των παλαιών μετόχων, ωστόσο το μεγαλύτερο τμήμα της θα καλυφθεί από τη Sterner Stenhus του Ελληνοσουηδού επιχειρηματία Ηλία Γεωργιάδη. Ο τελευταίος είναι πολύ πιθανόν να εντάξει μελλοντικά στην εισηγμένη και επενδύσεις που έχει ήδη πραγματοποιήσει φέτος στη χώρα μας.

Ο κατασκευαστικός όμιλος Άβαξ αποφάσισε να προχωρήσει σε ΑΜΚ της τάξεως των 20 εκατ. ευρώ, μέρος των οποίων θα χρηματοδοτήσει την ανάπτυξη της θυγατρικής Voltera (κλάδος ενέργειας) και το ΣΔΙΤ της διαχείρισης απορριμμάτων στο νομό Ηλείας.

Η Μοτοδυναμική ολοκλήρωσε φέτος ΑΜΚ ύψους 9,82 εκατ. ευρώ, προκειμένου να χρηματοδοτήσει την εξαγορά της εταιρείας ενοικίασης οχημάτων Lion Rental (αντιπρόσωπος της γερμανικής Sixt).

H Audiovisual ψήφισε την αύξηση του μετοχικού της κεφαλαίου, ύψους 8 εκατ. ευρώ (θα καλυφθεί σχεδόν αποκλειστικά από τους βασικούς μετόχους), προκειμένου να προχωρήσει στην εξαγορά των εταιρειών Kristelcom (δραστηριοποιείται στο χώρο του χονδρικού εμπορίου ηλεκτρονικών ειδών) και Kristelcom Investments.

Η εταιρεία της Εναλλακτικής Αγοράς Diversa έχει μεν αποφασίσει την αύξηση του μετοχικού της κεφαλαίου κατά 15,8 εκατ. ευρώ, πλην όμως κύκλοι της αγοράς αμφιβάλλουν για το πόσο κάτι τέτοιο θα καταστεί εφικτό.

Τέλος, Νηρέας και Σελόντα έχουν συγκαλέσει γενικές συνελεύσεις προκειμένου να εγκρίνουν την έκδοση μετατρέψιμων ομολογιακών δανείων, ύψους 40 και 70 εκατ. ευρώ, αντίστοιχα. Όλα δείχνουν πως τα κεφάλαια θα αντληθούν από τον νέο βασικό μέτοχο των δύο ομίλων (Amerra Group) και πως αργά ή γρήγορα οι τίτλοι των δύο εισηγμένων θα αποσυρθούν από το ΧΑ.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία