Η άνοδος των αποδόσεων των ομολόγων και η μεταβλητότητά τους υπήρξε η βασική κινητήρια δύναμη για το sell-off των μετοχών στις αρχές Φεβρουαρίου και την άνοδο της μεταβλητότητας των μετοχών, επισημαίνει η UBS στη στρατηγική της για τη Wall Street.

Η μεταβλητότητα στις αποδόσεις των ομολόγων έκτοτε έχει μειωθεί, ενώ στις μετοχές παραμένει αυξημένη, συνεχίζει η UBS και προσπαθεί να ανακαλύψει τους καταλύτες για την επόμενη κίνηση της αμερικανικής αγοράς μετοχών.

Η μεταβλητότητα αποδόσεων και επιτοκίων θα πρέπει να διατηρηθεί αρκετά χαμηλότερα από τα ψηλά τους ως την επόμενη συνέντευξη Τύπου της FOMC τον Ιούνιο, αφού οι προσδοκίες για τα επιτόκια έχουν ήδη αναθεωρηθεί, οι νέες εκδόσεις των treasuries θα πρέπει να συμπέσουν με την περίοδο των φόρων και ο πυρήνας του πληθωρισμού φαινομενικά κορυφώθηκε σε τριμηνιαία βάση, εκτιμά η ελβετική τράπεζα.

Η UBS θεωρεί σημαντικό ότι οι προσδοκίες για τις αυξήσεις των επιτοκίων έχουν «ανασταλεί» αισθητά ενώ οι πραγματικές αποδόσεις των ομολόγων σταμάτησαν να ανεβαίνουν. Με αυτό το σκεπτικό, η UBS βλέπει βραχυπρόθεσμα πάνω τις αμερικανικές μετοχές, καθώς η μεταβλητότητα των επιτοκίων έχει μειωθεί, ενώ τα οικονομικά δεδομένα δείχνουν ότι θα πρέπει να έχουμε ισχυρή ανάπτυξη/χαμηλό πληθωρισμό, αν οι εμπορικές ανησυχίες υποχωρήσουν μετά τις 6 Απριλίου, τα κέρδη στο πρώτο τρίμηνο ξεπερνούν 5% τις προβλέψεις και οι δείκτες κερδών είναι σε χαμηλό διετίας.

Η σχέση της μεταβλητότητας μεταξύ μετοχών και ομολόγων είναι κοντά στα ιστορικά υψηλά επίπεδα και ιστορικά όταν αυτή η σχέση βρίσκεται σε τόσο υψηλά επίπεδα, είθισται οι προσδοκώμενες αποδόσεις του δείκτη S&P 500 να είναι ιδιαίτερα υψηλές για τους επόμενους τρεις και έξι μήνες, οι οποίες ανέρχονται κατά μέσο όρο σε 6,5% και 16%, αντίστοιχα, για τα δύο χρονικά διαστήματα.

Κατά την άποψη της UBS, τα οικονομικά στοιχεία είναι το πρώτο βασικό στοιχείο για τις μετοχές. To αφήγημα της ελβετικής τράπεζας υπέρ των μετοχών βασίζεται στην προσδοκία ότι τα ισχυρά στοιχεία οικονομικής ανάπτυξης του Απριλίου και ο χαμηλότερος πληθωρισμός θα πρέπει να θέσουν τον τόνο για μια ανάκαμψη των μετοχών έναντι χαμηλότερων χαμηλών επιπέδων. Η αδυναμία στις αμερικανικές μετοχές συνέπεσε με την απότομη άνοδο στον βασικό πληθωρισμό το τελευταίο τρίμηνο. Μια επιστροφή σε ένα χαμηλότερο επίπεδο πληθωρισμού θα πρέπει να έχει αξιοσημείωτη θετική επίπτωση στις αμερικανικές μετοχές, προσδοκά η UBS.

Η κυβέρνηση Trump πρόκειται να ανακοινώσει ποια κινεζικά προϊόντα θα υπόκεινται σε δασμούς μέχρι τις 6 Απριλίου. Η UBS εκτιμάει 25% δασμούς σε 50 δισ. δολάρια αξίας αγαθών, η οποία είναι αισθητά μικρότερη από τις φορολογικές περικοπές, ενώ το αρνητικό σενάριο για πτώση στο εμπόριο/χαμηλότερη παραγωγικότητα τιμολογείται ήδη στις μετοχές με μείωση κατά 0,6-0,8x σε όρους P/E.

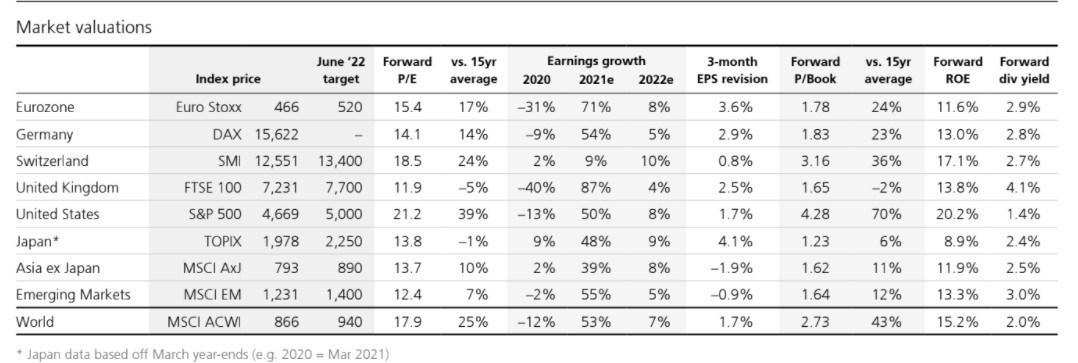

Τα κέρδη ανά μετοχή αναμένεται να εκπλήξουν θετικά κατά 5%, με το forward P/E του δείκτη S&P 500 να υποχωρεί στις 15,8 φορές, επίπεδο στο οποίο βρήκε στήριξη τόσο μετά την ψηφοφορία για το post-Brexit αλλά και πριν τις εκλογές, επισημαίνει η UBS. Ο ελβετικός οίκος εξηγεί ότι ο S&P 500 διαπραγματευόταν στα τρέχοντα επίπεδα στα μέσα Νοεμβρίου, πριν έρθουν στο προσκήνιο οι περικοπές φόρων, οπότε η αγορά έχει προεξοφλήσει το ανοδικό upside από τις φοροαπαλλαγές.

Από την πλευρά του rotation στις επιλογές μετοχών, μετά το σοκ του VIX, οι μετοχές αξίας άρχισαν να αποδίδουν καλύτερα από τις μετοχές momentum. Η τεχνολογία έχει χάσει τα μισά από τα σχετικά της κέρδη, εξαιτίας της αβεβαιότητας από τις αλλαγές στη νομοθεσία και τα tweets του Trump. Οι τράπεζες σε σχέση με τις επιχειρήσεις κοινής ωφελείας έχουν χάσει όλα τα σχετικά κέρδη παρά τις υψηλότερες προσδοκίες για τα επιτόκια.

Για τη UBS, ο βιομηχανικός κλάδος είναι ο προτιμώμενος κυκλικός τομέας μας για τα βραχυπρόθεσμα, ακολουθούμενος από τις τράπεζες. Ο τομέας της υγείας είναι ο προτιμώμενος αμυντικός τομέας.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία