Οι ιταλικές τράπεζες βρίσκονται στο μάτι του κυκλώνα σε όλη τη διάρκεια του 2016. Οι εξελίξεις σε αυτές φαίνεται ότι συμπαρασύρουν όχι μόνο τις εγχώριες τράπεζες αλλά και όλες τις ευρωπαϊκές τράπεζες που η αγορά εκτιμά ότι εμφανίζουν χτυπητές αδυναμίες στους ισολογισμούς τους. Στο Ecofin αναμένονται οι τελικές αποφάσεις για τις ιταλικές τράπεζες, αν και ο Ντάισελμπλουμ μείωσε τις προσδοκίες για «μεγάλες λύσεις».

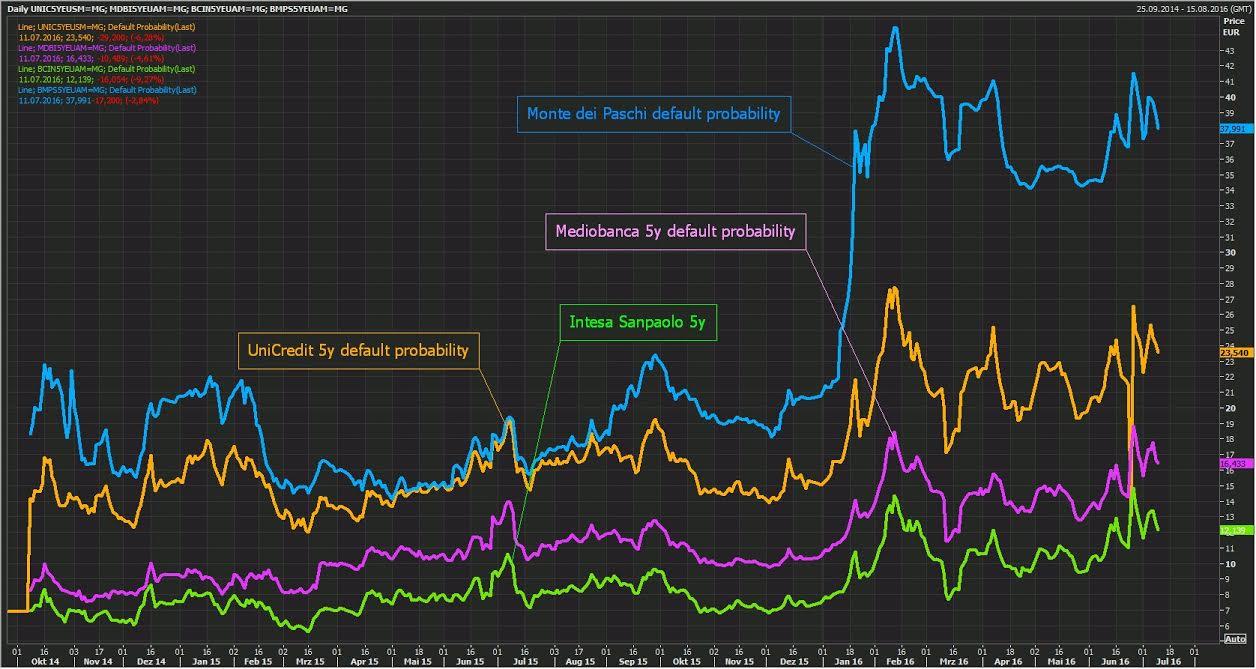

Τον τελευταίο μήνα, η πτώση στις τιμές των μετοχών των ιταλικών τραπεζών κυμαίνεται από 25%-50%. Από τις αρχές του έτους όμως, οι μετοχές της Monte dei Paschi και της Banco Popolare έχουν υποχωρήσει περισσότερο από 75%, ενώ οι μετοχές της Unicredit, η οποία αποτελεί τη μεγαλύτερη ιταλική τράπεζα, σχεδόν 65%. H Intesa Sanpaolo, η δεύτερη μεγαλύτερη τράπεζα στη γειτονική χώρα, υποχωρεί άνω του 40% από τις αρχές του έτους.

Στην ευρωπαϊκή περιφέρεια, στην Πορτογαλία η Banco Comercial και στην Ισπανία η Banco Popular σημειώνουν απώλειες της τάξεως του 60% περίπου από τις αρχές του έτους. Από κοντά βρίσκονται η Credit Suisse, η Deutsche Bank, η Bank of Ireland, η RBS και πολλές ακόμη τράπεζες του πυρήνα της Ευρώπης, καθιστώντας το πρόβλημα πιο συστημικό.

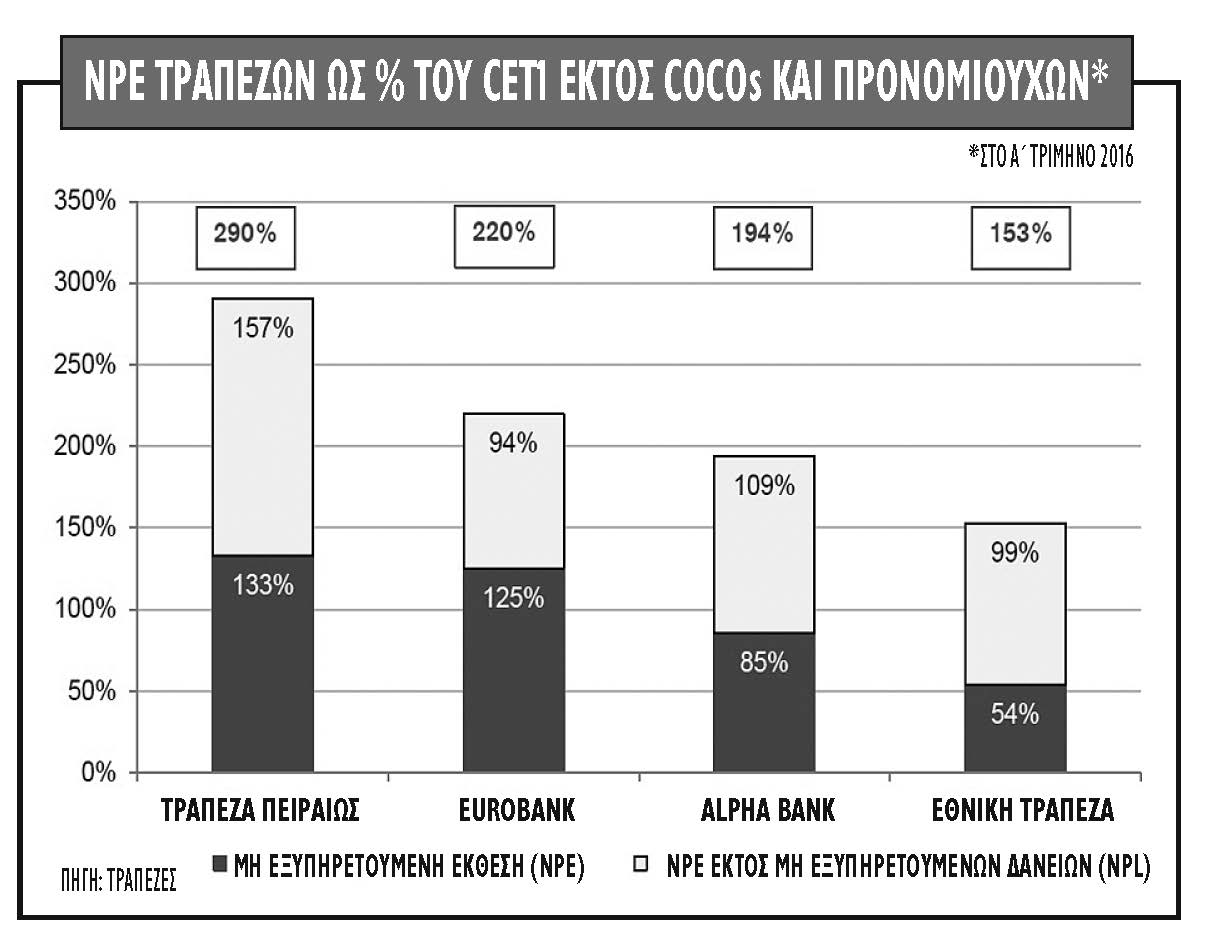

Οι εγχώριες τράπεζες ακολουθούν από κοντά στην πτώση από τις αρχές του έτους, αφού σε μεγάλο βαθμό εμφανίζουν και αυτές μεγάλες αδυναμίες, μεγαλύτερες από τις ιταλικές, όσον αφορά στο θέμα της διαχείρισης της μη εξυπηρετούμενης έκθεσης. Οι συνθήκες risk-off που έχουν δημιουργηθεί και οι κόντρες για τον έλεγχο του ΤΧΣ επίσης δεν βοηθούν τη δεδομένη χρονική στιγμή. Η πτώση στη Eurobank και την Πειραιώς ανέρχεται λίγο παραπάνω από 45%, 42% για την ΕΤΕ και 32% για την Alpha Bank.

Στον αντίποδα, οι τράπεζες που ξεχωρίζουν τον τελευταίο μήνα με την υπεραπόδοσή τους έναντι του κλάδου είναι οι βρετανικές HSBC και Standard Chartered, η τσέχικη θυγατρική της Société Générale Komercni Banka, οι τράπεζες της Δανίας, της Σουηδίας και της Νορβηγίας. Η πτώση στις βρετανικές RBS και Lloyds οφείλεται στη μεγάλη τους έκθεση στον τομέα του real estate.

Το γεγονός ότι οι τράπεζες εκτός κοινού νομίσματος είναι αυτές που υπεραποδίδουν του κλάδου συνδέεται με την αποστροφή του κινδύνου που συνδέεται τόσο με τα επικείμενα stress tests αλλά και την πολιτική αβεβαιότητα για τη σταθερότητα του ευρωπαϊκού οικοδομήματος.

Η κατάσταση του ιταλικού τραπεζικού συστήματος

Το πρόβλημα των ιταλικών τραπεζών ωστόσο δεν είναι καινούργιο, αφού σε όλη τη διάρκεια του 2014 και του 2015, η ιταλική κυβέρνηση είχε προσπαθήσει να δημιουργήσει έναν ενιαίο φορέα διαχείρισης των μη εξυπηρετούμενων δανείων, με τον οποίο οι τράπεζες θα μπορούσαν να απαλλαγούν από τα δάνεια, δημιουργώντας ουσιαστικά μια «bad bank». Αυτή η προτιμητέα επιλογή μέχρι τώρα όμως δεν έχει υλοποιηθεί, αφού οι κανόνες της Ευρωπαϊκής Ένωσης για τις κρατικές ενισχύσεις απέτρεψε τη φιλική προς την αγορά λύση, δηλαδή το bail out σε μετόχους και ομολογιούχους.

Η είσοδος του Brexit στην εξίσωση αυξάνει ακόμα περισσότερο την πολιτική αβεβαιότητα που ήδη υπάρχει εξαιτίας του κρίσιμου δημοψηφίσματος για τη Συνταγματική Αναθεώρηση, αυξάνοντας ακόμη περισσότερο την πίεση στις ιταλικές τράπεζες. Πλέον, πλήθος αναφορών κάνουν λόγο ότι το πακέτο ανακεφαλαιοποίησης που χρειάζονται οι ιταλικές τράπεζες θα πρέπει να συμπεριλάβει και κρατικά κεφάλαια διάσωσης, για να αποφευχθεί η μετάδοση της κρίσης και στις άλλες ευρωπαϊκές χώρες. Για την ώρα ωστόσο, δεν είναι σαφές ποια λύση θα προκύψει. Πολλοί αναλυτές θεωρούν ότι το μέγεθος του πακέτου κεφαλαίων που χρειάζεται το ιταλικό τραπεζικό σύστημα κυμαίνεται από 20 δισ. έως 40 δισ. ευρώ.

Ταυτόχρονα, μπορεί οι ειδήσεις αναφορικά με την επιτάχυνση της διάθεσης των μη εξυπηρετούμενων δανείων σε distressed τιμές να ανακυκλώνονται, ωστόσο το όχημα που θα έπρεπε να έχει συσταθεί για τα επισφαλή δάνεια, με πιθανές τιμές διάθεσης στα 20 έως 30 σεντς στο ευρώ, δεν έχει συσταθεί. Η Apollo Global Management έχει πραγματοποιήσει μια προσφορά για τα μη εξυπηρετούμενα δάνεια της Grupo Banca Carige στα 20 σεντς περίπου, ωστόσο, οι ίδιες οι τράπεζες φαίνεται να αποτιμούν τα μη εξυπηρετούμενα δάνεια κοντά στα 40 σεντς του ευρώ.

Οι συσχετίσεις μεταξύ των ιταλικών και των ελληνικών τραπεζών

H πρόσφατη αδυναμία των ελληνικών τραπεζών συνδέεται άμεσα με την πορεία των ιταλικών τραπεζών. Το γεγονός διαπιστώνεται από τη συσχέτιση των αποδόσεών τους τον τελευταίο μήνα. Ο βαθμός συσχέτισης (correlation) των αποδόσεων των τραπεζικών δεικτών σε Ελλάδα και Ιταλία προσεγγίζει το 85% από τις αρχές τους Ιουνίου, ενώ ο βαθμός συσχέτισής τους στις αρχές τους έτους δεν ξεπερνούσε το 50%. Παρά τις σημαντικές ομοιότητες, ο εγχώριος δείκτης εμφανίζει αισθητά υψηλότερη μεταβλητότητα, τόσο στην πτώση που έλαβε χώρα ως το πρώτο δεκαήμερο του Φεβρουαρίου, όσο και στο ανοδικό σκέλος που ακολούθησε.

Αντίθετα, στις ιταλικές τράπεζες, η βραδυφλεγής βόμβα των 350 δισ. ευρώ μη εξυπηρετούμενων δανείων, ποσοστό 20% περίπου του ιταλικού ΑΕΠ, είναι λογικό να τρομάζει. Ο λόγος είναι ότι οι αναλυτές και η αγορά εκτιμούν ότι το ποσό αυτό είναι αρκετά υψηλότερο στην πραγματικότητα. Συνεπώς, οι φόβοι για bail in και αυξήσεις κεφαλαίου με πολύ υψηλό dilution στους υφιστάμενους μετόχους των τραπεζών είναι μπροστά μας.

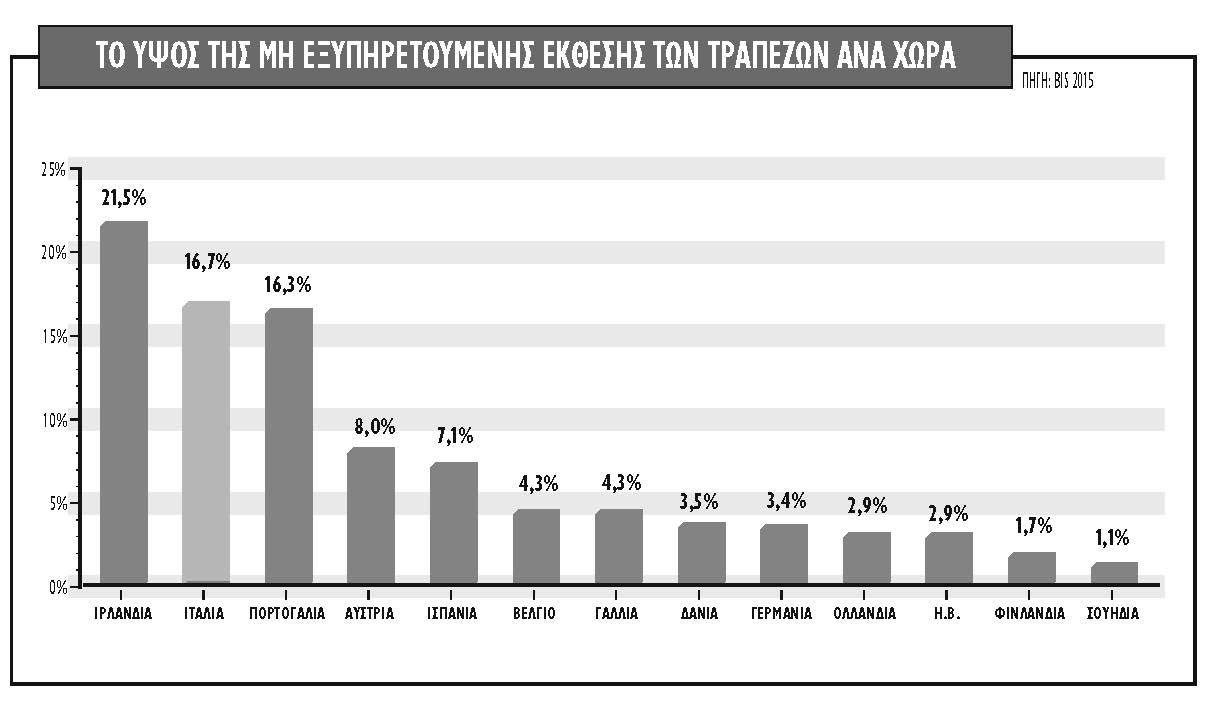

Η μη εξυπηρετούμενη έκθεση στις ιταλικές τράπεζες είναι από τις υψηλότερες στην Ευρώπη, της τάξεως του 17% του δανειακού τους χαρτοφυλακίου με βάση τα στοιχεία του πρώτου τριμήνου του 2016, αλλά από την άλλη πλευρά, οι δείκτες κάλυψης της επισφαλούς έκθεσης είναι από τους υψηλότερους, με ποσοστό της τάξεως του 45%. Οι ελληνικές τράπεζες, αντίθετα, εμφανίζουν ακόμη υψηλότερη μη εξυπηρετούμενη έκθεση ως ποσοστό του ΑΕΠ αλλά και του δανειακού τους χαρτοφυλακίου.

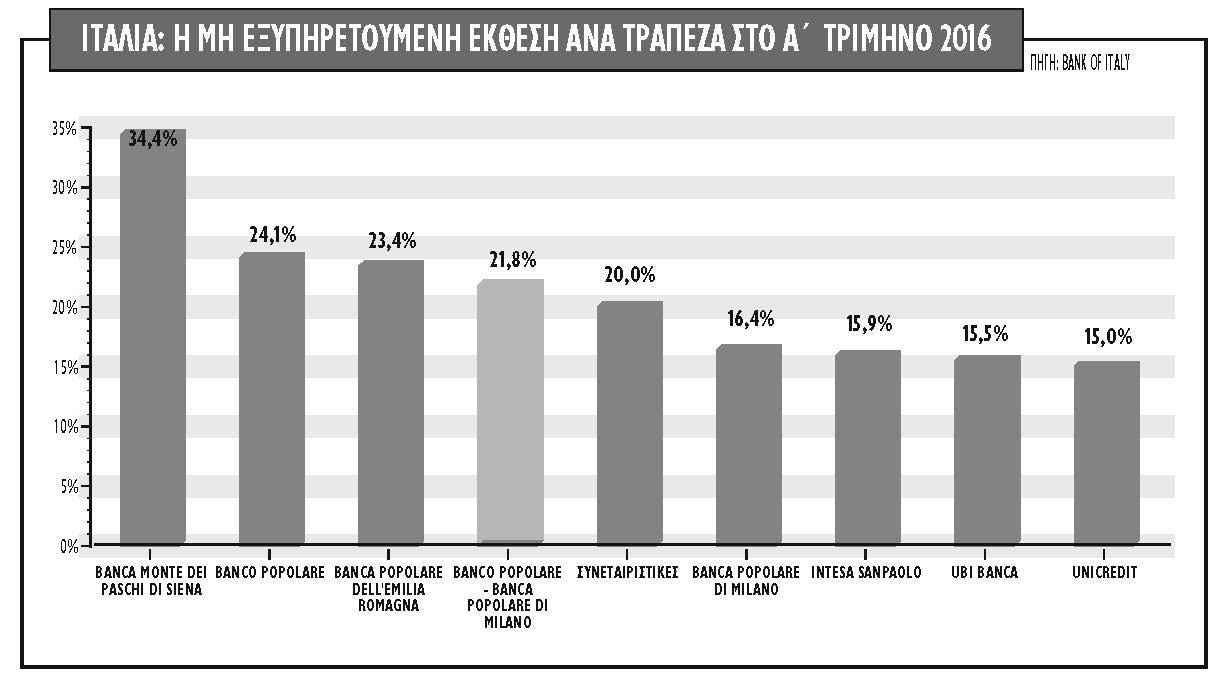

Για τον ιταλικό κλάδο ωστόσο, και σε αντίθεση με τον εγχώριο, οι δείκτες μη εξυπηρετούμενης έκθεσης διαφέρουν από τράπεζα σε τράπεζα σημαντικά. Για την Banco Monte dei Paschi, ο δείκτης της μη εξυπηρετούμενης έκθεσης ξεπερνά το 34% στο πρώτο τρίμηνο του 2016 αλλά για τη Unicredit τοποθετείται στο 15%, όπως και για την UBI και την Intesa Sanpaolo.

Ωστόσο, ο Texas Ratio, δείκτης που μετράει την ποιότητα του ενεργητικού μιας τράπεζας (είναι η διαίρεση των μη εξυπηρετούμενων δανείων προς τα ίδια κεφάλαια στα οποία προστίθενται και οι προβλέψεις) για τις μεσαίες ιταλικές τράπεζες είναι στα όρια του 100%, που αποτελεί και το όριο για πιθανά προβλήματα. Μόνο οι ελληνικές τράπεζες έχουν υψηλότερους δείκτες Texas και οι μεσαίες και μικρές, ισπανικές.

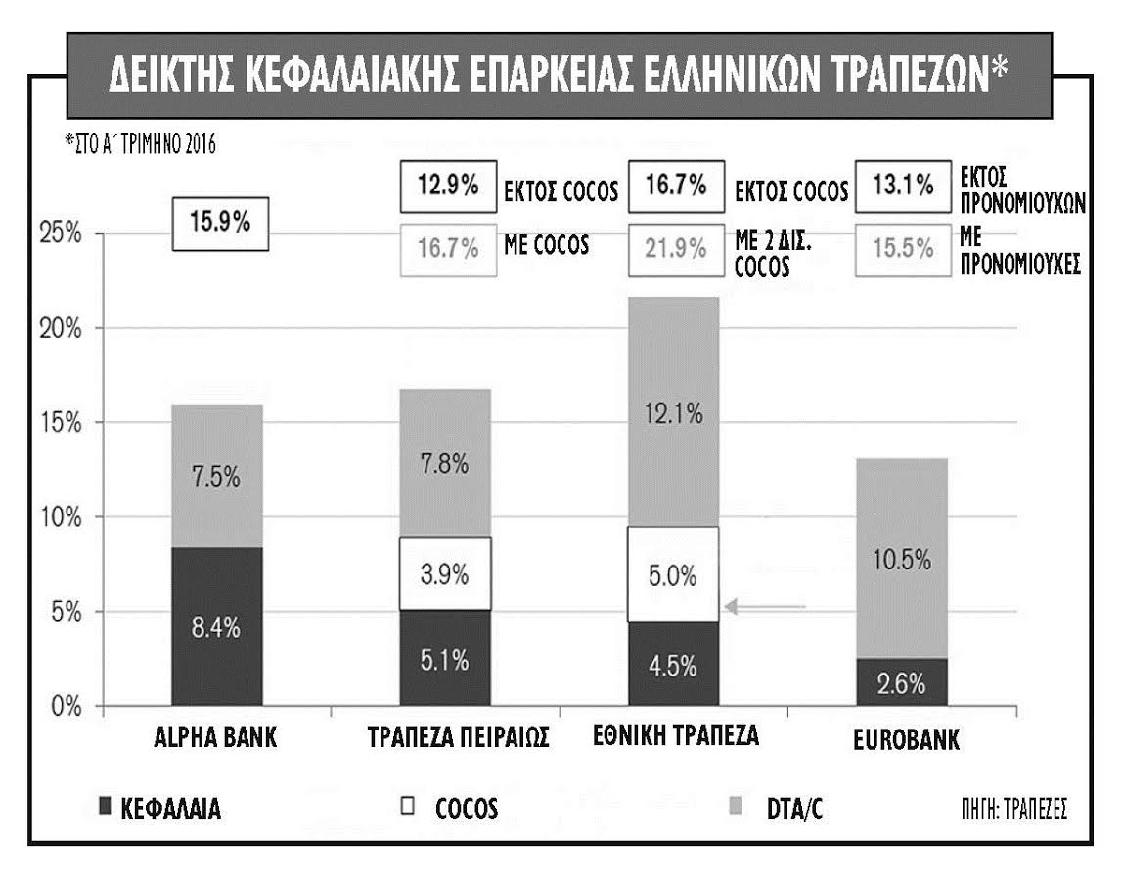

Τέλος, οι δείκτες των εποπτικών κεφαλαίων (CET1) επίσης διαφέρουν σημαντικά μεταξύ των ιταλικών και εγχώριων τραπεζών. Για τη Unicredit, ο δείκτης είναι στο 10,9% αλλά για την Intesa Sanpaolo, o δείκτης ξεπερνά το 13%. Αντίθετα, για τις εγχώριες τράπεζες και βάσει των αποτελεσμάτων του πρώτου τριμήνου, οι δείκτες CET1 κυμαίνονται από 12,9% έως 16,7%, πλην CoCos και προνομιούχων, ωστόσο η συμμετοχή του DTA/DTC στον δείκτη είναι ο υψηλότερος στην Ευρώπη, αρκετά υψηλότερος από τις ιταλικές τράπεζες.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία