H βασική θέση της Citigroup ήταν επιφυλακτική για τις μετοχές και θετική για ομόλογα, ακόμη και πριν από το σοκ του Brexit. "Πλέον βρισκόμαστε σε μια περίοδο «κάλπικου πόλεμου», πριν οι Συντηρητικοί στη Βρετανία εκλέξουν τον νέο ηγέτη τους στις 9 Σεπτεμβρίου και ξεδιπλώσουν τα σχέδιά τους για το Brexit στο συνέδριο του κόμματος τον Οκτώβριο. Η υψηλότερη μεταβλητότητα στην πολιτική και στις αγορές είναι μπροστά μας", επισημαίνει η Citigroup στη μηνιαία στρατηγική της για το Asset Allocation.

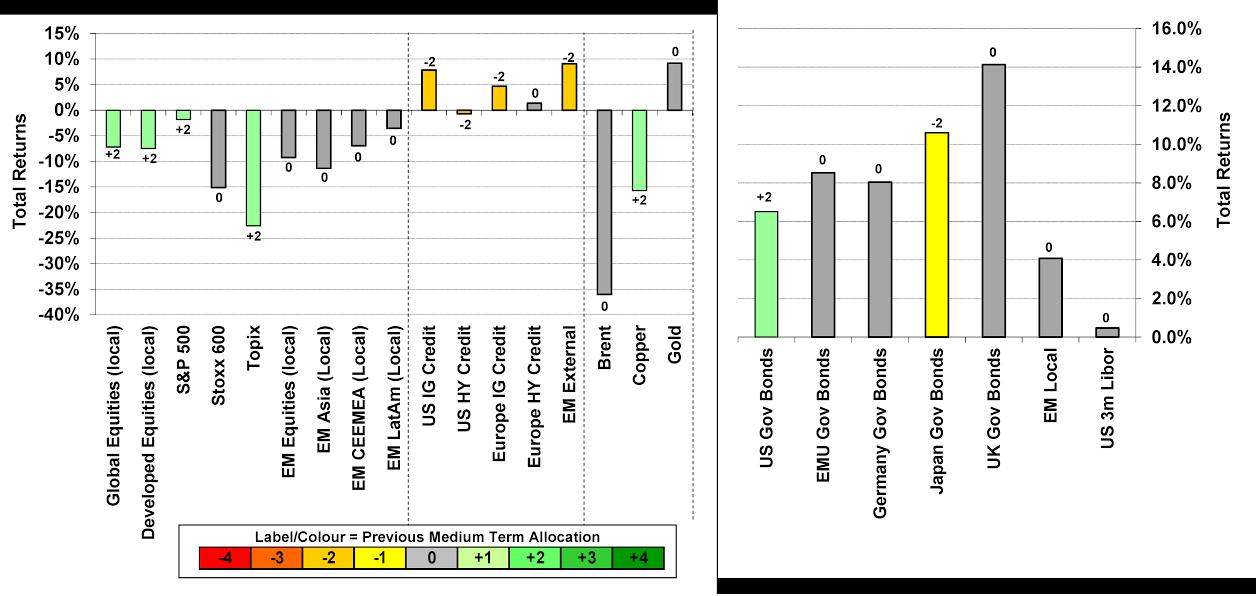

Με τις κινήσεις στην αγορά μετοχών αρκετά περιορισμένες μέχρι στιγμής και τις προβλέψεις για την παγκόσμια ανάπτυξη να συνεχίζουν να μειώνονται, η αβεβαιότητα μπορεί να προκαλέσει χαμηλότερα κέρδη και χαμηλότερες αξιολογήσεις, οπότε αυξάνουμε την underweight θέση μας στις παγκόσμιες μετοχικές αγορές.

Το ράλι των κρατικών ομολόγων του πυρήνα των χωρών της Ευρώπης μάς οδηγεί στο να μειώσουμε ελαφρώς τη long θέση μας και να βγούμε αγοραστές στον χρυσό, εξηγεί η Citigroup και αυτά αποτελούν τα βασικά συμπεράσματα των τακτικών προτάσεων του αμερικανικού επενδυτικού οίκου.

Τι προτείνει για τα διαφορετικά asset classes

Μετοχές: Η απόφαση των Βρετανών μπορεί να ωθήσει τις παγκόσμιες αγορές μετοχών προς το κάτω εύρος των πρόσφατων συναλλαγών τους αλλά όσο πλησιάζει αυτό το επίπεδο, θα βγούμε αγοραστές. Η αυξημένη underweight θέση της Citigroup οδηγείται από τη μείωση της σύστασής της σε ΗΠΑ και Ευρώπη, ενώ παραμένει ουδέτερη σε Ιαπωνία και στις αναδυόμενες αγορές.

Μετοχές: Η απόφαση των Βρετανών μπορεί να ωθήσει τις παγκόσμιες αγορές μετοχών προς το κάτω εύρος των πρόσφατων συναλλαγών τους αλλά όσο πλησιάζει αυτό το επίπεδο, θα βγούμε αγοραστές. Η αυξημένη underweight θέση της Citigroup οδηγείται από τη μείωση της σύστασής της σε ΗΠΑ και Ευρώπη, ενώ παραμένει ουδέτερη σε Ιαπωνία και στις αναδυόμενες αγορές.

Ομόλογα εταιρειών: Έως τα μέσα του 2017, προβλέπουμε ότι τα spreads θα είναι ελαφρώς μεγαλύτερα σε όλους τους τομείς ενώ τα ευρωπαϊκά ομόλογα ξεπερνούν τα αμερικανικά τόσο στην κατηγορία της υψηλής διαβάθμισης όσο και σε αυτή της χαμηλότερης πιστοληπτικής αξιολόγησης. Τα εταιρικά ομόλογα είναι επίσης ένα περιουσιακό στοιχείο που φέρει κίνδυνο, το οποίο ωστόσο είναι λιγότερο ευάλωτο στον κίνδυνο ύφεσης. Τα εταιρικά κέρδη μπορεί να μειωθούν, απογοητεύοντας τους κατόχους των μετοχών. Ενώ μπορεί να συμβούν μειώσεις των συστάσεων, αν η αποστροφή κινδύνου παραμένει σε υψηλά επίπεδα, εντούτοις αυτό δεν σημαίνει κατ' ανάγκη και υψηλότερο κίνδυνο αθέτησης των πληρωμών των εταιρικών ομολόγων. Η Citigroup μένει overweight στα αμερικανικά εταιρικά ομόλογα, με προτίμηση στα υψηλής αξιολόγησης από τα χαμηλής.

Κρατικά ομόλογα: Οι προβλέψεις είναι μικτές στα κρατικά ομόλογα έως τα μέσα του 2017. Τα ομόλογα της νομισματικής ένωσης του ευρώ ξεπερνούν συνολικά τις προβλέψεις απόδοσης μέχρι τώρα.

Εμπορεύματα: Παρά την ψήφο για Brexit, στον τομέα των εμπορευμάτων παραμένει ελαφρώς οverweight στην ενέργεια και αναβαθμίζει τα πολύτιμα μέταλλα σε overweight. Για την εξισορρόπηση του χαρτοφυλακίου, τα μετρητά είναι ελαφρώς underweight.

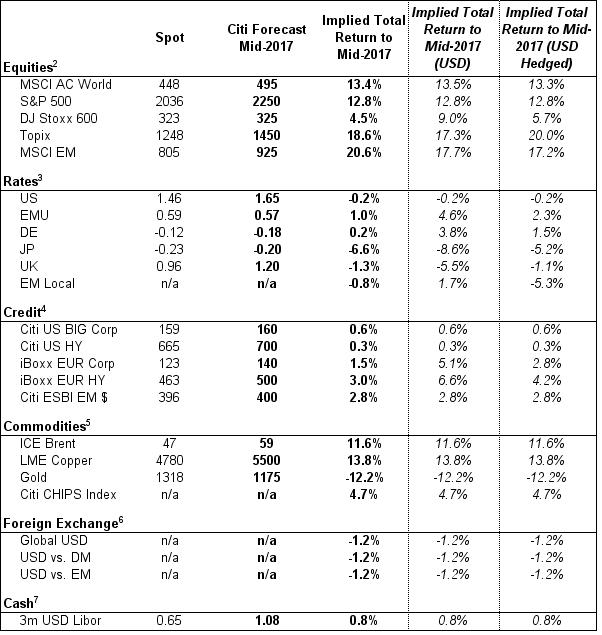

Οι συστάσεις και οι τιμές-στόχοι για μετοχές, ομόλογα και εμπορεύματα

Για τον αμερικανικό δείκτη S&P 500 η τιμή-στόχος τοποθετείται στις 2.250 μονάδες στα μέσα του 2017, ή 7% από τα τρέχοντα επίπεδα. Για τον βασικό δείκτη των ευρωπαϊκών μετοχών DJ Stoxx 600, η τιμή-στόχος τίθεται στις 325 μονάδες και το περιθώριο ανόδου είναι αρνητικό από τις τρέχουσες τιμές του δείκτη (κινούνταν στις 329 μονάδες τη Δευτέρα).

Για τις αναδυόμενες αγορές μετοχών και τον δείκτη MSCI EM προβλέπει αύξηση 120 μονάδων στο δωδεκάμηνο και απόδοση 21%.

Τέλος, στις μετοχικές αγορές για τον Ιαπωνικό δείκτη Topix επίσης προβλέπει σημαντική άνοδο 18,6% από τα τρέχοντα επίπεδα στους επόμενους 12 μήνες.

Αναφορικά με τα κρατικά ομόλογα, για το γερμανικό bund , η απόδοσή του θα συνεχίσει και σε πιο αρνητικά επίπεδα από το -0,12% σε -0,18% έως τα μέσα του 2017, ενώ για τη Βρετανία, η απόδοση από το 0,96% θα κινηθεί ανοδικά σε 1,20%. Για τις ΗΠΑ, το 10ετές θα διαμορφωθεί στο 1,65% στα μέσα του 2017, από 1,46% που βρίσκεται τώρα.

Για το πετρέλαιο και τον χρυσό, η Citigroup προβλέπει διαφορετική πορεία στο επόμενο δωδεκάμηνο, με το brent να το «βλέπει» στα 59 δολάρια το βαρέλι στα μέσα του επόμενου έτους και με άνοδο 12%, ενώ για τον χρυσό η τιμή-στόχος τοποθετείται στα 1.175 δολάρια ανά ουγγιά και η πτώση προβλέπεται στο 12%.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία