H κινεζική κρίση που πλήττει τις χρηματιστηριακές αγορές διεθνώς στο ξεκίνημα του 2016 (και φυσικά έχει επηρεάσει και την ελληνική), αλλά και οι εγχώριες «ιδιαιτερότητες» (διαπραγματεύσεις με δανειστές, καυτά ανοιχτά θέματα, ύφεση κ.λπ.) κάνουν πολύ δύσκολη υπόθεση τις επενδυτικές επιλογές στο Χρηματιστήριο της Αθήνας.

Ο αντίλογος όσων επιμένουν μετοχικά και... ελληνικά είναι ότι το Χ.Α. έχει πιεστεί υπέρμετρα, ότι τα περιθώρια περαιτέρω πτώσης επί της ουσίας είναι μικρά και ότι σε περίπτωση που η ελληνική οικονομία πάρει έστω και λίγο μπροστά, το πιθανότερο είναι να έχουμε υπεραντίδραση, καθώς η αγορά θα σπεύσει να προεξοφλήσει πολύ καλύτερες μέρες. Φυσικά, ακόμα και αυτή η τολμηρή σκέψη δεν αφορά σε όλες τις μετοχές και χρειάζεται κάποιες βασικές προϋποθέσεις για να επαληθευτεί.

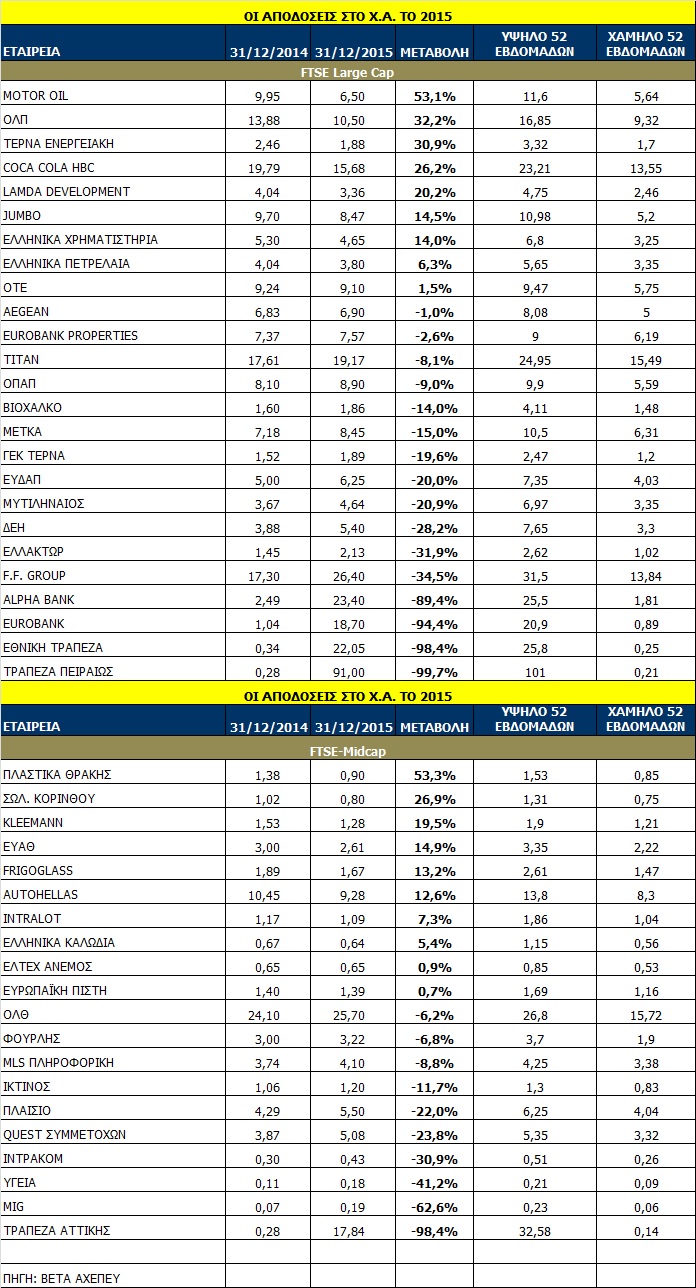

Στη διάρκεια του 2015, ένα ακόμα έτος-φωτιά για τις ελληνικές μετοχές (και ειδικά για τις τραπεζικές, που σημείωσαν απώλειες άνω του 90%), αρκετοί τίτλοι μπόρεσαν να ξεχωρίσουν για τις θετικές αποδόσεις ή τις μικρές μονοψήφιες απώλειές τους, όταν η ευρύτερη αγορά διαμορφώθηκε στο -24%, προερχόμενη από απώλειες -29% για το 2014.

Οι πολιτικές εξελίξεις στο εσωτερικό μέτωπο με ζητήματα όπως το ασφαλιστικό και το φορολογικό των αγροτών, οι διαπραγματεύσεις με τους εταίρους για την ολοκλήρωση της πρώτης αξιολόγησης του τρίτου προγράμματος, η επαναφορά ή μη του waiver στα ελληνικά ομόλογα, η συμμετοχή των ελληνικών ομολόγων στο πρόγραμμα ποσοτικής χαλάρωσης της ΕΚΤ και το άνοιγμα της συζήτησης για την ελάφρυνση του χρέους και τις αλληλεπιδράσεις τους θα συνεχίσουν να αποτελούν τους έξι παράγοντες-κλειδιά για την πορεία των μετοχών, αλλά και των ελληνικών ομολόγων.

H αβεβαιότητα στο πολιτικό σκηνικό και η στενότητα των δημόσιων οικονομικών διατηρούνται όπως και πέρυσι και εξακολουθούν να δημιουργούν εκρηκτικό κοκτέιλ για το Χρηματιστήριο, με αποδέκτη πρωτίστως τις τραπεζικές μετοχές, αφού η εικόνα των λοιπών μη τραπεζικών τίτλων είναι αρκετά διαφοροποιημένη μετά την έναρξη των εργασιών στο Χ.Α. στις αρχές Αυγούστου.

Για την πλειονότητα των μετοχών της υψηλής και της μεσαίας κεφαλαιοποίησης, η απόκλιση της τρέχουσας αποτίμησης από την ελάχιστη του 2015 είναι υψηλή και βρίσκεται σε πλήρη αντίθεση με τις τραπεζικές μετοχές, γεγονός που καταδεικνύει και το χάσμα στις επιλογές του Χρηματιστηρίου της Αθήνας.

Οι μετοχές με αμυντικά χαρακτηριστικά, που συγκεντρώνουν ικανές προϋποθέσεις να αποτελέσουν επενδυτικά καταφύγια στην αυξημένη αβεβαιότητα και αυτής της περιόδου, είναι η επιλογή που μέχρι τώρα δικαιώνει αναλυτές και επενδυτές. Αυτή η κατηγορία τίτλων διαθέτει τα χαρακτηριστικά που απαιτούνται, για να συνεχίσουν να αποτελούν επενδυτικά καταφύγια στην αυξημένη μεταβλητότητα που θα επικρατήσει στην αγορά, τουλάχιστον μέχρις ότου οι παραπάνω έξι ή οι περισσότερες απ' αυτές τις μεταβλητές ισορροπήσουν.

Το ερώτημα πλέον είναι αν αυτή η αναταραχή και η υψηλή μεταβλητότητα έχουν ορατό τέλος. Οι περισσότεροι αναλυτές είναι πιο αισιόδοξοι για την τρέχουσα περίοδο απ' ό,τι για το 2015, αν και στο εξωτερικό οι συνθήκες μάλλον προδιαγράφονται δυσκολότερες. Αν και εφόσον τα πράγματα στο εσωτερικό κυλήσουν ομαλά και βάσει των χρονοδιαγραμμάτων, η εγχώρια αγορά μπορεί να ξεπεράσει οποιονδήποτε εξωτερικό κίνδυνο και να είναι στις πρώτες σε αποδόσεις αγορές στο τέλος του 2016.

Για τις τραπεζικές μετοχές, μετά την ανακεφαλαιοποίηση, οι συνθήκες έχουν διαφοροποιηθεί αισθητά, με τη βαρύτητά τους να επανέρχεται σε υψηλά επίπεδα στη διαμόρφωση των δεικτών. Ο τραπεζικός κλάδος λειτουργεί και πάλι ως ο βασικός γνώμονας για την πορεία όλης της αγοράς και θα είναι αυτός που θα μπορούσε να κάνει τη θεαματική διαφορά στην πορεία της αγοράς, είτε προς τον θετικό είτε προς τον αρνητικό πόλο.

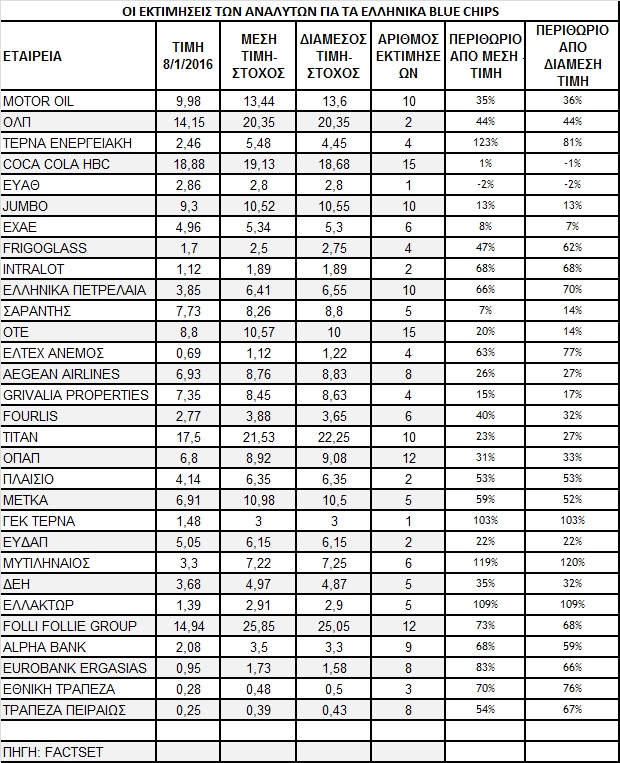

Οι τιμές-στόχοι τώρα

• Οι τράπεζες, βάσει των πλέον πρόσφατων εκτιμήσεων, εμφανίζουν και πάλι υγιή θετικά περιθώρια ανόδου σε σχέση με τις τιμές στο ταμπλό του Χ.Α.

• Οι τράπεζες, βάσει των πλέον πρόσφατων εκτιμήσεων, εμφανίζουν και πάλι υγιή θετικά περιθώρια ανόδου σε σχέση με τις τιμές στο ταμπλό του Χ.Α.

Η Εθνική και η Alpha Bank εμφανίζουν περιθώριο ανόδου άνω του 65%, αφού η μέση τιμή-στόχος των αναλυτών είναι 0,48 ευρώ και 3,50 ευρώ αντίστοιχα.

Ωστόσο, για την Τράπεζα Πειραιώς η τιμή-στόχος τοποθετείται 0,39 ευρώ, με το περιθώριο να περιορίζεται στο 54%. Η Eurobank σημειώνει το υψηλότερο περιθώριο ανόδου 83%, με μέση τιμή-στόχο το 1,735 ευρώ ανά μετοχή.

• Για τη μετοχή του ΟΤΕ, το περιθώριο ανόδου είναι πλέον 20%, με τη μέση τιμή-στόχο στα 10,57 ευρώ. Η υψηλότερη τιμή-στόχος είναι στα 14,8 ευρώ και η χαμηλότερη στα 10 ευρώ ανά μετοχή.

• Για τον τίτλο του ΟΠΑΠ το περιθώριο ανόδου έχει μειωθεί, αφού η μέση τιμή-στόχος έχει περιοριστεί στα 8,92 και απέχει 31% από την τιμή στο ταμπλό. Όμως, η υψηλότερη τιμή-στόχος είναι 12 ευρώ και η χαμηλότερη 8 ευρώ.

• Η μετοχή της ΔΕΗ εμφανίζει σημαντικό επίσης περιθώριο ανόδου (35%), παρότι η μέση τιμή από τα 6,50 ευρώ ανά μετοχή ψαλιδίστηκε στα 4,97 ευρώ, με την αποκάλυψη του σχεδίου της κυβέρνησης για την απόσχιση του ΑΔΜΗΕ.

• Η Coca Cola HBC, η στάθμιση της οποίας είναι βαρύνουσα στους δείκτες, εμφανίζει μικρό περιθώριο ανόδου, παρότι η μέση τιμή-στόχος αυξήθηκε από τα 18,2 στα 19,1 ευρώ.

• Η μετοχή της Folli Follie Group, με ισχυρή υποαπόδοση έναντι του Γενικού Δείκτη το 2015, εμφανίζει από τα υψηλότερα περιθώρια ανόδου από αυτά τα επίπεδα, αφού η μέση τιμή-στόχος είναι τα 25,85 ευρώ ανά μετοχή, με τη μεταβλητότητα στην οικονομία της Κίνας να επηρεάζει καταλυτικά την εταιρεία.

• Η μετοχή της Τιτάν εμφανίζει περιθώριο 23% σε σχέση με τη μέση τιμή-στόχο των αναλυτών. Η μέση τιμή-στόχος για την κοινή μετοχή είναι 21,53 ευρώ έναντι 19,5 ευρώ πριν από τρεις μήνες.

• Η Jumbo, έπειτα από αρκετό καιρό, εμφανίζει μικρό θετικό περιθώριο ανόδου, της τάξεως του 13%, αφού η τιμή-στόχος είναι στα 10,5 ευρώ.

• Για την ΕΧΑΕ, το περιθώριο ανόδου είναι από τα μικρότερα ανάμεσα στις 25 μετοχές της υψηλής κεφαλαιοποίησης (+8%), αφού η μέση τιμή-στόχος τοποθετείται στα 5,34 ευρώ ανά μετοχή, σημαντικά μειωμένη ωστόσο σε σχέση με τα 7,30 ευρώ πριν από 6 μήνες.

• Τα Ελληνικά Πετρέλαια και η Motor Oil επίσης εμφανίζουν πολύ υψηλά περιθώρια ανόδου 65% και 35% αντίστοιχα, με τις τιμές-στόχους να έχουν αυξηθεί μετά τα αποτελέσματα για το τρίτο τρίμηνο. Για τα Ελληνικά Πετρέλαια, η τιμή-στόχος τίθεται στα 6,4 ευρώ και για τη Motor Oil στα 13,4 ευρώ.

• Για τη ΜΕΤΚΑ και τη Μυτιληναίος, οι μέσες τιμές-στόχοι διαμορφώνονται στα 10,98 ευρώ και στα 7,22 ευρώ, με 59% και 120% αντίστοιχα. Για τον τίτλο της Μυτιληναίος, παρά την υποαπόδοση της μετοχής το 2015, οι αναλυτές παραμένουν αισιόδοξοι, αν και οι προσδοκίες για τον κλάδο του αλουμινίου δεν διαγράφονται ευνοϊκές το 2016. Να σημειωθεί ότι η μετοχή της Μυτιληναίος δεν απείχε ποτέ τόσο πολύ από τις εκτιμήσεις των αναλυτών και ουδέποτε στο παρελθόν εμφάνισε τέτοιο upside potential.

• Για την ΕΛΛΑΚΤΩΡ, που υποαπέδωσε το 2015 έναντι της αγοράς, το περιθώριο ανόδου παραμένει πολύ υψηλό σε σχέση με τα τρέχοντα επίπεδα (+109%), αφού η μέση τιμή-στόχος είναι 2,9 ευρώ ανά μετοχή.

• Η ΕΥΔΑΠ, η ΕΥΑΘ και ο ΟΛΠ εμφανίζουν πολύ διαφορετικά περιθώρια ανόδου (22%, -2% και 44% αντίστοιχα) από τα τρέχοντα επίπεδα, λόγω και των διαφορετικών προσδοκιών για την προσφορά που υπάρχει για την ιδιωτικοποίησή του ΟΛΠ.

• H Grivalia Properties, με περιθώριο 15%, παρουσιάζει από τα μικρότερα περιθώρια από τις μετοχές του FTSE/Χ.Α. Large Cap, με καλύτερη πορεία από την αγορά τόσο το 2015 όσο και το 2014.

• Η Aegean Airlines εμφανίζει μέση τιμή-στόχο αυξημένη 15% το τελευταίο τρίμηνο και υψηλό περιθώριο ανόδου, με τη μέση-τιμή-στόχο πλέον στα 8,76 ευρώ ανά μετοχή και ισχυρή υπεραπόδοση ανάμεσα στις μετοχές της υψηλής κεφαλαιοποίησης τη διετία 2014-2015.

• Για την ΤΕΡΝΑ Ενεργειακή, η μέση τιμή-στόχος αυξήθηκε στα 5,48 ευρώ το τελευταίο τρίμηνο, με το περιθώριο ανόδου να ανέρχεται στο 123%, το υψηλότερο από όλες τις μετοχές του Χ.Α. Για τη ΓΕΚ ΤΕΡΝΑ, επίσης το περιθώριο είναι ιδιαίτερα υψηλό, πάνω από 100%.

• Για τις μετοχές του Σαράντη, το περιθώριο ανόδου, με μέση τιμή-στόχο στα 8,26 ευρώ, δεν ξεπερνάει το 7%.

• Για τη Fourlis, αντίθετα, η μέση τιμή έχει διατηρηθεί στα 3,88 ευρώ, με το περιθώριο ανόδου περίπου στο 40%.

• Η Frigoglass, με σημαντική άνοδο 13% στο Χ.Α. το προηγούμενο έτος, συνεχίζει να εμφανίζει υψηλό περιθώριο ανόδου βάσει των εκτιμήσεων των αναλυτών στο 47%, με τη μέση τιμή-στόχο να βρίσκεται στα 2,5 ευρώ ανά μετοχή.

• Τέλος, η Intralot και η ΕΛΤΕΧ Άνεμος εμφανίζουν μέσες-τιμές στόχους στα 1,89 ευρώ και 1,12 ευρώ ανά μετοχή, με περιθώρια 68% και 63%, αντίστοιχα.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία