Με πολύ αυξημένο ενδιαφέρον η αγορά ανέμενε το ντεμπούτο των Αlpha Bank και Eurobank στο Χ.Α. την προηγούμενη εβδομάδα και με τον ίδιο ακριβώς τρόπο προσδοκά και την εισαγωγή και έναρξη διαπραγμάτευσης των νέων μετοχών της Τράπεζας Πειραιώς, που προέκυψαν από την αύξηση μετοχικού κεφαλαίου.

Αντίστοιχα θα πρέπει να αναμένεται και η εκ νέου διαπραγμάτευση των συμβολαίων της τράπεζας στην αγορά των παραγώγων.

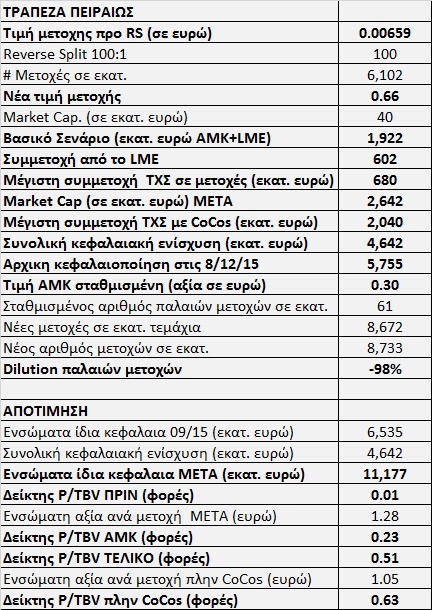

Πιο αναλυτικά για την Πειραιώς, μετά την κεφαλαιακή ενίσχυση των 4,642 δισ. ευρώ, εκ των οποίων τα 2,040 δισ. ευρώ αποτελούν υπό αίρεση μετατρέψιμες ομολογίες (CoCos), θα ξεκινήσει τη διαπραγμάτευσή της με τιμή τo 0,659 ευρώ και κεφαλαιοποίηση 5,755 δισ. ευρώ, το οποίο κατανέμεται σε 8,733 δισ. μετοχές.

Οι νέες μετοχές αποτελούν τη συντριπτική πλειοψηφία, αφού οι παλαιές μετοχές ανέρχονται σε 61 εκατ. μετοχές. Το ΤΧΣ διαθέτει πλέον 2,31 δισ. μετοχές, ποσοστό 26,42% και η ιδιωτική τοποθέτηση είναι το 51,15% του μετοχικού κεφαλαίου της τράπεζας.

Αν και δεν μπορεί να είναι γνωστή από πριν πόση μεταβλητότητα που θα επιδείξουν οι τραπεζικοί τίτλοι Τράπεζας Πειραιώς μέχρι το τέλος της εβδομάδος, εντούτοις το σημαντικό premium που υπάρχει στο ταμπλό έναντι της τιμής της ΑΜΚ είναι ικανό να οδηγήσει την τιμή χαμηλότερα.

Η τιμή της αύξησης του μετοχικού κεφαλαίου πραγματοποιήθηκε 55% χαμηλότερα από την τιμή εκκίνησης στο 0,30 ευρώ ανά μετοχή.

Η αποτίμηση της Πειραιώς επίσης διαμορφώνεται σε υψηλότερα επίπεδα από την Alpha Bank αλλά σε παραπλήσια με την Eurobank, όταν και εκείνες ξεκίνησαν τη διαπραγμάτευση τους.

Η μετοχή της Τραπέζης Πειραιώς ξεκινάει τη διαπραγμάτευση της με αποτίμηση σε 0,51 φορές τα ενσώματα ίδια κεφάλαια της (P/TBV), που αθροιστικά ξεπερνούν τα 11,1 δισ. ευρώ. Αν αφαιρεθούν τα CoCos από τα ίδια κεφάλαια των μετόχων, τότε η αποτίμησης της μετοχής της τράπεζας ανέρχεται σε 0,63 φορές.

Σε σχέση πάντως με το δείκτη Euro Stoxx Banks, ο οποίος είναι διαπραγματεύσιμος σε όρους P/TBV στις 0,92 φορές για το 2016 και για κάποιες περιφερειακές τράπεζες όπου ο δείκτης κινείται αρκετά υψηλότερα από τη μία φορά, το discount παραμένει σε υψηλά επίπεδα.

Το 22,2% των μετοχών προέκυψαν από το πρόγραμμα διαχείρισης παθητικού (liability management exercise). Το θετικό στοιχείο είναι ότι η πιθανή προσφορά τίτλων είναι οριοθετημένη και εκ των προτέρων γνωστή. Η πορεία ωστόσο της τιμής στο ταμπλό θα εξαρτηθεί σε μεγάλο βαθμό από τη συμπεριφορά που θα έχουν αυτοί οι νέοι μέτοχοι, που απέκτησαν τίτλους εξαιτίας της ανταλλαγής των ομολόγων τους.

Η κρίσιμη παράμετρος είναι αν αυτές οι μετοχές θα διατεθούν άμεσα στην αγορά, ή θα αποτελέσουν αντικείμενο placement είτε τις πρώτες ημέρες, είτε σε μεταγενέστερο χρόνο. Ωστόσο, στην περίπτωση της Πειραιώς, ο μεγάλος άγνωστος «Χ» είναι τι είδους προετοιμασία έχει ήδη γίνει για να υπάρξει ταίριασμα (matching) των θέσεων ανάμεσα σε πελάτες που επιθυμούν να αποχωρήσουν και σε εκείνους που επιθυμούν να αυξήσουν ή να δημιουργήσουν νέες θέσεις.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό

Lamda Development: Επιστροφή στις πωλήσεις οικοπέδων στο Ελληνικό Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία