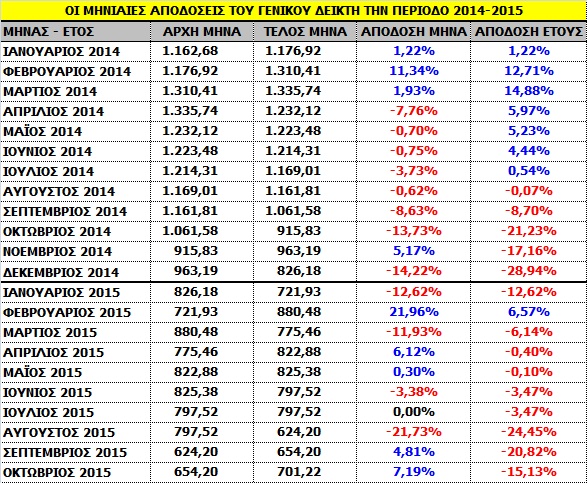

Παρότι ανοδική από τις αρχές Οκτωβρίου, η διαδρομή του X.A. παραμένει άκρως ευμετάβλητη. Παράλληλα με τις αυξημένες αποδόσεις, εκρηκτική άνοδος σημειώνεται και στους δείκτες μεταβλητότητας. Ο Οκτώβριος ήταν ο τρίτος καλύτερος μήνας για τον Γενικό Δείκτη τα τελευταία δύο χρόνια, με μόνο το Φεβρουάριο φέτος και πέρυσι να έχουν προσφέρει υψηλότερες επιδόσεις. Επίσης σε όρους μεταβλητότητας, μόνο ο Αύγουστος φέτος εμφάνισε υψηλότερα μεγέθη την τελευταία διετία.

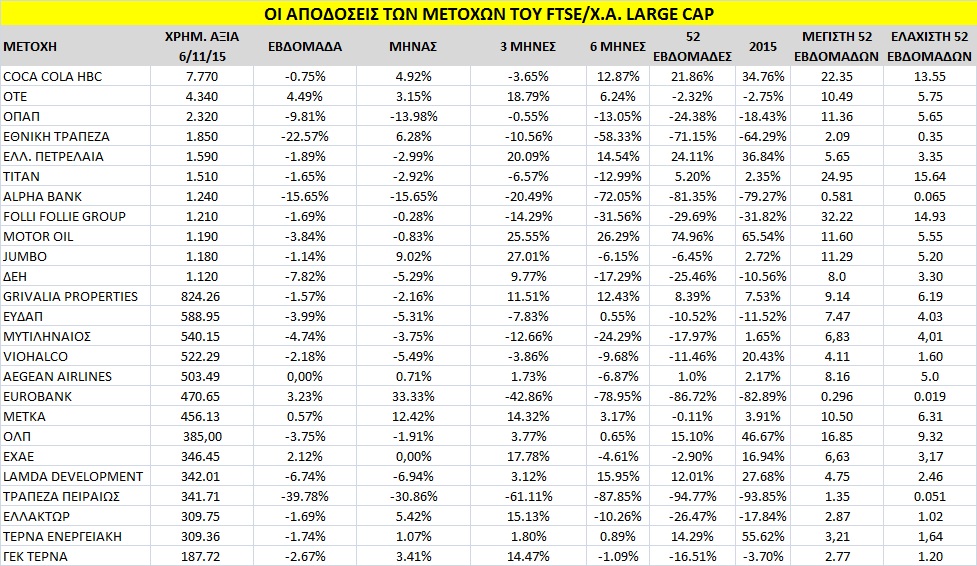

Στο μάτι του κυκλώνα βρίσκονται οι τραπεζικές μετοχές, με τις αποδόσεις τους από τις αρχές του έτους να παραμένουν σε άκρως αρνητικό έδαφος (από -60% έως -90%), αλλά από τις αρχές Οκτωβρίου έχουν ενισχυθεί από 15% έως και 100%. Το σημαντικό στοιχείο είναι ότι, παρά την πτώση στις τελευταίες συνεδριάσεις, οι βασικοί δείκτες εξακολουθούν να σημειώνουν διψήφιες αποδόσεις, με τον δείκτη FTSE/X.A. Large Cap να υπεραποδίδει λόγω των τραπεζικών μετοχών.

Για την οπτική των βραχυπρόθεσμων επενδυτών, η αγορά μπορεί να κρύβει ευκαιρίες, αφού επίκεινται οι αλλαγές στους δείκτες MSCI Greece στις 12/11, με την τελική τους εφαρμογή στη συνεδρίαση της 30ης Νοεμβρίου. Τα hedge funds, βασικοί παίκτες που τοποθετούνται στο Χ.Α. κατά τη διάρκεια των τελευταίων μηνών στην αγορά, εστιάζουν την προσοχή τους στους τίτλους της Motor Oil και της ΔΕΗ, οι οποίοι αποτελούν μάλλον τις επιλαχούσες μετοχές από τις δύο πιθανές τραπεζικές αποχωρήσεις στον δείκτη.

Την ίδια στιγμή, σημαντικές μετοχές της υψηλής και της μεσαίας κεφαλαιοποίησης κινούνται αρκετά υψηλότερα, δείχνοντας ότι για τις υγιείς δυνάμεις της αγοράς, τα επίπεδα του Γ.Δ. δεν είναι αντιπροσωπευτικά των επιμέρους αποδόσεων. Σε κάθε περίπτωση, ωστόσο, οι μεταβολές θα είναι αιφνίδιες και το volatility πολύ υψηλό. Οι εταιρείες που ξεχωρίζουν εμφανίζουν ειδικά χαρακτηριστικά (εξωστρέφεια, αμυντικά χαρακτηριστικά κ.ά.), ενώ διαπραγματεύονται με δείκτες EV/EBITDA αρκετά χαμηλότερους από των ομοειδών ευρωπαϊκών. Στη διάρκεια του έτους, μάλιστα, όποτε οι τιμές αυτών των μετοχών βρέθηκαν να υποχωρούν σημαντικά, οι τοποθετήσεις ήταν σχετικά γρήγορες.

Ειδικά για τις τραπεζικές μετοχές, που έχουν μπροστά τους αυξήσεις μετοχικού κεφαλαίου και reverse split:

- Η Eurobank έχει σημειώσει το υψηλότερο ριμπάουντ από τις αρχές του Οκτωβρίου έχοντας φτάσει να διπλασιάσει την τιμή της πριν υποχωρήσει, αλλά οι αποδόσεις της στο διάστημα τριμήνου και εξαμήνου είναι -43% και -79%. Στο ένα έτος οι αποδόσεις είναι από τις πλέον αρνητικές, στο -83%.

- Για την Εθνική η άνοδος από το χαμηλό των 0,35 ευρώ στις 2/10, που αποτελεί και ιστορικό χαμηλό, έδωσε αποδόσεις 73% στο διάστημα μήνα πριν υποχωρήσει τις τελευταίες συνεδριάσεις, ενώ η απόδοση της είναι -11% στο τρίμηνο και -58% στο εξάμηνο.

- Για την Alpha Bank η απόδοση από το χαμηλό της είναι ακόμα 50%, ωστόσο ο αρχικός ενθουσιασμός μετά stress test έχει μειωθεί αισθητά. Οι πρόσφατες αποδόσεις της είναι -16% την εβδομάδα και -20% στο τρίμηνο.

- Η Τράπεζα Πειραιώς κινείται σε νέα χαμηλότερα χαμηλά από εκείνα του Οκτώβριου, σημειώνοντας τη χαμηλότερη άνοδο ανάμεσα στις τέσσερις συστημικές τράπεζες. Οι αποδόσεις της στο διάστημα εβδομάδας και μήνα είναι -40% και -31% αντίστοιχα.

Ιδιαίτερο ενδιαφέρον έχουν τα στοιχεία για πολλές δεικτοβαρείς μετοχές που είναι διαπραγματεύσιμες στα επίπεδα των τελών 2014 ή και υψηλότερα, όταν ο Γενικός Δείκτης βρισκόταν στις 850-900 μονάδες.

- Για τα Ελληνικά Πετρέλαια και τη Motor Oil, οι αποδόσεις διαμορφώνονται σε 37% και 65% αντίστοιχα από τις αρχές τους έτους. Η τιμή για τα ΕΛΠΕ πλησιάζει τα επίπεδα του Σεπτεμβρίου 2014, ενώ για τη Motor Oil προσεγγίζει τα επίπεδα του Οκτωβρίου 2009. Οι αποδόσεις τον τελευταίο μήνα υστέρησαν σε σχέση με την αγορά αλλά οι δύο εταιρείες ευνοούνται από τα περιθώρια διύλισης, ενώ και οι αποτιμήσεις τους διαμορφώνονται χαμηλότερα από τις ευρωπαϊκές, ειδικά για τη Motor Oil. Οι τίτλοι των Ελληνικών Πετρελαίων και της Motor Oil επίσης εμφανίζουν πλέον διαφορετικά περιθώρια ανόδου με βάση τις τιμές-στόχους (6,4 ευρώ και 12,2 ευρώ αντίστοιχα).

- Η απόδοση της ΤΕΡΝΑ Ενεργειακή τον τελευταίο μήνα οριακά θετική ωστόσο από τις αρχές του έτους εμφανίζει τη δεύτερη υψηλότερη απόδοση με 56% όταν ο δείκτης της υψηλής κεφαλαιοποίησης χάνει περίπου 20%. Η αποτίμηση σε όρους EV/EBITDA είναι ελκυστική με 5,5 φορές φέτος και το 2016, ενώ σε όρους P/E διαμορφώνεται στις 18 φορές φέτος και τις 15,8 φορές το 2016. Η μέση τιμή-στόχος αυξήθηκε στα 4,18 ευρώ από τα 3,75 ευρώ το τελευταίο τρίμηνο.

- Ο ΟΛΠ διαμορφώνεται στα υψηλότερά του επίπεδα από τον Οκτώβριο του 2014, στα 16 ευρώ, με μεγάλες προσδοκίες εξαιτίας της ιδιωτικοποίησής του. Η απόδοση είναι 47% το 2015, αλλά η αποτίμηση δεν είναι ελκυστική.

- Τέλος, η Coca Cola HBC κινείται με +20% τον τελευταίο μήνα, βάζοντας πλάτη για να κινηθεί ο Γενικός Δείκτης και ο δείκτης των blue chips σε υψηλότερα επίπεδα. Οι αποδόσεις της σε όλα τα διαστήματα είναι ιδιαίτερα θετικές και η τιμή προσεγγίζει τα υψηλά των 52 εβδομάδων αν και τα αποτελέσματα εξαμήνου δεν εντυπωσίασαν την αγορά.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία