Οι διεθνείς πιστωτές είναι πιθανό να απαιτήσουν το κόστος της ανακεφαλαιοποίησης των ελληνικών τραπεζών να το αναλάβουν οι ιδιώτες πιστωτές στο μεγαλύτερο δυνατό βαθμό, επισημαίνει η Barclays. Ενώ οι αυξήσεις κεφαλαίου είναι δυνατόν να συμβούν, η Barclays πιστεύει ότι θα υπάρξει επιμερισμός των βαρών μέσω των εργαλείων εξυγίανσης που διατίθενται το πλαίσιο της κοινοτικής οδηγίας BRRD, που ψηφίστηκε πρόσφατα και από το ελληνικό κοινοβούλιο Η διαδικασία αυτή θα έχει μακροπρόθεσμες συνέπειες στις εκδόσεις ομολόγων στις ευρωπαϊκές τράπεζες, υπογραμμίζει.

Αναφορικά με το χρέος των τραπεζών, εκτιμούμε, συνεχίζει η Barclays, ότι σε περίπτωση εκκαθάρισης η αξία των ομολόγων θα είναι κοντά στο μηδέν, με εξαίρεση την περίπτωση της Εθνικής Τράπεζας.

Ως εκ τούτου, η ρήτρα "no creditor worse off" που κατοχυρώνεται στην BRRD είναι απίθανο να προσφέρει μεγάλη προστασία στους κατόχους των ομολόγων και με την εξυγίανση των τραπεζικών ιδρυμάτων, τα senior unsecured θα έχουν αξία κάτω από τις τρέχουσες τιμές της αγοράς.

Ως εκ τούτου, η ρήτρα "no creditor worse off" που κατοχυρώνεται στην BRRD είναι απίθανο να προσφέρει μεγάλη προστασία στους κατόχους των ομολόγων και με την εξυγίανση των τραπεζικών ιδρυμάτων, τα senior unsecured θα έχουν αξία κάτω από τις τρέχουσες τιμές της αγοράς.

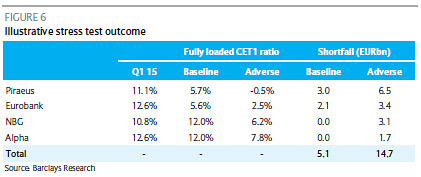

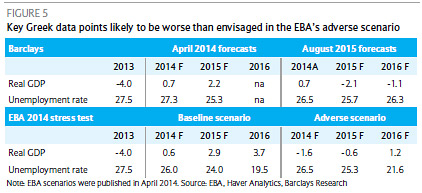

H Barclays ωστόσο υπολογίζει τις κεφαλαιακές ανάγκες των τραπεζών στο βασικό της σενάριο στα 5,1 δισ. ευρώ και στα 14,7 δισ. ευρώ στο δυσμενές. Η ελληνική οικονομία έχει εισέλθει σε βαθιά ύφεση, με τις μακροοικονομικές συνθήκες να είναι σημαντικά χειρότερες από ό,τι στο "αρνητικό" σενάριο του 2014. Περιμένουμε από την ΕΚΤ/SSM τον εντοπισμό των ελλείψεων κεφαλαίου, τονίζει η τράπεζα.

Δεδομένου του μεγέθους του κεφαλαιακού ελλείμματος θα είναι δύσκολο για τις τράπεζες να αυξήσουν επαρκώς τα ίδια τους κεφάλαια από ιδιώτες επενδυτές σε σύντομο χρονικό ορίζοντα, εκτιμά.

Για τους κατόχους senior unsecured ομολόγων, η καλύτερη δυνατή λύση θα είναι οι αυξήσεις κεφαλαίου από τον ιδιωτικό τομέα ή ανακεφαλαιοποίηση βάσει με κρατικά κεφάλαια και εσωτερική δημιουργία "bad bank".

Για τους κατόχους senior unsecured ομολόγων, η καλύτερη δυνατή λύση θα είναι οι αυξήσεις κεφαλαίου από τον ιδιωτικό τομέα ή ανακεφαλαιοποίηση βάσει με κρατικά κεφάλαια και εσωτερική δημιουργία "bad bank".

Λαμβάνοντας υπόψη το ποσό του κεφαλαίου που απαιτείται, η ιδιωτική λύση θα είναι απαιτητική, ενώ οι κρατικές εισφορές κεφαλαίου χωρίς διαρθρωτικές αλλαγές θα ήταν αντίθετες προς τα πολιτικά, οικονομικά και ρυθμιστικά κίνητρα των Ευρωπαίων και της ΕΚΤ, κατά την άποψη της Barclays, χωρίς ωστόσο να αποκλείει αυτό το αποτέλεσμα-λύση τελικά.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία