Kοινή διαπίστωση είναι πως η Ελλάδα δεν αντέχει για πολύ καιρό ακόμα να βιώνει το πρόβλημα της οικονομικής ασφυξίας και πως πρέπει οπωσδήποτε να υπάρξει το συντομότερο δυνατό συμφωνία με την Ευρώπη. Αυτό επισημαίνει ο επιχειρηματικός κόσμος, το ίδιο δηλώνει και το ευρύ κοινό στις δημοσκοπήσεις που διεξάγονται.

Την ίδια ώρα, ωστόσο, το περιεχόμενο της όποιας συμφωνίας συναφθεί θα έχει μεγάλο αντίκτυπο για την επόμενη μέρα. Τα σενάρια είναι πολλά και ο αριθμός των ερωτημάτων ακόμη μεγαλύτερος, σε τέτοιο βαθμό που η όποια συμφωνία να είναι απλώς το τέλος της αρχής σε μια πάρα πολύ δύσκολη συνέχεια.

Σ' αυτό το περιβάλλον οι επενδυτές τηρούν στάση αναμονής, με τους βραχυπρόθεσμους να επηρεάζονται από δηλώσεις πολιτικών και διαρροές αξιωματούχων...

Η δήλωση του υπουργού Οικονομικών, Γ. Βαρουφάκη, ότι «όλα τα θέματα είναι στο τραπέζι» δείχνει τη ρευστότητα της κατάστασης λίγες μόνο ημέρες πριν -όπως ελπίζεται- υπάρξει συμφωνία της χώρας με τους Ευρωπαίους δανειστές της. Και ενώ όλοι συμφωνούν πως η Ελλάδα δεν έχει χρονικά περιθώρια πέρα από τα μέσα του επόμενου μήνα και ο πρωθυπουργός δηλώνει στην Κεντρική Επιτροπή ότι είμαστε κοντά:

1. Ποιο θα είναι το ποσό των δημοσιονομικών μέτρων; 3, 5, 7 ή περισσότερα δισεκατομμύρια ευρώ κατά τη διετία 2015-2016; Προφανώς, οι διαφορές στα νούμερα που ακούγονται είναι τεράστιες και σε κάθε περίπτωση όσο μεγαλύτερα τόσο περισσότερο θα προκαλέσουν πάγωμα στην πραγματική οικονομία.

2. Ποιοι θα πληρώσουν; Γιατί το μόνο που ξέραμε -σύμφωνα με τον κ. Βαρουφάκη- ως «σίγουρο» ήταν το σετ των συντελεστών του ΦΠΑ που ανακοινώθηκε στις 18 Μαΐου για να αποσυρθεί την αμέσως επόμενη ημέρα και τις εξαγγελίες του πρωθυπουργού για ανακατανομή των βαρών

3. Ποιος θα είναι ο πολιτικός αντίκτυπος της συμφωνίας; Θα ψηφιστεί; Και αν ναι, με ποιες απώλειες από τη συγκυβέρνηση; Θα λάβει θετικές ψήφους από την αντιπολίτευση;

4. Μιλάμε για μια συμφωνία όπου όλα τα μέτρα θα τα ψηφίσουμε μαζί (όπως ζητάει η κυβέρνηση) ή θα πρόκειται για μια συμφωνία σε φάσεις, όπου απλώς θα μας δοθεί ένα ποσό έναντι των μέτρων που θα λάβουμε και η αβεβαιότητα θα συνεχιστεί μέχρι το φθινόπωρο;

Κάτω από αυτήν την πολύπλοκη (και σίγουρα όχι δημιουργική) ασάφεια, οι επενδυτές τηρούν στάση αναμονής, επηρεαζόμενοι κατά διαστήματα από δηλώσεις πολιτικών, από δημοσιεύματα και από «διαρροές» διαφόρων κύκλων.

Επιπρόσθετα, όμως, μπορεί ο επιχειρηματικός κόσμος της χώρας να ζητά έστω και μια κακή συμφωνία «εδώ και τώρα» προκειμένου η Ελλάδα να... μην πέσει στα βράχια, ωστόσο ζητούμενο είναι και το περιεχόμενο της συμφωνίας, καθώς υπάρχουν δύο ειδών ανησυχίες:

*Θα πρόκειται για βιώσιμη συμφωνία, που θα ξεκαθαρίσει το τοπίο και από την επόμενη μέρα θα αποκατασταθεί μια κάποια ομαλότητα ή θα πρόκειται για ένα πρόγραμμα που δεν βγαίνει, οπότε θα μπούμε και πάλι σε μια διαδικασία επαναδιαπραγμάτευσης και νέας αβεβαιότητας από το προσεχές φθινόπωρο ή από τις αρχές του 2016;

*Θα πρόκειται για μια συμφωνία που θα φέρει λιτότητα σε επιχειρήσεις και νοικοκυριά, παρατείνοντας κι άλλο την υφεσιακή κατάσταση που επικρατεί εδώ και τόσα χρόνια;

Το πρόβλημα με τις τράπεζες

Πέραν αυτών, ακόμη ένα καυτό πρόβλημα που απασχολεί τους πολιτικούς και οικονομικούς παράγοντες είναι η επόμενη μέρα των τραπεζών, στις οποίες το πρόβλημα των μη εξυπηρετούμενων δανείων έχει επιδεινωθεί. Θεωρείται σχεδόν βέβαιο πως οι τράπεζες θα χρειαστούν πρόσθετα εποπτικά κεφάλαια και αυτά είτε θα πρέπει να αντληθούν από την αγορά (αύξηση μετοχικού κεφαλαίου με συμμετοχή ιδιωτών μετόχων) είτε από κεφάλαια της ευρωζώνης. Επίσης, μεγάλο ζητούμενο παραμένει αυτό της ρευστότητας, με τις επιχειρήσεις (ακόμη και τις ισχυρές) να αγωνιούν για το αν θα μπορούν να πάρουν δάνεια.

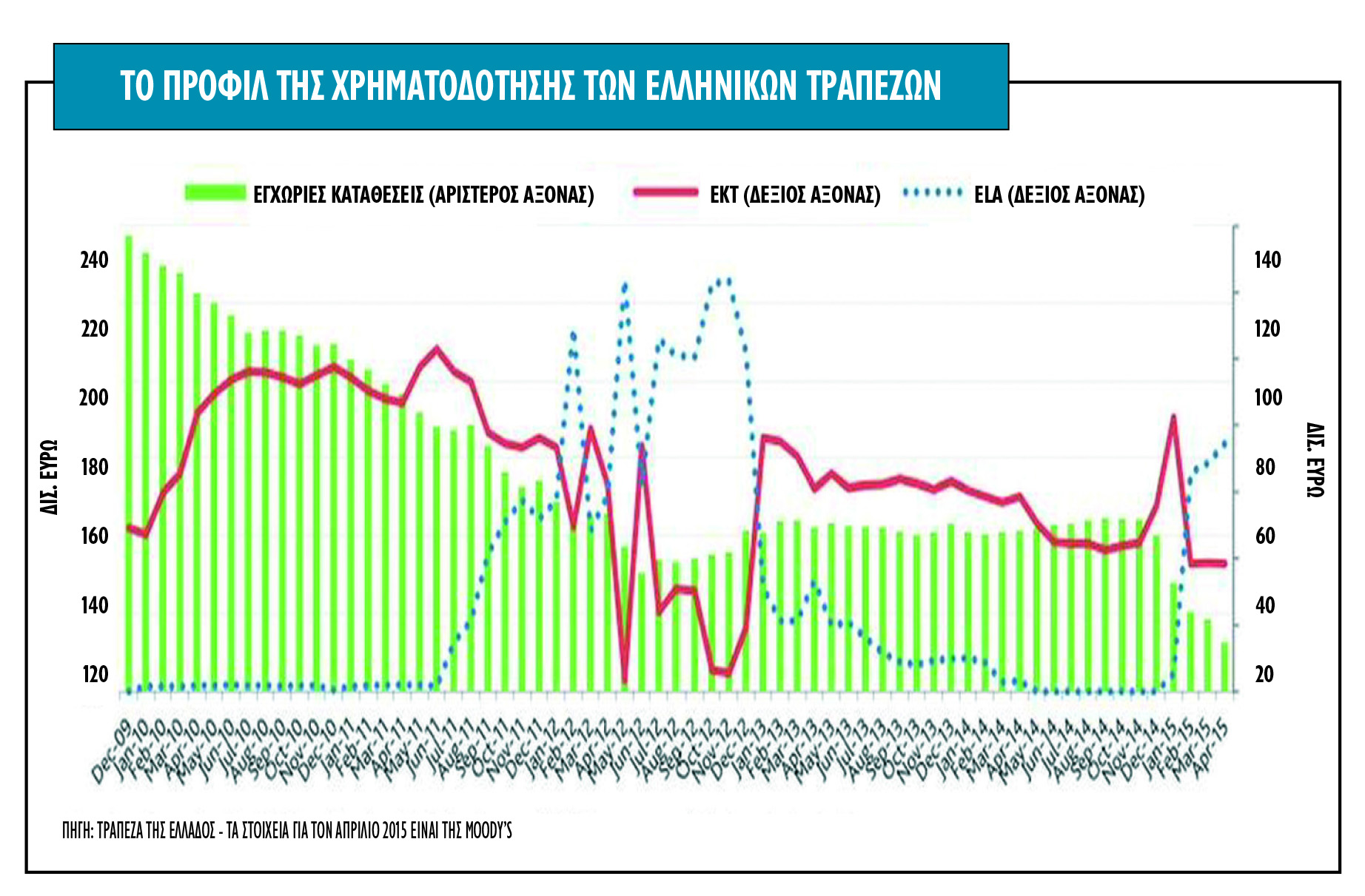

«Ακόμη και αν καταλήξουμε σε μια καλή συμφωνία, μόνο μικρό μέρος των καταθέσεων που πέταξαν κατά τους τελευταίους πέντε μήνες, θα επιστρέψει στα γκισέ των ελληνικών τραπεζών μέσα στο 2015. Άλλωστε, σημαντικό ποσοστό έχει φύγει στο εξωτερικό, ενώ ένα άλλο τοποθετήθηκε σε μακροχρόνιους τίτλους ξένων κρατών και εταιρειών. Επίσης, όπως είδαμε και το 2012 χρειάστηκαν κάπου δύο χρόνια προκειμένου να επιστρέψει το 25% των χρημάτων που είχε φύγει κατά την προηγούμενη διετία», δηλώνει γνωστό τραπεζικό στέλεχος.

Η πορεία των εισηγμένων

Η μέχρι τώρα πορεία των εισηγμένων εταιρειών (και των επιχειρήσεων γενικότερα) έχει αποφύγει σε επίπεδο μέσου όρου τα χειρότερα, εξαιτίας τριών πολύ ευνοϊκών παραγόντων: αύξηση του τουρισμού, διεύρυνση των εξαγωγών λόγω της ευνοϊκής συναλλαγματικής ισοτιμίας του ευρώ και υποχώρηση του κόστους των καυσίμων.

Οι τρεις αυτοί παράγοντες άλλωστε συνέβαλαν σε μεγάλο βαθμό ώστε τα αποτελέσματα των εισηγμένων εταιρειών να εκτιμάται ότι θα είναι μάλλον καλύτερα από τα αντίστοιχα περσινά, παρά χειρότερα. Βέβαια, από τον Απρίλιο και μετά η κατάσταση επιδεινώνεται σταδιακά και, σε περίπτωση που δεν υπάρξει συμφωνία, οι παρενέργειες μπορεί να είναι πολύ μεγάλες. Και σε κάθε περίπτωση, υπάρχουν οικονομικοί κλάδοι που πλέον ζουν τις χειρότερες μέρες της ιστορίας τους (όπως π.χ. αυτοί που σχετίζονται με την οικοδομή), ενώ οι προμηθευτές του Δημοσίου είδαν κατά τους τελευταίους μήνες τις ληξιπρόθεσμες οφειλές του κράτους να αυξάνονται με ταχείς ρυθμούς. Κάτω από αυτές τις συνθήκες, μεταξύ των επιχειρηματιών φαίνεται να υπάρχουν δύο αντιλήψεις για την κατάσταση που θα ακολουθήσει μετά από μια ενδεχόμενη υπογραφή συμφωνίας με τους Ευρωπαίους.

1.Οι αισιόδοξοι πιστεύουν πως η μεγάλη ζημιά στις επιχειρήσεις δεν έχει γίνει ακόμη και πως σε περίπτωση συμφωνίας θα δούμε ένα καλό δεύτερο εξάμηνο που θα οδηγήσει τα κέρδη σε ανώτερα επίπεδα από τα περσινά.

«Το 2015 θα εξελιχθεί όπως πέρσι, με ένα κακό πρώτο εξάμηνο και ένα καλύτερο δεύτερο. Η αποκατάσταση της ομαλότητας θα τονώσει την κατανάλωση και θα φέρει επενδυτικό χρήμα από το εξωτερικό. Αν οι πολιτικοί διαχειριστούν επαρκώς το ζήτημα, τότε οι επιχειρηματίες μπορούν να βρουν λύσεις και να φέρουν την ανάκαμψη», σημειώνει γνωστός βιομήχανος.

2.Οι σκεπτικιστές επισημαίνουν πως οι παρενέργειες των τελευταίων έξι μηνών δεν μπορούν να σβηστούν με ένα σφουγγάρι, αλλά θα μας συνοδεύουν για πολύ καιρό ακόμη. «Η επιστροφή των καταθέσεων θα αργήσει και η ρευστότητα θα παραμείνει προβληματική. Η χαμένη αξιοπιστία της χώρας δεν μπορεί να κερδηθεί σε λίγες ημέρες ή σε λίγους μήνες και έτσι δεν θα μπορέσουμε να προσελκύσουμε άμεσα επενδύσεις. Ο φόβος λοιπόν είναι ότι θα έχουμε μια οικονομία που θα πληγεί από τα φορολογικά μέτρα και που επιπλέον θα συνεχίσει να παλεύει με τα σοβαρά διαρθρωτικά της προβλήματα», αναφέρει στέλεχος μεγάλης εταιρείας.

Η εικόνα του χρηματιστηρίου τώρα

Η αγορά έχει επανακτήσει μέρος από τη δυναμική της και ο Γενικός Δείκτης έχει επανέλθει κοντά στο ψυχολογικό όριο των 850 μονάδων, ενώ η τεχνική του εικόνα είναι ελαφρώς βελτιωμένη.

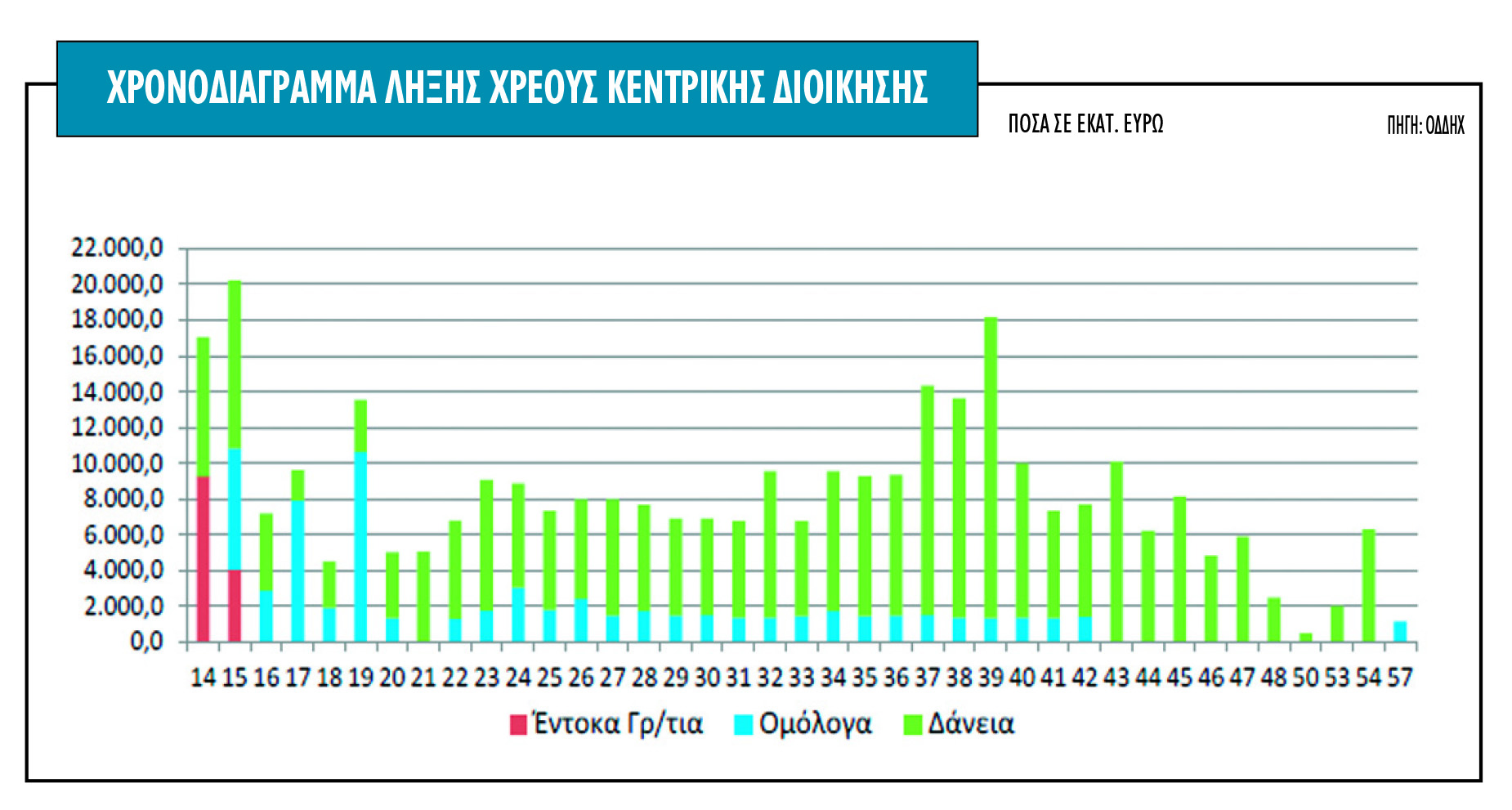

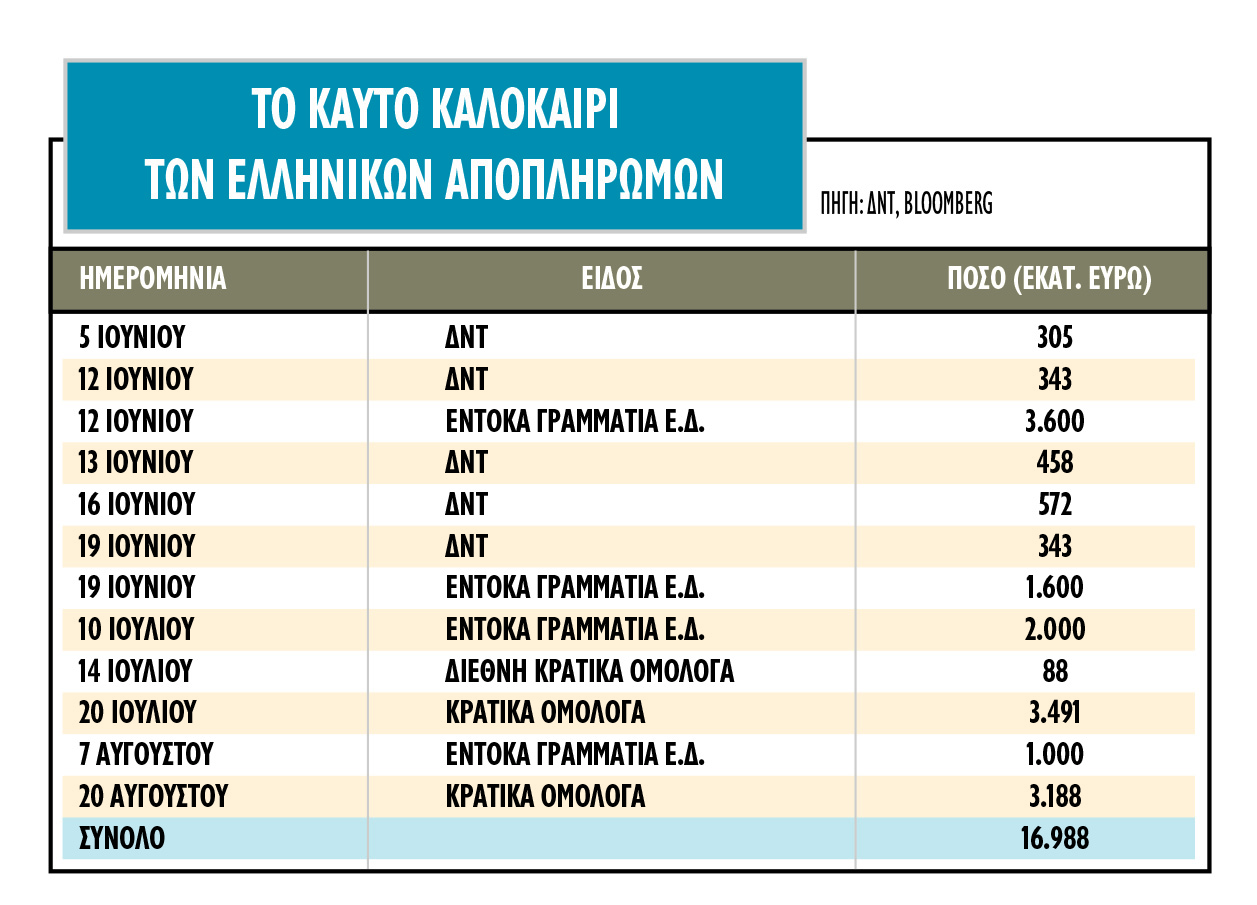

Το καύσιμο που έχει οδηγήσει την αγορά σε αυτά επίπεδα και απαραίτητη προϋπόθεση για να διατηρήσει τα κεκτημένα και να μην κινηθεί χαμηλότερα η εγχώρια αγορά μετοχών, είναι η συμφωνία με τους εταίρους. Μετά τη 12η Μαΐου και την πληρωμή των 762 εκατ. ευρώ στο ΔΝΤ, με ανορθόδοξο τρόπο όπως αποδείχθηκε εκ των υστέρων, η χώρα έχει μπροστά της στο διάστημα 5-19 Ιουνίου τέσσερις πληρωμές ακόμα προς το Ταμείο συνολικής εκροής που ξεπερνά το 1,5 δισ. ευρώ. Οι δηλώσεις των εκπροσώπων της κυβέρνησης δείχνουν ότι αυτά τα χρήματα δεν υπάρχουν και σε αυτήν την αδυναμία ποντάρει και η αγορά για την εξεύρεση λύσης.

Το δεύτερο στοιχείο που ενίσχυσε τη βραχυπρόθεσμη ανοδική κίνηση είναι η εικόνα της αγοράς των ομολόγων. Η άνοδος στις τιμές που πραγματοποιήθηκε στην έκδοση, με σχετική συναλλακτική δραστηριότητα, του ελληνικού 5ετούς, οδήγησε σε μεγάλο βαθμό στην άνοδο των τραπεζικών δεικτοβαρών μετοχών. Το γεγονός βέβαια ότι η αγορά προσπαθεί να ισορροπήσει σε επίπεδα γύρω από τις 800-850 μονάδες δεν σημαίνει ότι όλοι οι συμμετέχοντες σε αυτήν είναι θετικοί για την περαιτέρω πορεία των τιμών των ελληνικών μετοχών ή ότι όλοι οι μετοχικοί τίτλοι βρίσκονται σε παράλληλο βηματισμό.

Πάντως, η Moody's υποβάθμισε το outlook για το ελληνικό τραπεζικό σύστημα από σταθερό σε αρνητικό, κίνηση που αντανακλά τη σημαντική επιδείνωση στη χρηματοδότηση και στη ρευστότητα των τραπεζών από τον Δεκέμβριο του 2014 ενώ η εκροή των καταθέσεων στο πεντάμηνο έχει ξεπεράσει τα 30 δισ. ευρώ ή το 18% των συνολικών καταθέσεων, επισημαίνοντας ότι υπάρχει μεγάλη πιθανότητα επιβολής κεφαλαιακών περιορισμών και παγώματος των καταθέσεων.

Οι ξένοι επενδυτές που αναζητούν τυχόν ευκαιρίες στο ελληνικό χρηματιστήριο, στο θετικό σενάριο της συμφωνίας, θα χρειαστεί να τοποθετηθούν πιο μαζικά στις ελληνικές μετοχές, αλλά αυτό θα γίνει πολύ μεταγενέστερα και όταν φανούν τα πρώτα σημάδια ότι οι συνθήκες επιδείνωσης της οικονομίας αντιστρέφονται. Λογικά, στις αρχές του Σεπτεμβρίου θα πρέπει να γίνει πιο αισθητή η εμφάνιση ξένων επενδυτών, αν και εφόσον η συμφωνία ψηφιστεί και αρχίσει να υλοποιείται από την ελληνική κυβέρνηση.

Συνεπώς το στοιχείο που διαφοροποιεί την κατάσταση, είναι η ύπαρξη μιας πιο επιλεκτικής προσέγγισης των μετοχών από τους αγοραστές. Εντούτοις όταν τίτλοι - σηματωροί της αγοράς διαμορφώνονται σε ελκυστικά - κρίσιμα επίπεδα, οι τοποθετήσεις είναι έκδηλες.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία