Σε νέο χαμηλό δυόμισι ετών υποχώρησε η χρηματιστηριακή αγορά υπό το βάρος των εξελίξεων τόσο στο εσωτερικό όσο και της διαπραγμάτευσης με την Ευρώπη.

Η συναλλακτική αξία μπορεί να μην τρομάζει αφού μόλις που ξεπέρασε τα 107 εκατ. ευρώ, ο όγκος των συναλλαγών όμως θύμισε συνεδριάσεις τύπου "wash - out", δηλαδή «ξέπλυμα» στις τιμές.

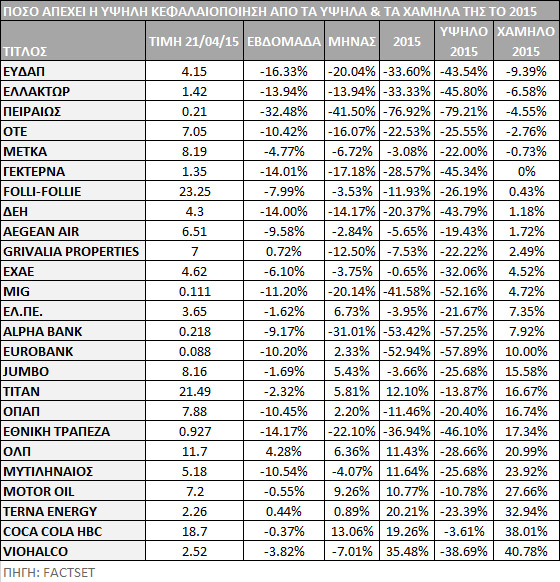

Στο τραπεζικό ταμπλό, το δράμα συνεχίζεται ταυτόχρονα με αμείωτο ενδιαφέρον καθώς οι ελληνικές τράπεζες βουλιάζουν κυριολεκτικά στο Χ.Α. με απώλειες 55% από τις αρχές του έτους. Ειδικά για την Τράπεζα Πειραιώς, η εικόνα εκπέμπει SOS, αφού «χάνει» το ένα επίπεδο μετά το άλλο σημειώνοντας απώλειες 77% από τις αρχές του έτους, εκ των οποίων το 40% τις τελευταίες εβδομάδες. Πλέον είναι διαπραγματεύσιμη σε παρόμοια επίπεδα τιμής με την Alpha Bank αλλά η διαφορά τους σε όρους κεφαλαιοποίησης είναι σε... extreme επίπεδα.

Η Αlpha Βank προσεγγίζει τα 2,7 δισ. ευρώ έναντι 1,3 δισ. για την Πειραιώς. Ταυτόχρονα όμως, η contrarian συμπεριφορά της Alpha Bank στο ταμπλό του Χ.Α. τόσο χθες όσο και προχθές με φανερή διάθεση να μην υποχωρήσει από τα 0,20 ευρώ, προκαλεί πολλαπλές αναγνώσεις στην αγορά μετοχών.

Μερίδα των traders εκλαμβάνει την διαφοροποίηση ως προπομπό για την αλλαγή ρότας βραχυπρόθεσμα ενώ άλλοι διαφωνούν κάθετα με την παραπάνω εκτίμηση.

Μερίδα των traders εκλαμβάνει την διαφοροποίηση ως προπομπό για την αλλαγή ρότας βραχυπρόθεσμα ενώ άλλοι διαφωνούν κάθετα με την παραπάνω εκτίμηση.

Μικρή μερίδα, επισημαίνει ότι η διαφοροποίηση της Αlpha Βank αποτελεί το ποντάρισμα των bulls για θετική άμεση εξέλιξη στις διαπραγματεύσεις. Παράλληλα, ισχυρή διάθεση από την Eurobank να μην υποχωρήσει κάτω από τα 0,08 ευρώ, αν και ενδοσυνεδριακά πιέστηκε έως το -9%.

Από τη χθεσινή συνεδρίαση, πλέον και ο τίτλος της ΕΤΕ έπαψε να είναι στο «απυρόβλητο» σημειώνοντας πτώση έως και 9,4%, μια ανάσα πάνω από την ισχυρή στήριξη των 0,89 ευρώ.

Σημειώνεται ότι η πορεία της ΕΤΕ σε όλη τη διάρκεια του 2015 ήταν πολύ διαφορετική από τις άλλες τρεις συστημικές τράπεζες.

Στη μη τραπεζική χρηματιστηριακή πλευρά, η πράξη νομοθετικού περιεχομένου της κυβέρνησης για την κατάθεση των διαθεσίμων της Τοπικής Αυτοδιοίκησης στην Τράπεζα της Ελλάδος έδωσε την απαραίτητη ενέργεια στους πωλητές.

Οι τίτλοι των ΔΕΗ, Ελλάκτωρ, ΕΥΔΑΠ, Aegean Airlines και Folli-Follie Group ξεπέρασαν ή προσέγγισαν ενδοσυνεδριακά απώλειες της τάξεως του 10%. Νέα χαμηλά έτους σημείωσαν και οι τίτλοι του ΟΤΕ, της Μέτκα, της ΓΕΚ – Τέρνα, με την τελευταία να επιστρέφει δυναμικά από το χαμηλό της.

Συνολικά, ωστόσο, αυτό που προκαλεί «τριγμούς» στις σκέψεις αλλά και στις δράσεις ακόμα και των πιο αισιόδοξων είναι ότι τα ελληνικά assets βρίσκονται σε παράλληλο σύμπαν αποδόσεων σε σχέση με την υπόλοιπη Ευρώπη. Το γεγονός αυτό στέλνει πολλαπλά μηνύματα και σε πολλά διαφορετικά επίπεδα. Υπάρχει η πιθανότητα, ακόμα και με άμεση εξεύρεση λύσης στο ελληνικό ζήτημα, κάποιοι ξένοι θεσμικοί αλλά κυρίως τα hedge funds να αποχωρήσουν από την αγορά με κάθε κόστος.

Τα μηνύματα στα ομόλογα

Αυτό το συμπέρασμα ενισχύεται από την αγορά των ομολόγων. Οι αποδόσεις των ελληνικών χρεογράφων ξεπερνούν όλα τα προηγούμενα επίπεδα ρεκόρ, την ώρα που οι ευρωπαϊκές κυβερνήσεις, εκμεταλλευόμενες τη διάθεση των αγορών αλλά και την ποσοτική χαλάρωση της Ευρωπαϊκής Κεντρικής Τράπεζας, δανείζονται κεφάλαια ή ρολάρουν δανειακές υποχρεώσεις και ομόλογα με μηδενικά σχεδόν επιτόκια έως και την πενταετία.

Από τη μία πλευρά, οι αγορές των ομολόγων πια φαίνεται να προεξοφλούν πιστωτικό γεγονός στην Ελλάδα, αφού οι αποδόσεις του 3ετούς ομολόγου έφτασαν στο λίγο πριν το κατώφλι του 30% και τα credit default swaps πλέον αποτιμούν την πιθανότητα για χρεοκοπία εντός της πενταετίας στο 85%. Από την άλλη όμως, δεν φαίνεται να εκτιμούν ότι μια τέτοια απευκταία εξέλιξη θα ουσιώδη έχει επίδραση στις υπόλοιπες χώρες του ευρωπαϊκού Νότου ή στις πιο αδύναμες χώρες της Ευρωπαϊκής Ένωσης.

Σε οικονομίες όπως η Βουλγαρία, η Κροατία, η Τσεχία, η Λευκορωσία, η Λιθουανία, η Σλοβακία και Σλοβενία, οι αποδόσεις των βραχυπρόθεσμων ομολόγων έως και την 3ετία δεν ξεπερνούν σε καμία περίπτωση το 1% ενώ αν συνεχιστεί η πτώση των αποδόσεων με αυτό το ρυθμό, σύντομα θα έχουμε και αρνητικά yields.

Ειδικά η σύγκριση με τον ευρωπαϊκό νότο προκαλεί τρόμο για τη χώρα αλλά και πολλά ερωτηματικά για τις κυβερνητικές επιλογές από τις 25 Ιανουαρίου. Το ισπανικό 5ετές δεν ξεπερνά το 0,7% και το πορτογαλικό το 1%, με την Ιρλανδία να έχει ξεπεράσει προ πολλού την κρίση εμπιστοσύνης των αγορών και να δανείζεται με 0,2% στην 5ετία.

Ίσως το πιο παράδοξο είναι το γεγονός ότι αυτές οι αποδόσεις επιτυγχάνονται σε μια τόσο κρίσιμη χρονική στιγμή για το μέλλον της Ευρώπης και παρότι το συνολικό χρέος των χωρών που αποτελούν τα PIIGS έχει αυξηθεί κατά 1 τρισ. ευρώ από την έναρξης της κρίσης και πλέον ανέρχεται σε 3,9 τρισ. ευρώ σύμφωνα με τα επίσημα στοιχεία της Eurostat.

Δυστυχώς, η σύγκριση με την Κύπρο αποκαλύπτει περίτρανα την ελληνική «γύμνια», αφού η χώρα που υποχρεώθηκε σε ελέγχους κεφαλαίου και σε κατάρρευση του τραπεζικού τομέα, πυλώνα της οικονομίας της χώρας, εμφανίζει πλέον απόδοση στο 10ετές της κάτω από 4%, ενώ το ιστορικό χαμηλό της απόδοσης της σημειώθηκε τον Οκτώβριο του 2010 στο 3,81%...

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία