H ολοκλήρωση του πρώτου τριμήνου του έτους βρίσκει τις ευρωπαϊκές μετοχές της νότιας Ευρώπης και του πυρήνα της στις πρώτες θέσεις των αποδόσεων παγκοσμίως και την εγχώρια αγορά μετοχών σε μία από τις τελευταίες θέσεις, αντίστοιχα.

Καθώς οι περισσότερες ενδείξεις παραμένουν ευνοϊκές, η πλειονότητα των διαχειριστών συνεχίζει να συνιστά έκθεση στις μετοχές, με ιδιαίτερη έμφαση σε αξίες της ευρωζώνης και της Ιαπωνίας, σε σύγκριση με τα κρατικά ομόλογα αλλά και τους αμερικανικούς τίτλους.

Το επόμενο τρίμηνο όμως αναμένεται αύξηση της αβεβαιότητας και των διακυμάνσεων και απαιτείται μεγαλύτερη εγρήγορση, λόγω τόσο της εποχικότητας όσο και της οριακής επιδείνωσης σε μερικούς πρόδρομους δείκτες.

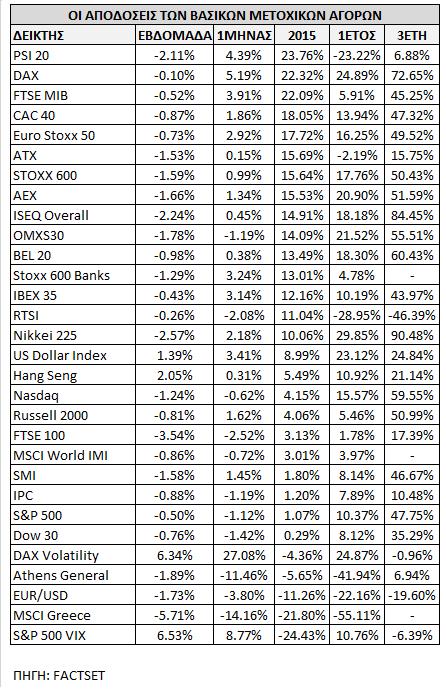

Ενδεικτικό της ηρεμίας που έχει επικρατήσει στις μετοχικές αγορές στο πρώτο τρίμηνο είναι το ότι οι δείκτες μεταβλητότητας του S&P 500 και του DAX κινούνται με έντονο αρνητικό πρόσημο, αλλά τον τελευταίο μήνα αρχίζουν να ανακτούν τις δυνάμεις τους και εμφανίζουν άνοδο.

Ενδεικτικό της ηρεμίας που έχει επικρατήσει στις μετοχικές αγορές στο πρώτο τρίμηνο είναι το ότι οι δείκτες μεταβλητότητας του S&P 500 και του DAX κινούνται με έντονο αρνητικό πρόσημο, αλλά τον τελευταίο μήνα αρχίζουν να ανακτούν τις δυνάμεις τους και εμφανίζουν άνοδο.

Ορισμένοι αναλυτές φοβούνται ιδιαίτερα το δεύτερο τρίμηνο του 2015, πρωτίστως για την αμερικανική αγορά μετοχών και δευτερευόντως για την ευρωπαϊκή, έπειτα από επτά συναπτά ανοδικά τρίμηνα χωρίς ουσιαστική διόρθωση στο δείκτη βαρόμετρο S&P 500. Το στοιχείο που επισημαίνεται με νόημα είναι ότι το τελευταίο τρίμηνο ουσιαστικής διόρθωσης στον S&P 500 ήταν το δεύτερο τρίμηνο του 2013 με πτώση της τάξεως του 13%.

Βάσει των παραπάνω δεδομένων, το βραχυπρόθεσμο μέλλον των μετοχών θα επηρεαστεί από τις εξής πέντε μεταβλητές:

1. Το ράλι στις τιμές των αμερικάνικων μετοχών φαίνεται να έχει εισέλθει σε φάση ωρίμανσης, αφού απουσιάζει μια ουσιώδης διόρθωση τα τελευταία τρίμηνα. Παράλληλα, αυξάνεται η επιλεκτικότητα των επενδυτών και ταυτόχρονα παρατηρούνται αρνητικές αποκλίσεις σε τεχνικούς δείκτες.

2. Η παγκόσμια οικονομία θα αρχίσει νομοτελειακά να χωνεύει τις χαμηλότερες τιμές του κλάδου της ενέργειας, με τη μειωμένη τιμή του αργού να μπορεί να αποτελεί περισσότερο παράγοντα αποσταθεροποίησης και λιγότερο θετική εξέλιξη.

2. Η παγκόσμια οικονομία θα αρχίσει νομοτελειακά να χωνεύει τις χαμηλότερες τιμές του κλάδου της ενέργειας, με τη μειωμένη τιμή του αργού να μπορεί να αποτελεί περισσότερο παράγοντα αποσταθεροποίησης και λιγότερο θετική εξέλιξη.

3. Οι γεωπολιτικές ανησυχίες έχουν επανέλθει και μάλιστα αυξάνονται αρχικά με την Ουκρανία και πιο πρόσφατα με το ξέσπασμα των εχθροπραξιών στην Υεμένη.

4. Στις ΗΠΑ, η βαθμιαία απόσυρση του προγράμματος της ποσοτικής χαλάρωσης που παρείχε άφθονη ρευστότητα θα έχει τη σημασία της, όπως και οι δηλώσεις της προέδρου της Fed κ. Yellen για τις επικείμενες κινήσεις της.

5. Τέλος, το εκλογικό αποτέλεσμα στις βρετανικές εκλογές της 7ης Μαΐου είναι εξαιρετικά αβέβαιο και μπορεί να επιταχύνει την πιθανότητα δημοψηφίσματος για το Brexit.

Οι αποδόσεις των αγορών

Στο πρώτο τρίμηνο του 2015, η Ευρώπη αναλαμβάνει τα σκήπτρα των αποδόσεων στις μετοχές, αφού ο δείκτης S&P 500 εμφανίζει οριακά θετική απόδοση έναντι +16% για τον ευρωπαϊκό Stoxx 600. Ταυτόχρονα, ο παγκόσμιος μετοχικός δείκτης FTSE All-World σημειώνει άνοδο 5%.

Στο πρώτο τρίμηνο του 2015, η Ευρώπη αναλαμβάνει τα σκήπτρα των αποδόσεων στις μετοχές, αφού ο δείκτης S&P 500 εμφανίζει οριακά θετική απόδοση έναντι +16% για τον ευρωπαϊκό Stoxx 600. Ταυτόχρονα, ο παγκόσμιος μετοχικός δείκτης FTSE All-World σημειώνει άνοδο 5%.

Η Ευρώπη είναι σε διαφορετικό μήκος κύματος και οι δείκτες αναφοράς σε Πορτογαλία, Γερμανία, Γαλλία, Ολλανδία, Αυστρία και Ιταλία παρουσιάζουν εντυπωσιακά κέρδη της τάξεως του 15%-20%. Σε όλο αυτό το χρονικό διάστημα, οι ελληνικές μετοχές σημειώνουν ισχυρές απώλειες αφού ο δείκτης MSCI Greece διαμορφώνεται 22% χαμηλότερα και ο Γενικός Δείκτης -6%.

Η μετοχική αγορά της Πορτογαλίας με κέρδη 24% εμφανίζεται στην πρώτη θέση ξεπερνώντας και το γερμανικό δείκτη DAX που ολοκλήρωσε το τρίμηνο με +22%. Ο δείκτης στην Ιταλία FTSE-Mibtel επίσης σημειώνει άνοδο 22%, ενώ η πρώτη πεντάδα ολοκληρώνεται με το γαλλικό CAC-40 και τον αυστριακό ATX με +18% και +16%.

Αναφορικά με τις άλλες κατηγορίες επενδύσεων, μεγάλος κερδισμένος είναι ο δείκτης του δολαρίου DXY με +8,5% στο πρώτο τρίμηνο του έτους και σωρευτική απόδοση τα τρία τελευταία τρίμηνα 21%.

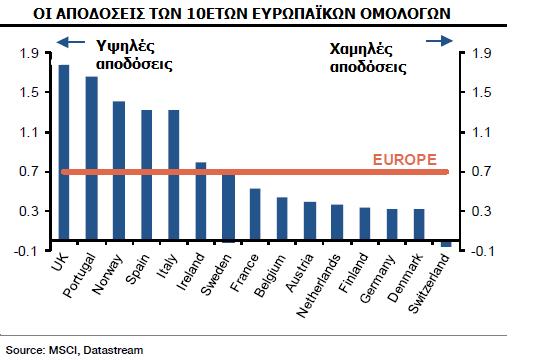

Η απόδοση του γερμανικού 10ετούς ομολόγου στο πρώτο τρίμηνο του έτους είναι ήδη 3% και στα τρία τελευταία τρίμηνα προσεγγίζει το 5,2%.

Στον αντίποδα, παρά την οριακή πτώση του στο πρώτο τρίμηνο του πετρελαίου brent κατά 2%, τα τρία τελευταία τρίμηνα οι απώλειες προσεγγίζουν το 57%.

Οι αποτιμήσεις και τα τεχνικά επίπεδα με σημασία για το β΄ τρίμηνο

Οι μετοχές διατηρούν την ανοδική τους τάση και τη θετική τεχνική εικόνα, υποστηριζόμενες από θετικές εκπλήξεις κερδοφορίας, λογικές αποτιμήσεις και χαμηλά επιτόκια.

Οι μετοχές διατηρούν την ανοδική τους τάση και τη θετική τεχνική εικόνα, υποστηριζόμενες από θετικές εκπλήξεις κερδοφορίας, λογικές αποτιμήσεις και χαμηλά επιτόκια.

Ωστόσο, χρειάζεται αυξημένη εγρήγορση, αφού το εμφανές window dressing που έλαβε χώρα στα τέλη Μαρτίου μπορεί να επιταχύνει τη διάθεση για διόρθωση στις τιμές των δεικτών, χωρίς ωστόσο να παραβιάζονται τεχνικά σημεία που να αλλάζουν τη θετική μεσοπρόθεσμη τάση τους.

Τα τεχνικά επίπεδα με σημασία για τον αμερικανικό δείκτη S&P 500 βασικό στην περίπτωση του profit taking είναι οι 1.940/1.700 μονάδες και στο αντίποδα οι αντιστάσεις τοποθετούνται στις 2.165-2.230 μονάδες. Για τον ευρωπαϊκό Stoxx 600, οι τιμές στήριξης είναι οι 370 και oι 330 μονάδες και οι αντιστάσεις τοποθετούνται στις 405 και στις 430 μονάδες.

Για το γερμανικό DAX, που αποτελεί το βαρόμετρο, η υπεραγορασμένη εικόνα του και οι αποκλίσεις που εμφανίζουν οι τεχνικοί δείκτες αυξάνουν την πιθανότητα της διόρθωσης στο δεύτερο τρίμηνο προς τις 11.800 και τις 11.300 μονάδες. Οι 12.300 είναι το πρώτο εμπόδιο πριν από τις 12.600-12.800 μονάδες.

Σε θεμελιώδες επίπεδο, οι μετοχές παγκοσμίως έπαψαν να είναι φθηνές και κινούνται στα υψηλότερα όρια των τελευταίων ετών, ωστόσο συγκριτικά με τα ομόλογα παραμένουν χαμηλότερα.

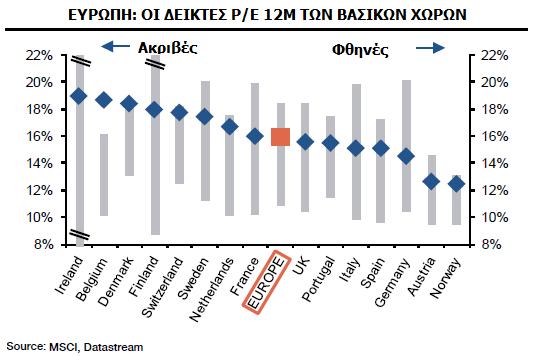

Ο παγκόσμιος δείκτης μετοχών MSCI ΑC World Index διαπραγματεύεται με δείκτη τιμής προς κέρδη (P/E ratio) στις 16,8 φορές τα κέρδη των 12 επόμενων μηνών σε σύγκριση με τον μέσο όρο της τελευταίας 15ετίας στις 15,5 φορές.

Ο αμερικανικός MSCI USA διαπραγματεύεται με P/E στις 17,6 φορές τα κέρδη των 12 επόμενων μηνών σε σύγκριση με τον μέσο όρο της τελευταίας πενταετίας που είναι 16,5 φορές.

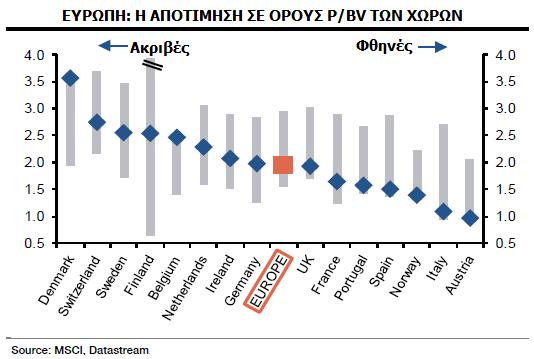

Τέλος, στην Ευρώπη, οι χώρες που διαπραγματεύονται χαμηλότερα από τον ευρωπαϊκό μέσο είναι η Αυστρία, η Ισπανία, η Ιταλία, η Πορτογαλία από την περιφέρεια και η Γερμανία και το Η.Β. από τον πυρήνα. Σε όρους P/BV, οι πιο ελκυστικές αγορές παραμένουν στην περιφέρεια.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS

Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών

Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς

Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς