Το 2015 θα είναι μια εξαιρετικά ευμετάβλητη χρονιά, με τον κίνδυνο μιας μικρής σε διάρκεια αλλά έντονης πτώσης στις αρχές του έτους. Η συνέχεια όμως θα είναι ανοδική για τις μετοχές παγκοσμίως και στο δεύτερο εξάμηνο περιμένουμε η Ευρώπη, η Ασία και οι αναδυόμενες αγορές να ξεπεράσουν τις αποδόσεις των ΗΠΑ, συμπεραίνει η τεχνική ομάδα των Michael Riesner και Marc Müller, τεχνικών αναλυτών της UBS.

Πιο αναλυτικά οι βασικές προβλέψεις της UBS στο Technical Outlook για το 2015 είναι:

• Γιατί είμαστε τόσο απαισιόδοξοι στο πρώτο εξάμηνο; Από το καλοκαίρι του 2014, έχουμε συνεχώς αυξανόμενες αποπληθωριστικές πιέσεις στις χρηματοπιστωτικές αγορές.

• Γιατί είμαστε τόσο απαισιόδοξοι στο πρώτο εξάμηνο; Από το καλοκαίρι του 2014, έχουμε συνεχώς αυξανόμενες αποπληθωριστικές πιέσεις στις χρηματοπιστωτικές αγορές.

Μια πιθανή διόρθωση στο πρώτο εξάμηνο θα πρέπει να έχει αποπληθωριστικό στυλ και αναμένουμε μια επιλεκτική υστέρηση σε κάποια τμήματα της αγοράς, όπως στα ομόλογα υψηλής απόδοσης, στις αναδυόμενες αγορές και στις μετοχές της μικρής και της μεσαίας κεφαλαιοποίησης.

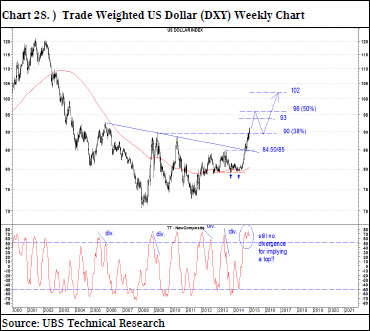

Σε έναν αποπληθωριστικό κύκλο, αναμένουμε το δολάριο να ανεβαίνει, γεγονός προσωρινά αρνητικό για τις πολύ μεγάλες εταιρείες των ΗΠΑ, που αναμένεται να προκαλέσει πίεση και στον δείκτη S&P 500.

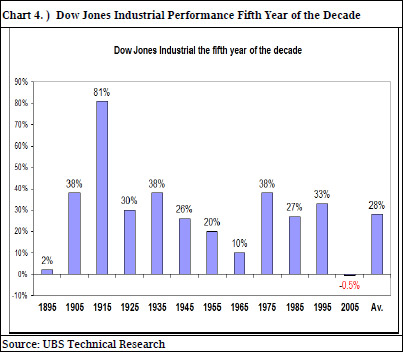

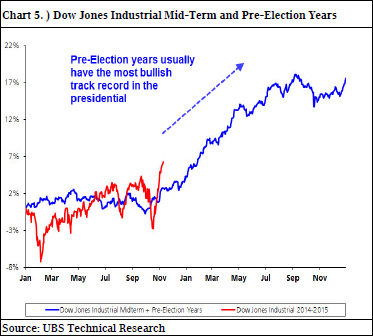

• Γιατί είμαστε τόσο αισιόδοξοι για το δεύτερο εξάμηνο; Το 2015 είναι το έτος πριν από τις προεδρικές εκλογές στις ΗΠΑ. Αυτά τα έτη είθισται να εμφανίζουν τις καλύτερες μετοχικές επιδόσεις στα χρόνια του τετραετούς κύκλου, ενώ και το πέμπτο έτος της εκάστοτε δεκαετίας είναι το ισχυρότερο, το οποίο δίνει στο 2015 πολλές πιθανότητες για άνοδο στις μετοχές.

Παρόλο που βλέπουμε τον κίνδυνο μιας απότομης διόρθωσης στο πρώτο εξάμηνο, περιμένουμε το 2015 να είναι μια άλλη ανοδική χρονιά για τις μετοχές.

Παρόλο που βλέπουμε τον κίνδυνο μιας απότομης διόρθωσης στο πρώτο εξάμηνο, περιμένουμε το 2015 να είναι μια άλλη ανοδική χρονιά για τις μετοχές.

• Από την πλευρά της τακτικής, περιμένουμε από τoν S&P 500 να προχωρήσει σε κορυφή τον Ιανουάριο και να ακολουθήσει διόρθωση 14% - 20% στο τέλος του πρώτου τριμήνου ή στις αρχές του δεύτερου, το οποίο αναμένουμε να είναι η βάση ενός πέμπτου μεγάλου ανοδικού κύματος το 2016 .

• Βλέπουμε τους κλάδους τεχνολογίας, βιοτεχνολογίας και μεταφορών τους πιο ευάλωτους σε ένα απότομο ξεπούλημα στο Q1.

Ωστόσο, ως ένα από τα κεντρικά θέματα της στρατηγικής μας για το 2015, περιμένουμε από το δεύτερο τρίμηνο και έπειτα οι κυκλικές μετοχές να ξεπερνούν σε αποδόσεις τις αμυντικές και τις μετοχές υψηλών μερισμάτων, που κυριάρχησαν το 2014.

Στο δεύτερο τρίμηνο αγοράζουμε κλάδους ενέργειας, εμπορευμάτων και χρηματοοικονομικές και θα επιστρέψουμε στην τεχνολογία. Ο κλάδος του λιανικού εμπορίου θα πρέπει να παραμείνει κλάδος με υπεραπόδοση και το 2015.

• Το καλοκαίρι του 2014 αναμέναμε ένα σημαντικό χαμηλό στο δολάριο, το οποίο θα συνεχίσει να είναι η βάση για την ανοδική αγορά του δολαρίου.

• Το καλοκαίρι του 2014 αναμέναμε ένα σημαντικό χαμηλό στο δολάριο, το οποίο θα συνεχίσει να είναι η βάση για την ανοδική αγορά του δολαρίου.

Ωστόσο, η ανοδική αγορά δεν θα είναι μονόδρομος, αφού μετά από μια πιθανή κορυφή στο δεύτερο τρίμηνο, βλέπουμε το δολάριο να ξεκινάει διόρθωση πολλών μηνών αργότερα στο 2015, πριν από την επανέναρξη της ανοδικής του τάσης.

• Από αυτή τη σκοπιά, η ανοδική αγορά του δολαρίου (και η πτωτική κίνηση του ευρώ) είναι θετική (bullish) για την Ευρώπη. Από το δεύτερο τρίμηνο και έπειτα, αναμένουμε η Ευρώπη να ξεκινήσει να ξεπερνά την αγορά των ΗΠΑ σε αποδόσεις, με το δείκτη Stoxx 600 να κινείται ανοδικά προς το ιστορικό υψηλό του στις 400 μονάδες, επίπεδα του 2000 και του 2007.

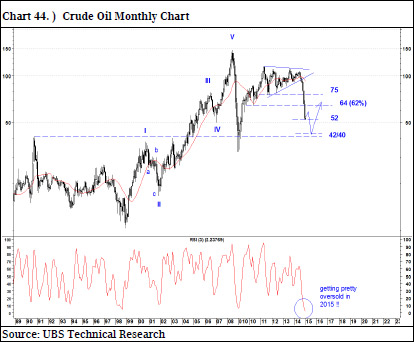

• Από το 2ο τρίμηνο του 2011, τα εμπορεύματα είναι διαπραγματεύσιμα σε μακροχρόνια (secular) πτωτική αγορά. Η τακτική διόρθωση στο 2ο εξάμηνο του δολαρίου πρέπει να είναι προσωρινά θετική για τα εμπορεύματα και τις αναδυόμενες αγορές.

Μετά την υστέρηση του 1ου τριμήνου, εκτιμάμε μια μεγάλη επιστροφή - ράλι του πετρελαίου και των αναδυόμενων αγορών έως τα τέλη του 2015. Η Κίνα εισήλθε σε μακροπρόθεσμη ανοδική τροχιά το 2014, ενώ η Ιαπωνία έχει ξεκινήσει μια νέα μεγάλη μακροπρόθεσμη ανοδική πορεία από το καλοκαίρι του 2012. Μετά την πτώση, στο 2ο τρίμηνο περιμένουμε η Κίνα και η Ιαπωνία να συνεχίσουν την ανοδική τους πορεία και ο ιαπωνικός Nikkei 225 να ξεπερνά τις επιδόσεις των μετοχών στις ΗΠΑ.

Μετά την υστέρηση του 1ου τριμήνου, εκτιμάμε μια μεγάλη επιστροφή - ράλι του πετρελαίου και των αναδυόμενων αγορών έως τα τέλη του 2015. Η Κίνα εισήλθε σε μακροπρόθεσμη ανοδική τροχιά το 2014, ενώ η Ιαπωνία έχει ξεκινήσει μια νέα μεγάλη μακροπρόθεσμη ανοδική πορεία από το καλοκαίρι του 2012. Μετά την πτώση, στο 2ο τρίμηνο περιμένουμε η Κίνα και η Ιαπωνία να συνεχίσουν την ανοδική τους πορεία και ο ιαπωνικός Nikkei 225 να ξεπερνά τις επιδόσεις των μετοχών στις ΗΠΑ.

• Ο χρυσός βρέθηκε σε σημαντικό χαμηλό σημείο το Νοέμβριο του 2014 και αναμένουμε να επωφεληθεί από το risk-off του πρώτου τριμήνου.

Έτσι, στο 1ο εξάμηνο είμαστε αισιόδοξοι για το χρυσό και τα μεταλλεία χρυσού, bear market rally, και αναμένουμε νέα αδυναμία στις τιμές του στο δεύτερο εξάμηνο εξαιτίας: α) της αύξησης των επιτοκίων και β) της ανοδικής πορείας της τιμής του δολαρίου αργότερα στο 2015 και στο 2016.

• Τέλος, στο 2014 ήμασταν παρατηρητές της θετικής έκπληξης στην αγορά των κρατικών ομολόγων και οι συνθήκες απομείωσης του ρίσκου στο 1ο τρίμηνο του 2015 θα πρέπει να οδηγήσουν σε τελική εκτόξευση τις τιμές των αμερικανικών και των ευρωπαϊκών ομολόγων.

• Τέλος, στο 2014 ήμασταν παρατηρητές της θετικής έκπληξης στην αγορά των κρατικών ομολόγων και οι συνθήκες απομείωσης του ρίσκου στο 1ο τρίμηνο του 2015 θα πρέπει να οδηγήσουν σε τελική εκτόξευση τις τιμές των αμερικανικών και των ευρωπαϊκών ομολόγων.

Στη συνέχεια όμως αναμένουμε έντονα αυξανόμενες αποδόσεις στα ομόλογα τα τέλη του 2015, ως βασικό στοιχείο της ανάλυσής μας για την αναμενόμενη στροφή από τους αμυντικούς στους πιο κυκλικούς τομείς στις μετοχικές αγορές.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα