Στο πρώτο δεκαήμερο του Σεπτεμβρίου η αγορά μετοχών βρισκόταν στις 1.200 μονάδες καταγράφοντας άνοδο 3% για το έτος, έχοντας ήδη προσπεράσει με επιτυχία τον κάβο του Αυγούστου και τα τότε χαμηλά επίπεδα έτους στις 1.040 μονάδες.

Οι τιμές των μετοχών προεξοφλούσαν την αναβάθμιση της πιστοληπτικής ικανότητας της Ελλάδας από τη Standard & Poor's και τη θετική μεταβολή του ΑΕΠ στο β΄ τρίμηνο τους έτους, αν και υπήρχαν στο προσκήνιο ανησυχίες τόσο από τα επερχόμενα ευρωπαϊκά stress test των τραπεζών όσο και την πολεμική σύρραξη στην Ουκρανία.

H συνέχεια όμως για την αγορά, με «αρωγό» τις αστοχίες της Κυβέρνησης για την ταχεία έξοδο της χώρας από το μνημόνιο αλλά και η άρνηση της τρόικας να επιστρέψει στις διαπραγματεύσεις, προκάλεσε reality check στην εγχώρια πολιτική και οικονομική σκηνή. Στο βάθος, βέβαια, το πραγματικό κρίσιμο στοιχείο ήταν η εγχώρια πολιτική κατάσταση, οι επικείμενες εκλογές με φόντο τον Πρόεδρο της Δημοκρατίας και οι αναταράξεις που θα προκαλούσαν.

Η ραγδαία επιδείνωση στις αποδόσεις των 10ετών ελληνικών ομολόγων, οι οποίες εκτινάχθηκαν στα υψηλότερα επίπεδα των τελευταίων μηνών, απέδειξαν ότι οι κινήσεις για πρόωρη έξοδο της χώρας από το πρόγραμμα του ΔΝΤ ήταν λάθος, ενώ οι σαφείς αναφορές των Ευρωπαίων ότι το ελληνικό χρέος είναι βιώσιμο και διαχειρίσιμο έβγαλαν από το τραπέζι των συζητήσεων τον πιο ισχυρό καταλύτη για την άνοδο στις τιμές των ελληνικών περιουσιακών στοιχείων.

Τα... «blue chips»

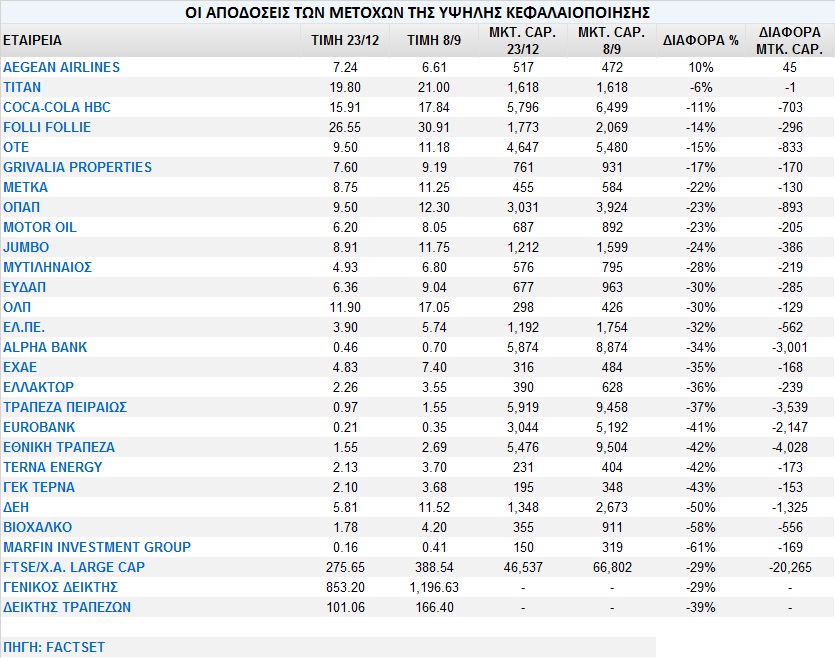

Οι αποδόσεις στην αγορά μετοχών από τις 8 Σεπτεμβρίου, είναι απογοητευτικές, ενώ στα blue chips η αθροιστική κεφαλαιοποίηση των 25 μετοχών που συνθέτουν το δείκτη υποχώρησε από τα 66,8 δισ. ευρώ στα 46,5 δισ. ευρώ, ήτοι απώλειες 20,3 δισ. ευρώ.

Από τις μετοχές του δείκτη Large Cap, την καλύτερη συμπεριφορά εμφανίζουν:

• Η Aegean Airlines στο χρονικό διάστημα όπου η πτώση της αγοράς διαμορφώθηκε στο 30% και των τραπεζικών τίτλων στο 40%, ο τίτλος της σημειώνει άνοδο 10% και αποτελεί τη μοναδική μετοχή με θετικό πρόσημο στο τέταρτο τρίμηνο από την υψηλή κεφαλαιοποίηση.

• Η Τιτάν, με συνολική αξία από 1,6 δισ. ευρώ, εμφανίζει απόδοση -6% μόλις, ενώ σε πολλές συνεδριάσεις οι όγκοι των συναλλαγών ήταν αυξημένοι.

• Η Coca Cola 3E με -11% είναι μια από τις πιο αμυντικές επιλογές από την υψηλή κεφαλαιοποίηση παραδοσιακά, παρότι οι εξελίξεις στη Ρωσία θα επηρεάσουν αρνητικά τα αποτελέσματα της. Η κεφαλαιοποίησή της μειώθηκε από τα 6,5 δισ. ευρώ στα 5,8 δισ. ευρώ.

• Η Folli-Follie Group συνεχίζει να ξεπερνάει την αγορά σε απόδοση, με πτώση 14% στο διάστημα από 8/9-23/12, ενώ η κεφαλαιοποίησης της από τα 2 δισ. ευρώ μειώθηκε στα 1,77 δισ. ευρώ.

• Στον ΟΤΕ η απόδοση του -15% είναι μια από τις καλύτερες στο δείκτη ενώ η κεφαλαιοποίηση είναι στα 4,6 δισ. ευρώ.

• Τέλος, η Grivalia Properties συνεχίζει να εμφανίζει καλύτερες επιδόσεις από την αγορά με -17%, έναντι -30% για το Γενικό Δείκτη.

Στον αντίποδα, οι μετοχές του δείκτης Large Cap, τις μεγαλύτερες απώλειες είναι:

• Στη MIG από τα 319 εκατ. ευρώ, η κεφαλαιοποίηση έχει μειωθεί στα 150 εκατ. ευρώ και η τιμής της μετοχής από τα 0,41 ευρώ στα 0,16 ευρώ, πτώση άνω του 60%.

• Η επιστροφή της Βιοχάλκο στο ταμπλό δεν είναι η αναμενόμενη αφού με απώλειες 58%, η κεφαλαιοποίησης έχει μειωθεί στα 355 εκατ. ευρώ από τα 911 εκατ. ευρώ.

• Στη ΔΕΗ συνεχίζεται η «απαξίωση»: η μετοχή της επιχείρησης έχει χάσει 1,3 δισ. ευρώ από την αξία των μετοχών της, κυρίως δηλαδή του Ελληνικού Δημοσίου, με την απόδοση της στο 50%.

• Η ΓΕΚ-Τέρνα και η Τέρνα Ενεργειακή με αποδόσεις -43% και -42% έχουν χάσει σε αξία από την κεφαλαιοποίηση τους 173 και 153 εκατ. ευρώ.

• Στις επόμενες θέσεις βρίσκονται οι τρεις από τις τέσσερις τράπεζες με τις σε όρους κεφαλαιοποίησης να είναι... τρομακτικές. Η Εθνική Τράπεζα αποτιμάται πλέον στα 5,5 δισ. ευρώ από 9,5 δισ. ευρώ, η Eurobank στα 3 δισ. ευρώ από τα 5,2 δισ. ευρώ, η Τράπεζα Πειραιώς από τα 9,5 δισ. ευρώ στα 5,9 δισ. ευρώ. Οι απώλειες των μετοχών τους ανέρχεται από το -42% έως το -37%.

• Τέλος, αποτίμηση της ΕΛΛΑΚΤΩΡ είναι στα 390 εκατ. ευρώ με απώλειες 36% από 328 στο πρώτο δεκαήμερο του Σεπτεμβρίου.

Οι «μεσαίοι» και οι «μικροί»

Από τις μετοχές με αξιόλογη εμπορευσιμότητα από τη μεσαία και μικρή κεφαλαιοποίηση, οι σημαντικότερες μεταβολές είναι.

• Τη χειρότερη επίδοση παρουσιάζει ο τίτλος της Frigoglass από 160 εκατ. ευρώ στα 83 εκατ. ευρώ. με μεταβολή -48%.

• Η νεοεισηχθείσα στο Χ.Α. Άνεμος με απόδοση -56% και απώλειες στην κεφαλαιοποίησης της από τα 127 εκατ. ευρώ στα 55 εκατ. ευρώ.

• Η Fourlis αξίζει κάτω από 160 εκατ. ευρώ από 260 εκατ. ευρώ το Σεπτέμβριο φέτος.

• Για την Τράπεζα της Ελλάδος, η απώλεια στο ταμπλό προσεγγίζει το 27%, κάτω από τα 190 εκατ. ευρώ η κεφαλαιοποίηση.

• Για την Τράπεζα Αττικής, οι απώλειες είναι στο 63%.

• Για την ΕΥΑΘ, η πτώση στο ταμπλό ξεπερνά το 35%.

• Για τη Σιδενόρ και τη Σωληνουργεία Κορίνθου, οι απώλειες ξεπερνούν το 60% και το 40%. αντίστοιχα.

• Για την Intralot, η πτώση φτάνει το 35% και η κεφαλαιοποίηση διαμορφώνεται πλέον στα 180 εκατ. ευρώ.

Από τις μετοχές που δεν συμμετέχουν στο δείκτη Large Cap, την καλύτερη συμπεριφορά εμφανίζουν:

• Η Σαράντης με απώλειες μόλις 7% παραμένει μια από τις κορυφαίες επιλογές των ξένων επενδυτών στο Χ.Α.

• Η Attica Holdings σημειώνει ελάχιστες απώλειες στο χρονικό διάστημα του τελευταίου τριμήνου, -4%, με την κεφαλαιοποίηση πάνω από 100 εκατ. ευρώ.

• Τα Πλαστικά Κρήτης, με +2% είναι από τις ελάχιστες μετοχές με θετικές απόδοση.

• Η MLS εμφανίζει μια από τις πιο ανθεκτικές πορείες στο Χ.Α. και υπεραποδίδει της αγοράς στα περισσότερα χρονικά διαστήματα μ ε-14%.

• Η Autohellas επίσης εμφανίζει πολύ υψηλότερη απόδοση της αγοράς με -10%.

• Ο Ικτίνος διαπραγματεύεται με πολύ καλύτερη συμπεριφορά στο Χ.Α. από την πλειονότητα των μετοχών.

• Η Κρι-Κρι με 60 εκατ. ευρώ κεφαλαιοποίηση εμφανίζει απώλειες 12%.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS

Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών

Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς

Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς