Η σταθεροποίηση του κύκλου εργασιών και η ελαφρά βελτίωση στη λειτουργική κερδοφορία είναι τα δύο βασικά μηνύματα που προκύπτουν από τις λογιστικές καταστάσεις των εισηγμένων εταιρειών του Χ.Α.

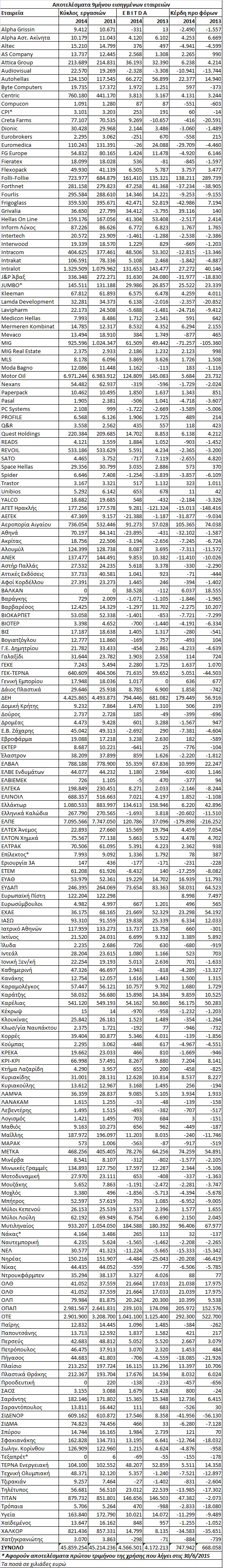

Το Euro2day.gr παρουσιάζει αναλυτικά τα αποτελέσματα εννεαμήνου 184 εισηγμένων εταιρειών (βλέπε παρατιθέμενο πίνακα), στα οποία δεν συμπεριλαμβάνονται τράπεζες και εταιρείες επενδύσεων χαρτοφυλακίου, προκειμένου να υπάρχει συγκρισιμότητα, αλλά και κάποιες λίγες εισηγμένες που δεν δημοσίευσαν τις λογιστικές τους καταστάσεις έως την Παρασκευή το βράδυ.

Από την ανάλυση λοιπόν των 184 αυτών λογιστικών καταστάσεων προκύπτουν:

• Σταθεροποίηση του κύκλου εργασιών (αύξηση +1,4%) στα αντίστοιχα περυσινά επίπεδα, γεγονός που αποδίδεται στην ομαλοποίηση της πορείας του ελληνικού ΑΕΠ, αλλά και στο δυσκολότερο περιβάλλον που αντιμετώπισαν φέτος οι εξωστρεφείς επιχειρήσεις του ΧΑ.

• Άνοδος των κερδών προ φόρων, τόκων και αποσβέσεων (EBITDA) κατά 9,5% και των κερδών προ φόρων (EBT) κατά 12%. Η βελτίωση της λειτουργικής κερδοφορίας των επιχειρήσεων οφείλεται σε δύο λόγους: α) στη σταθεροποίηση της ελληνικής οικονομίας το 2014, μετά από έξι χρόνια συνεχούς ύφεσης και β) στις επιτυχείς κινήσεις πολλών ομίλων να προσαρμοστούν στα νέα δεδομένα, μειώνοντας μεγέθη (downsizing) και περιορίζοντας δραστικά τα κονδύλια του κόστους.

Η κρίση παραμένει

Όμως, παρά τη βελτίωση των αθροιστικών αποτελεσμάτων των εισηγμένων εταιρειών, πολλά είναι τα στοιχεία που προκύπτουν και αποδεικνύουν πως η κρίση στην πραγματική οικονομία είναι παρούσα και πως ο επιχειρηματικός ιστός της χώρας κινδυνεύει να διαλυθεί, αν δεν ξεκινήσει άμεσα να ανακάμπτει το ΑΕΠ της χώρας. Από την εξέταση λοιπόν των στοιχείων προκύπτει ότι από τις 180 εταιρείες:

• Οι περισσότερες (98 έναντι 86) εμφάνισαν ζημιογόνο αποτέλεσμα.

• Οι σαραντα δύο υποχρεώθηκαν σε αρνητικό EBITDA (βλέπε παρακάτω ποιες) και οι περισσότερες εξ' αυτών είχαν σημειώσει αρνητικό EBITDA και στο πρώτο εννεάμηνο του 2013.

• Οι είκοσι τρεις παρουσίασαν αρνητικά ίδια κεφάλαια.

• Το μέσο ποσοστό κέρδους (προ φόρων κέρδη επί των πωλήσεων) με το οποίο λειτουργούν κατά μέσο όρο οι εισηγμένες εταιρείες διαμορφώθηκε μόλις στο 1,7%.

• Με τα προ φόρων κέρδη εννεαμήνου στα 748 εκατ. ευρώ και τα ίδια κεφάλαια στα 28,52 δισ. ευρώ, η αποδοτικότητα ιδίων κεφαλαίων εκτιμάται ότι θα κυμανθεί φέτος σαφώς κάτω από το 5% και μάλιστα χωρίς να έχει συνεκτιμηθεί η φορολογία.

• Με το καθαρό χρέος των 184 αυτών εταιρειών να ανέρχεται στα 21,8 δισ. ευρώ και το EBITDA του εννεαμήνου στα 4,5 δισ. ευρώ, εκτιμάται πως για το 2014 θα προκύψει ένας μέσος δείκτης καθαρό χρέος προς EBITDA γύρω στις 3,5 φορές. Από τη συγκεκριμένη τιμή προκύπτει μια μέση ρευστότητα των εισηγμένων εταιρειών «ελαφρά ανησυχητική». Ωστόσο, αν συνεκτιμήσουμε ότι 31 εισηγμένες διαθέτουν θετικό καθαρό ταμείο πάνω από δύο δισ. ευρώ, τότε ο μέσος δείκτης ρευστότητας για τις υπόλοιπες είναι ιδιαίτερα ανησυχητικός.

• Σε επίπεδο ταμειακών ροών, οι 184 εισηγμένες εταιρείες εμφάνισαν θετικές λειτουργικές ταμειακές ροές 2,13 δισ. ευρώ και αρνητικές επενδυτικές ταμειακές ροές 1,825 δισ. ευρώ. Έτσι, παρά το γεγονός ότι οι συνολικές επενδύσεις διατηρήθηκαν σε χαμηλό επίπεδο, οι ελεύθερες ταμειακές ροές που παρήχθησαν στο εννεάμηνο περιορίστηκαν στα 307 εκατ. ευρώ και μάλιστα αν από αυτό το ποσό αφαιρεθούν τα μερίσματα και οι επιστροφές κεφαλαίου, είναι αμφίβολο αν ενισχύθηκε το ταμείο των εταιρειών.

• Δεκάδες εισηγμένες εταιρείες δείχνουν να... έχουν «παραδώσει πνεύμα» και να μην έχουν ελπίδες μακροχρόνιας επιβίωσης, αν δεν ανακάμψει η οικονομία και αν οι τράπεζες και οι βασικοί τους μέτοχοι δεν βάλουν... «γερή πλάτη».

• Εκτιμάται ότι με τη δημοσίευση των αποτελεσμάτων και των λίγων εταιρειών που απομένουν, η μέση εικόνα θα επιδεινωθεί ελαφρά.

Χαρακτηριστικές επισημάνσεις

Ειδικότερα:

• Η ανοδική πορεία του εισερχόμενου τουρισμού επηρέασε θετικά τα αποτελέσματα των Autohellas, Αεροπορία Αιγαίου, Λάμψα, Αστής Παλλάς, ΓΕΚΕ (President), Κυριακούλη και Ιονικής Ξενοδοχειακής (Hilton). Η τουριστική άνοδος επίσης αποτέλεσε έναν από τους λόγους για τους οποίους εμφάνισαν σημαντική βελτίωση τα αποτελέσματα των ακτοπλοϊκών ομίλων Attica Group και Μινωικών Γραμμών.

• Οι μεγάλοι κατασκευαστικοί Όμιλοι αύξησαν σημαντικά τον όγκο εργασιών τους, αλλά συχνά επέλεξαν να προχωρήσουν φέτος σε σημαντικές λογιστικές απομειώσεις, επηρεάζοντας αρνητικά την εικόνα των αποτελεσμάτων τους.

• Ελαφρά βελτιωμένη η εικόνα στον κλάδο της πληροφορικής (περισσότερα δημόσια έργα, μικρή τόνωση ζήτησης από ιδιωτικό τομέα, έργα στο εξωτερικό), με αρκετές εισηγμένες να βελτιώνουν την κερδοφορία τους (πχ Quest Holdings, Space Hellas, Byte, Profile).

• Πολύ «βαριά» τα αποτελέσματα για τις εταιρείες του Ομίλου ΒΙΟΧΑΛΚΟ, αλλά και για το σύνολο του μεταλλουργικού κλάδου γενικότερα, με φωτεινές εξαιρέσεις τις Μυτιληναίος, ΜΕΤΚΑ και ΕΛΒΑΛ.

• Άλλη μια ζημιογόνος περίοδος για το σύνολο των εισηγμένων επιχειρήσεων του κλωστοϋφαντουργικού κλάδου.

• Επιζήμια για τις ιδιωτικές κλινικές η πολιτική του ΕΟΠΥΥ για επιβολή rebate και claw back, σε συνδυασμό με τις παροιμιώδεις καθυστερήσεις που παρατηρούνται στην αποπληρωμή υποχρεώσεων των ασφαλιστικών ταμείων προς τις επιχειρήσεις του κλάδου.

• Τα αποτελέσματα της ΤΙΤΑΝ ενισχύθηκαν λόγω της βελτίωσης της κατάστασης στις ΗΠΑ, αλλά και της ανόδου της ζήτησης τσιμέντου στην Ελλάδα (επανεκκίνηση αυτοχρηματοδοτούμενων οδικών αξόνων). Η επανεκκίνηση της κατασκευής των οδικών αξόνων ενίσχυσε και την πορεία της ΕΛΤΡΑΚ στον τομέα των εκσκαπτικών μηχανημάτων.

• Η μεγάλη βελτίωση των αποτελεσμάτων της Π. Πετρόπουλος και η μείωση των ζημιών για τη Μοτοδυναμική και την Σφακιανάκης αποδίδεται ως ένα βαθμό στη φετινή αύξηση των πωλήσεων οχημάτων, διακόπτοντας μια πολυετή πτωτική πορεία.

• Το Πλαίσιο, παρά το γεγονός ότι η ελληνική οικονομία υποχωρεί από το 2008, φαίνεται να σημειώνει φέτος νέο ιστορικό ρεκόρ κερδοφορίας, καταρρίπτοντας το προηγούμενο, που είχε σημειωθεί πέρυσι.

• Ο Παπουτσάνης, εταιρεία που αντιμετώπιζε σοβαρά προβλήματα βιωσιμότητας ακόμη και πριν από το ξέσπασμα της κρίσης, έχει καταφέρει να ανακάμψει, είναι κερδοφόρος και ανεβάζει σταδιακά τις επιδόσεις του.

• Ο ΟΤΕ με αρκετά ισχυρή κερδοφορία είναι ίσως ο τηλεπικοινωνιακός οργανισμός με την καλύτερη ρευστότητα μεταξύ των εταιρειών του κλάδου στη Δυτική Ευρώπη. Και να σκεφτεί κάποιος πως πριν από δύο χρόνια, αρκετοί αμφισβητούσαν την ικανότητά του να αναχρηματοδοτήσει τον δανεισμό του.

Turn around stories

Αρκετές ήταν οι εταιρείες που στο φετινό εννεάμηνο κατάφεραν να μετατρέψουν τις περυσινές ζημίες τους σε κερδοφόρο αποτέλεσμα: Τιτάν, Ιονική Ξενοδοχειακή, Druckfarben, ΕΛΙΝΟΙΛ, Εβροφάρμα, Byte Computers, CPI, Δάιος Πλαστικά, Νάκας, Moda Bagno, ΣΑΟΣ, Ιατρικό Αθηνών, Κυριακούλης, Μινωικές Γραμμές, Λογισμός, ΓΕΚ-ΤΕΡΝΑ.

Αρνητικά ίδια κεφάλαια

Καθόλου λίγες οι εισηγμένες που σε ενοποιημένη βάση υποχρεώθηκαν σε αρνητική καθαρή θέση: ΣΙΔΜΑ, ΕΤΕΜ, Spider, SATO, Yalco, Compucon, Altec, ΑΝΕΚ, Βαράγκης, Σφακιανάκης, Hellas On Line, Dionic, ΒΙΟΤΕΡ, ΑΕΓΕΚ, Alpha Grissin, PC Systems, Τρόπαια, Πήγασος, Νίκας, Lavipharm, Forthnet, Κούμπας και Euromedica.

Θετικό καθαρό ταμείο

Τουλάχιστον 31 εταιρείες (υπάρχουν και άλλες στην Εναλλακτική Αγορά του ΧΑ) παρουσίασαν στο εννεάμηνο θετικό καθαρό ταμείο, δηλαδή τα μετρητά τους υπερέβαινα το σύνολο των τραπεζικών τους υποχρεώσεων, βραχυπρόθεσμο και μακροπρόθεσμο: MLS, Grivalia (πρώην Eurobank Properties), Πλαίσιο, Alpha Αστικά Ακίνητα, ΕΧΑΕ, Flexopack, ΟΛΘ, JUMBO, ΟΠΑΠ, ΜΕΤΚΑ, Ideal, Κανάκης, ΓΕΚΕ, Centric, Quest Holding, ΟΛΘ, Καρέλιας, ΕΥΑΘ, Αεροπορία Αιγαίου, AS Company, PROFILE, Kleeman, Μάρμαρα Κυριακίδη (αν συνυπολογιστεί και το επενδυτικό χαρτοφυλάκιο χρεογράφων), ΕΥΔΑΠ, Ευρωπαϊκή Πίστη, Βογιατζόγλου, ΕΚΤΕΡ, ΕΛΒΕ Ενδυμάτων, MIG Real Estate και ΚΡΙ-ΚΡΙ.

Να σημειωθεί πως με βάση τις τρέχουσες επιδόσεις της σε θετικό καθαρό ταμείο θα «γυρίσει» και η Inform Λύκος σε περίπτωση που η γενική συνέλευση των μετόχων της αποφασίσει την πώληση της δραστηριότητας των καρτών, ενώ ενδεχομένως να γίνει κάτι ανάλογο και στην Intracom Συμμετοχών μετά την πώληση της Hellas On Line.

Αρνητικό EBITDA

Ως αποτέλεσμα της οικονομικής κρίσης, δεκάδες εισηγμένες εταιρείες εμφάνισαν αρνητικό EBITDA και μάλιστα οι περισσότερες εξ' αυτών για δεύτερη συνεχόμενη χρονιά.

Έτσι, στο εξεταζόμενο εννεάμηνο διακρίναμε τις περιπτώσεις των εταιρειών: Τζιρακιάν, ΕΤΕΜ, Ελληνικά Καλώδια, Spider, Μουζάκης, SATO, Λεβεντέρης, Nexans Hellas, Εριουργία Τρία Άλφα, Μαράκ, Audiovisual, Κλωστ/γία Ναυπάκτου, Κέκρωψ, ΛΑΝΑΚΑΜ, Ε.Β. Ζάχαρης, Βιοκαρπέτ, Τεξαπρέτ, Βογιατζόγλου, Εκτέρ, Ακρίτας, Intertech, Pasal Development, Βαράγκης, Χατζηκρανιώτης, ΑΕΓΕΚ, Δημητρίου, Alpha Grissin, Βαρβαρέσος, Νηρέας, PC Systems, Αθηνά, Πήγασος, Eurobrokers, Ναυτεμπορική, Lavipharm, Μοχλός, ΕΛΒΙΕΜΕΚ, ΝΕΛ, Euromedica, Μινέρβα, Κούμπας και Προοδευτική.

Αρνητικό EBITDA για δεύτερη συνεχόμενη χρονιά σημείωσαν οι: Τζιρακιάν, Spider, Μουζάκης, Λεβεντέρης, Nexans Hellas, Εριουργία Τρία Άλφα, Μαράκ, Audiovisual, Κέκρωψ, ΛΑΝΑΚΑΜ, Βιοκαρπέτ, Τεξαπρέτ, Ακρίτας, Intertech, Βαράγκης, Χατζηκρανιώτης, ΑΕΓΕΚ, Νηρέας, PC Systems, Αθηνά, Πήγασος, Ναυτεμπορική, Lavipharm, Μοχλός, ΝΕΛ, Μινέρβα και Προοδευτική.

Έκτακτα αποτελέσματα

Δεν ήταν καθόλου λίγες οι περιπτώσεις εισηγμένων εταιρειών, στις οποίες η σύγκριση μεταξύ των φετινών και των περυσινών αποτελεσμάτων εννεαμήνου έχει επηρεαστεί από έκτακτα αποτελέσματα. Ενδεικτικά αναφέρουμε τα παρακάτω παραδείγματα:

Sarantis: Τα περυσινά αποτελέσματα είχαν επηρεαστεί αρνητικά από την πώληση μειοψηφικού πακέτου μετοχών της Folli Follie Group.

Κυριακίδης: Τα φετινά κέρδη έχουν μειωθεί λόγω των υποαξιών που έχει σημειώσει το σημαντικού ύψους επενδυτικό χαρτοφυλάκιο που διαθέτει η εισηγμένη.

ΤΙΤΑΝ: Σημαντική η φετινή ενίσχυση των φετινών κερδών λόγω των συναλλαγματικών κερδών που καταγράφηκαν.

Grivalia-MIG Real Estate-Trastor: Οι πρώτες δύο ενέγραψαν κέρδη από αναπροσαρμογή της εύλογης αξίας των ακινήτων τους και η τρίτη ζημίες.

Frigoglass: Οι μεγάλες φετινές ζημίες οφείλονται σε έκτακτες δαπάνες αναδιοργάνωσης.

ΒΑΛΚΑΝ Ακινήτων: Χωρίς δραστηριότητα η εταιρεία, ενέγραψε υπεραξία ακινήτου που της διατέθηκε από θυγατρική του ομίλου της Μηχανικής στην οποία συμμετέχει.

Lamda Development: Η ανάκαμψη του λιανικού εμπορίου ωφέλησε μεταξύ άλλων και τα εμπορικά κέντρα, επομένως και τις οικονομικές επιδόσεις της Lamda Development. Να σημειωθεί πως τα αποτελέσματα της εταιρείας έχουν επηρεαστεί αρνητικά κατά 7,7 εκατ. ευρώ από τη μείωση στην αποτίμηση της εύλογης αξίας των ακινήτων της, όμως οι περυσινές έκτακτες επιβαρύνσεις (μείωση εύλογης αξίας ακινήτων, αναβαλλόμενη φορολογία λόγω ανόδου του συντελεστή από το 20% στο 26%) ήταν σαφώς μεγαλύτερες.

Ιδιωτικές κλινικές: Αρνητικές επιπτώσεις σε Υγεία, Ιατρικό και Euromedica προέκυψαν από το συνδυασμό claw back και rebate που επέβαλε το Υπουργείο Υγείας.

ΤΕΡΝΑ Ενεργειακή-ΕΛΤΕΧ Άνεμος: Έκτακτη επιβάρυνση λόγω κυβερνητικής απόφασης για αναδρομικό εκπτωτικό τιμολόγιο επί της παραχθείσας ενέργειας του προηγούμενου έτους.

Quest Holding: Για τον ίδιο λόγο, η αρνητική επίπτωση διαμορφώθηκε σε 1,496 εκατ. ευρώ. Να σημειωθεί πως αντίστοιχες αρνητικές έκτακτες επιβαρύνσεις σημειώθηκαν και σε δεκάδες άλλες εισηγμένες που σε μικρό ή μεγαλύτερο βαθμό εκμεταλλεύονται πηγές ανανεώσιμων μορφών ενέργειας.

Fourlis: Έκτακτη ζημιά από την πώληση της χονδρεμπορικής δραστηριότητας ηλεκτρικών και ηλεκτρονικών συσκευών.

SATO: Τα περυσινά αποτελέσματα είχαν επηρεαστεί σε σαφώς θετικό βαθμό από έκτακτο παράγοντα.

Folli-Follie: Τα περυσινά αποτελέσματα είχαν επηρεαστεί εκτάκτως ιδιαίτερα θετικά από την πλήρη ρευστοποίηση της δραστηριότητας των αφορολογήτων ειδών

ΑΓΕΤ Ηρακλής: Τα περυσινά αποτελέσματα είχαν επηρεαστεί σε μεγάλο βαθμό από μη επαναλαμβανόμενα έξοδα.

Creta Farms: Τα ίδια ισχύουν και για την κρητική εταιρεία αλλαντικών (απομειώσεις 14,9 εκατ. ευρώ το 2013).

Βαρβαρέσος: Το 2013 υπήρξαν μεγάλα έκτακτα κέρδη από το πρόγραμμα ενίσχυσης από την Ευρωπαϊκή Ένωση.

Lavipharm: Τα φετινά αποτελέσματα επηρεάστηκαν αρνητικά από απομείωση και διαγραφή άυλων παγίων περιουσιακών στοιχείων ύψους 10 εκατ. ευρώ και από μεγάλου ύψους απομείωση απαίτησης.

Οι ΟΠΑΠ και Centric επηρεάστηκαν ανοδικά φέτος από την διεξαγωγή του παγκόσμιου κυπέλου στο ποδόσφαιρο.

Η ΕΧΑΕ ευνοήθηκε από τις επανακεφαλαιοποιήσεις των συστημικών τραπεζών, αλλά η περυσινή αντίστοιχη θετική επίδραση ήταν ακόμη μεγαλύτερη.

Αφοί Καράτζη: Τα αποτελέσματα του 2013 είχαν ενισχυθεί εκτάκτως θετικά με +2,58 εκατ. ευρώ από ισόποσα έσοδα ανακτηθείσας επιχορήγησης.

ΑΕΓΕΚ: Η διοίκηση της ΑΕΓΕΚ υποστηρίζει πως «τα αρνητικά μικτά αποτελέσματα είναι απόρροια της επιβάρυνσης του Ομίλου για την εκτέλεση των έργων, τα οποία δεν έχουν αποζημιωθεί πλήρως και για τα οποία έχουν εγερθεί αντίστοιχα αιτήματα. Αυτά όμως δεν μπορούν να αναγνωριστούν λογιστικά, μέχρι την οριστικοποίησή τους».

Alco Hellas: Το 2013 υπήρξε έκτακτη ζημία που προέκυψε από την απώλεια ελέγχου του Ομίλου Alco-Deustchland.

ΕΛΛΑΚΤΩΡ: Μεταξύ άλλων, ο Όμιλος επέλεξε φέτος να προχωρήσει σε λογιστικές απομειώσεις, όπως πχ στη συμμετοχή του εταιρείες μεταλλείων. Ανάλογες κινήσεις είχαμε και από τη J&P Avax.

Κορρές: Τόσο τα φετινά, όσο και τα περυσινά αποτελέσματα επιβαρύνθηκαν με κόστος αναδιοργάνωσης.

ΕΤΕΜ: Τα φετινά αποτελέσματα του Ομίλου επηρεάστηκαν αρνητικά από προβλέψεις απομειώσεων πελατών, αποθεμάτων, συμμετοχών και λοιπά έξοδα.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία