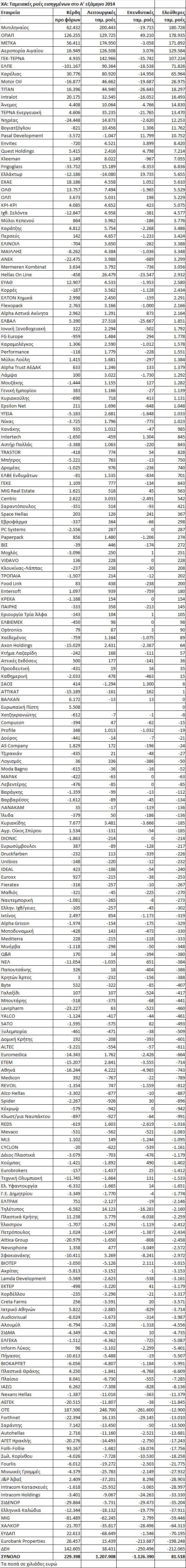

Το ύψος των πωλήσεων και των κερδών δεν λέει πάντοτε όλη την αλήθεια και μάλιστα πολύ σημαντικά μηνύματα προκύπτουν συχνά για την πορεία μιας εταιρείας από την εξέταση του πίνακα των ταμειακών ροών της (παρατίθεται αναλυτικός πίνακας για όλες τις εισηγμένες, πλην τραπεζών, ασφαλιστικών και ΑΕΕΧ).

Ιδιαίτερα σε μια περίοδο έντονης χρηματοπιστωτικής στενότητας όπως η τρέχουσα, το να καταφέρνει μια εταιρεία να δημιουργεί θετικές ελεύθερες ταμειακές ροές αποτελεί πολύ σημαντικό γεγονός, καθώς μέσω αυτών έχει εναλλακτικές δυνατότητες, όπως: α) Να μειώσει τις υποχρεώσεις της προς τις τράπεζες, έτσι ώστε να περιορίσει το κόστος χρηματοδότησης β) Να αυξήσει τα διαθέσιμά της, προκειμένου να εκμεταλλευθεί μελλοντικές ευκαιρίες γ) Να επιστρέψει κεφάλαια στους μετόχους της (μερίσματα και επιστροφές κεφαλαίου) δ) Να ακολουθήσει ένα συνδυασμό των προηγούμενων επιλογών.

Η παρακολούθηση της εξέλιξης των ταμειακών ροών βέβαια, δεν υποκαθιστά την αξία του λογιστικού αποτελέσματος (κέρδους ή ζημίας), αλλά αντίθετα προσφέρει μια πολύ χρήσιμη συμπληρωματική πληροφορία.

Ο όμιλος Μυτιληναίου (με «πρωταγωνιστή» τη θυγατρική του ΜΕΤΚΑ) για παράδειγμα, εμφάνισε κέρδη εξαμήνου 62,4 εκατ. ευρώ, ωστόσο ενίσχυσε τη ρευστότητά του κατά 180,7 εκατ. ευρώ, σημειώνοντας +200,4 εκατ. λειτουργικές ταμειακές ροές (μετρητά από τη λειτουργία του ομίλου) μείον 19,7 εκατ. που κατέβαλε για την υλοποίηση επενδύσεων (επενδυτικές ταμειακές ροές). Οι ισχυρές ταμειακές ροές των τελευταίων ετών έχουν οδηγήσει σε μεγάλη αποκλιμάκωση τον καθαρό δανεισμό του ομίλου.

Ο ΟΠΑΠ με λογιστικά προ φόρων κέρδη 126,2 εκατ. ευρώ, δημιούργησε στο πρώτο μισό του 2014, ελεύθερες ταμειακές ροές 178,9 εκατ. ευρώ, άρα έχει μεγαλύτερες δυνατότητες χρηματοδότησης μερισμάτων και επενδύσεων, στο βαθμό που θα κρίνει σχετικά, η διοίκησή του στο μέλλον.

Εντυπωσιακό (107,2 εκατ.) «ταμείο» έκανε η ΓΕΚ-ΤΕΡΝΑ στο εξάμηνο, ενώ χαρακτηριστικό είναι πως τα Ελληνικά Πετρέλαια, αν και δημοσίευσαν λογιστικές ζημίες- σημείωσαν θετικές ελεύθερες ταμειακές ροές ύψους 71,8 εκατ. ευρώ. Ανάλογη ήταν και η εικόνα για την Motor Oil (+26,9 εκατ. ευρώ).

Γνωστή... αγελάδα μετρητών ο Καρέλιας, για μια ακόμη φορά εντυπωσίασε τόσο για την λογιστική του κερδοφορία (30,7 εκατ.), όσο και για τις υπερδιπλάσιες ελεύθερες ταμειακές ροές του (+65,9 εκατ. ευρώ), έχοντας έτσι τη δυνατότητα διανομής υψηλών μερισμάτων, παρά την υλοποίηση επενδύσεων 15 εκατ. στο εξάμηνο.

Ο όμιλος ΤΙΤΑΝ μέσα από τις θετικές του ταμειακές ροές κατά τα τελευταία χρόνια, κατάφερε όχι μόνο να περιορίσει σημαντικά τον καθαρό δανεισμό του, αλλά και να μοιράσει φέτος μέρισμα στους μετόχους του.

Βέβαια θα ήταν λάθος, αν κάποιος περιοριστεί μόνο στο απόλυτο μέγεθος των θετικών ελεύθερων ταμειακών ροών και κυρίως δεν συνεκτιμήσει το θετικό αυτό ποσό με το μέγεθος της εταιρείας.

Έτσι, για μικρότερες εταιρείες, μεταξύ άλλων, ξεχωρίζουν -μεταξύ αρκετών άλλων- επιδόσεις όπως αυτές των:

Quest Holdings 7,2 εκατ., ΚΡΙ-ΚΡΙ 5,07 εκατ, Μύλοι Κεπενού και Βογιατζόγλου Systems (3,77 εκατ. και 11,7 εκατ. αντίστοιχα, βλέπε γενναία πολιτική προς τους μετόχους), Envitec (+8,4 εκατ. ευρώ), Kleeman (7,05 εκατ. έναντι προ φόρων κερδών 1,15 εκατ.), Κορρές και ΕΛΒΕ Ενδυμάτων (+2,43 εκατ. και 701 χιλ. ευρώ αντίστοιχα, παρά τα ζημιογόνα λογιστικά αποτελέσματα), Γενική Εμπορίου (+1,14 εκατ. έναντι κερδών 383 χιλ.), Performance (+1,55 εκατ.), Epsilon Net (+1,05 εκατ. έναντι λογιστικών κερδών 211 χιλ. και έτσι μεταξύ άλλων χρηματοδοτείται η μεγάλη επιστροφή κεφαλαίου) και Space Hellas.

Από την άλλη πλευρά, δεν είναι απαραίτητα κακό για μια εισηγμένη εταιρεία να σημειώνει αρνητικές ελεύθερες ταμειακές ροές, καθώς αυτό μπορεί να ερμηνεύεται από διάφορους θετικούς παράγοντες, όπως:

α) Η υλοποίηση σημαντικών επενδυτικών προγραμμάτων (πχ Eurobank Properties, ΟΤΕ, Inform Λύκος, Πλαστικά Θράκης, Folli-Follie, ΔΕΗ, Πλαστικά Κρήτης)

β) Η χρηματοδότηση αυξημένων πωλήσεων

γ) Η γρήγορη πληρωμή προμηθευτών με στόχο την εξασφάλιση εμπορευμάτων και πρώτων υλών σε χαμηλότερο κόστος

δ) Ένας συνδυασμός των παραπάνω.

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία

Τα πέντε SOS για το Χρηματιστήριο στη σημερινή συγκυρία Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα

Νέο deal από ΑΒ Βασιλόπουλο με φόντο τη Βόρεια Ελλάδα Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών

Εμφύλιος στην Ιταλία για το ελαιόλαδο, τσουνάμι εισαγωγών Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS

Real Consulting: Δίνει το 32,5% σε ισχυρούς επενδυτές, εξαγοράζει την OTS Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών

Τα περιθώρια κέρδους βάζουν φρένο στην κατασκευή κατοικιών Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο

Πώς αδικούνται στη σύνταξη όσοι εργάζονται περισσότερο Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς

Ποδαρικό με πρόστιμα από τη «σιδηρά κυρία» της αγοράς