Λίγο πριν από το τέλος των καλοκαιρινών διακοπών, όλοι αντιλαμβάνονται πως το χρηματιστηριακό κλίμα είναι πολύ λιγότερο θερμό από αυτό της περασμένης άνοιξης, όταν ο Γενικός Δείκτης κινούνταν στο επίπεδο των 1.300 μονάδων και τα δισεκατομμύρια έπεφταν βροχή από το εξωτερικό στην ελληνική αγορά.

Οι ξένοι επενδυτές δείχνουν περισσότερο σκεπτικοί για το Χ.Α., ο όγκος των συναλλαγών είναι περιορισμένος και γενικότερα έχουν αρχίσει να πυκνώνουν οι φωνές ότι κάποιες μετοχές είναι υπερτιμημένες. Σε κάθε περίπτωση όλοι αναγνωρίζουν ότι τους επόμενους μήνες η Ελλάδα θα πρέπει να κερδίσει κάμποσα... ντέρμπι, ώστε το Χρηματιστήριο της Αθήνας να «θυμηθεί» τους ρυθμούς της περασμένης άνοιξης.

Τα «κέρδη» των τελευταίων μηνών

Από την περασμένη άνοιξη μέχρι σήμερα, αρκετά δεδομένα συνέχισαν να εξελίσσονται θετικά για την ελληνική οικονομία ή και κάπως θετικότερα σε σχέση με αυτά που αρχικά προβλέπονταν. Για παράδειγμα:

- Η δημοσιονομική πορεία της χώρας με το πρωτογενές πλεόνασμα που κινείται για δεύτερη συνεχόμενη χρονιά καλύτερα από τις προβλέψεις του προϋπολογισμού. Συγκεκριμένα, στο επτάμηνο το πρωτογενές πλεόνασμα της κεντρικής κυβέρνησης προσέγγισε τα 2,3 δισ. ευρώ έναντι στόχου 800 εκατ. ευρώ. H Alpha Bank μάλιστα εκτιμά ότι στο σύνολο της φετινής χρονιάς θα υπερβεί τα 2,9 δισ. ευρώ.

- Το εξωτερικό ισοζύγιο πληρωμών συνεχίζει να εκπλήσσει θετικά. Πέρσι έκλεισε απροσδόκητα σε θετικό επίπεδο και το πρώτο φετινό εξάμηνο, το έλλειμμα τρεχουσών συναλλαγών διαμορφώθηκε στο 1,1 δισ. ευρώ, έναντι περυσινού ελλείμματος 2,4 δισ. ευρώ. Εκτιμάται λοιπόν πως με τη συνδρομή του (αυξημένου φέτος) τουριστικού ρεύματος του καλοκαιριού, το 2014 θα είναι το δεύτερο συνεχόμενο έτος με θετικό ισοζύγιο τρεχουσών συναλλαγών.

- Παρά τη μετριότατη πορεία των εξαγωγών, το ελληνικό ΑΕΠ υποχώρησε μόλις 0,9% στο α' τρίμηνο και κατά 0,2% στο β΄ τρίμηνο, με αποτέλεσμα οι αναλυτές να έχουν ανεβάσει τις προσδοκίες τους για τη φετινή χρονιά.

Θα μπορούσε, λοιπόν, κάποιος να υποστηρίξει πως η ελληνική πλευρά είναι σε θέση να κατεβεί στις διαπραγματεύσεις για την αναδιαπραγμάτευση του χρέους και τις φοροαπαλλαγές με καλές προϋποθέσεις για να «πάρει κάτι θετικό».

Η «κακή» πλευρά

Αν όμως αυτά ήταν τα θετικά στοιχεία της περασμένης άνοιξης, που εξελίχθηκαν ευνοϊκά τους μήνες που μεσολάβησαν έως σήμερα, υπάρχουν άλλες εξελίξεις που έχουν θολώσει το γενικότερο τοπίο και έχουν βάλει σε σκέψεις τους διεθνείς επενδυτές (τους μόνους που μπορούν να επηρεάσουν το Χ.Α., καθώς οι εγχώριοι είναι ιδιαίτερα αδύναμοι).

Ο βασικότερος παράγοντας είναι η συνεχής αύξηση των γεωπολιτικών εντάσεων (Ουκρανία, Ιράκ και Παλαιστίνη). Οι οικονομικές παρενέργειες για την Ευρώπη αναμένονται αξιοσημείωτες και η πορεία ανάκαμψης της Γηραιάς Ηπείρου άρχισε να αμφισβητείται εκ νέου. Έτσι, ενώ η Ευρώπη θεωρούνταν στις αρχές του έτους καλός επενδυτικός προορισμός, τώρα τα διεθνή funds κάνουν δεύτερες σκέψεις και ξανασκέφτονται κατά πόσον θα παραμείνουν αγοραστές ή θα αρχίσουν να ρευστοποιούν. Το σχετικά θετικό, πάντως, μετά και τις νέες γεωπολιτικές εντάσεις, είναι ότι ο ευρωπαϊκός νότος καθίσταται περισσότερο αναγκαίος για τους Βορειοευρωπαίους, άρα κάποιος θα μπορούσε να υποστηρίξει ότι θα ενδυναμωθεί η διαπραγματευτική θέση της Ελλάδας στις συζητήσεις περί αναδιάρθρωσης του χρέους της.

Ένας δεύτερος παράγοντας ανησυχίας έρχεται και πάλι από το εξωτερικό. Το παράδειγμα της πορτογαλικής τράπεζας Espirito Santo έδειξε ότι το τραπεζικό πρόβλημα στην Ευρώπη είναι βαθύτερο, και αυτό είναι πιθανό να κινητοποιήσει τα αντανακλαστικά της ΕΚΤ για αυστηρότερους όρους στα υλοποιούμενα stress tests. Κανείς πλέον δεν αποκλείει το ενδεχόμενο να βρεθούν ελληνικές τράπεζες που να χρειαστούν νέες αυξήσεις μετοχικού κεφαλαίου σε μια περίοδο όπου οι ξένοι δεν είναι τόσο θερμοί, ωστόσο όλα δείχνουν ότι τα πιθανά ποσά θα είναι χαμηλά. Άλλωστε, τόσο η πρόσφατη επιτυχημένη έκδοση της Τράπεζας Κύπρου όσο και το σημαντικό ενδιαφέρον που παρατηρείται για την έκδοση της Τράπεζας Αττικής δείχνουν πως τελικά μάλλον δεν θα υπάρξουν σοβαρές αναταράξεις.

Μάλιστα, τις τελευταίες ημέρες χρειάστηκαν οι ανακοινώσεις των διοικήσεων των συστημικών τραπεζών, αλλά και ένα μπαράζ θετικών εκθέσεων από ξένους οίκους, με αποτέλεσμα να αμβλυνθεί το κλίμα ανησυχίας που προϋπήρξε και -με σύμμαχο τις περιορισμένες ρευστοποιήσεις- ο Γενικός Δείκτης να ανακτήσει τη θετική του πορεία.

Ο τρίτος παράγοντας ανησυχίας σχετίζεται με το λεγόμενο πολιτικό ρίσκο της Ελλάδας. Η κυβέρνηση δεν φαίνεται να κεφαλαιοποιεί πολιτικά το γεγονός ότι καταφέρνει να σταθεροποιήσει την οικονομία (πολύ πιθανόν γιατί η σταθεροποίηση γίνεται σε πολύ χαμηλά επίπεδα), ούτε έχει πετύχει να πείσει την κοινή γνώμη πως έχουμε μπροστά μας μια πενταετία συνεχούς ανάπτυξης και επούλωσης των πληγών της κρίσης. Αντίθετα, οι λανθασμένοι χειρισμοί που έγιναν με τον φόρο των ακινήτων προκάλεσαν έντονο κλίμα δυσαρέσκειας κυρίως στο πλέον πιστό κομμάτι των ψηφοφόρων της.

Βέβαια, κανείς δεν μπορεί να προβλέψει τις πολιτικές εξελίξεις, ωστόσο το θετικό είναι πως πολλοί ξένοι επενδυτές δείχνουν να μην ανησυχούν.

Τα ανοιχτά μέτωπα

Μέσα σ' αυτό το περιβάλλον, η Ελλάδα καλείται να κάνει τη δουλειά της και να κερδίσει τις σημαντικές μάχες που έχει μπροστά της μέσα στους επόμενους μήνες. Έτσι, λαμβάνοντας ως δεδομένο ότι στο κομμάτι της δημοσιονομικής προσαρμογής τα πράγματα πηγαίνουν καλά, θα πρέπει:

1. Η κυβέρνηση να τρέξει όσο το δυνατόν περισσότερο το πρόγραμμα των μεταρρυθμίσεων, ώστε να διαπραγματευθεί με όσο το δυνατόν καλύτερες προϋποθέσεις το ζήτημα της αναδιάρθρωσης του δημόσιου χρέους. Το αποτέλεσμα της σχετικής διαπραγμάτευσης θα είναι καθοριστικό για τη μελλοντική πορεία της οικονομίας και του Χ.Α.

2. Να επισπεύσει την αλλαγή του θεσμικού πλαισίου σχετικά με τα μη εξυπηρετούμενα δάνεια, ώστε να μπορούν να προσελκυσθούν πολύ σημαντικά κεφάλαια από το εξωτερικό και να αρχίσει να δουλεύει και πάλι ένα σημαντικό κομμάτι της ελληνικής οικονομίας (υπερχρεωμένες επιχειρήσεις που έχουν περιθώρια επιβίωσης). Σε πολλές περιπτώσεις, θα απαιτηθούν ουσιαστικά κουρέματα δανείων, γεγονός που θα επηρεαστεί και από τα αποτελέσματα των επικείμενων stress tests.

3. Να πείσει πως μπορεί να πετύχει στο μέλλον σημαντικά πράγματα στο μέτωπο της πάταξης της φοροδιαφυγής, για να προχωρήσει από τώρα σε -σταδιακές έστω- περικοπές στη φορολογία.

4. Η αγορά δεν φαίνεται να προτιμά τη διεξαγωγή πρόωρων εκλογών σε μια περίοδο όπου η οικονομία κινείται προς ανάκαμψη, προσελκύοντας κεφάλαια από το εξωτερικό και προσπαθώντας να αυξήσει τις εισροές κοινοτικών κονδυλίων μέσα από το ΕΣΠΑ.

5. Τέλος, η ελληνική πλευρά θα ήθελε όσο το δυνατόν μικρότερες αυξήσεις κεφαλαίου για τις συστημικές τράπεζες, εξέλιξη όμως που μόνο ως έναν βαθμό μπορεί να επηρεάσει η ίδια. Πάντως, οι ελληνικές τράπεζες θα μπορούσαν να περιορίσουν περαιτέρω το όποιο ποσό απαιτηθεί μέσα από δικές τους κινήσεις, όπως π.χ. ρευστοποιήσεις περιουσιακών τους στοιχείων σε Ελλάδα και εξωτερικό.

Σε επιφυλακή το Χ.Α.

Σε κατάσταση επιφυλακής βρίσκεται το Χρηματιστήριο, με τον Γενικό Δείκτη να μην είναι σε θέση να ακολουθήσει ούτε ανοδική ούτε καθοδική τροχιά. Από τη μία πλευρά, ο υπέρμετρος φόβος των προηγούμενων ημερών έχει ελαφρώς κοπάσει, μετά και τη συντονισμένη παρέμβαση των ελληνικών τραπεζών αναφορικά με τα stress tests και τα αποτελέσματά τους, από την άλλη όμως οι επενδυτές δεν έχουν ακόμη πειστεί ότι τα χειρότερα πέρασαν για την εγχώρια χρηματιστηριακή αγορά.

Στις τράπεζες παρουσιάζεται η μεγαλύτερη κινητικότητα, με αφορμή τα αποτελέσματα της άσκησης προσομοίωσης που διενεργείται από την ΕΚΤ και την EBA. Εκ των πραγμάτων ο κλάδος κι οι μετοχές του κινούνται και επίσημα πλέον στον ρυθμό της σχετικής διαδικασίας, που πιθανότατα θα επηρεάσει περισσότερο τη χρηματιστηριακή εικόνα στη συνέχεια.

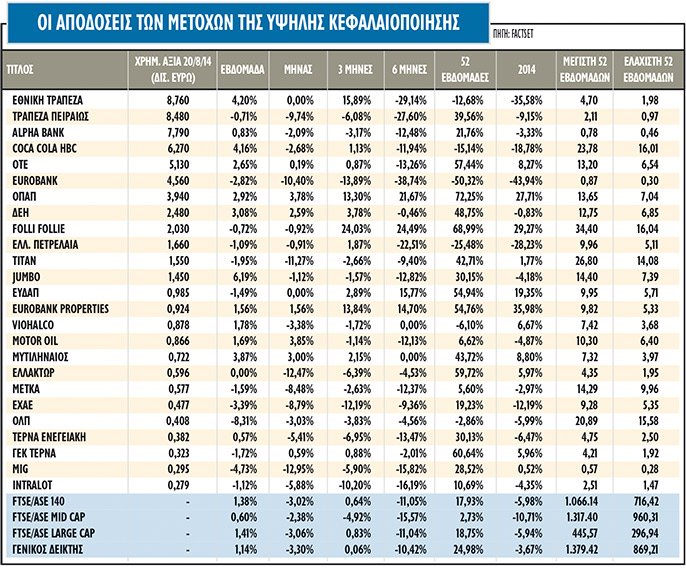

Μετά την ολοκλήρωση των αποτελεσμάτων εξαμήνου και τις αναθεωρήσεις των προβλέψεων των αναλυτών, οι αποτιμήσεις των μετοχών θα επανέλθουν στο προσκήνιο. Με βάση τα τρέχοντα επίπεδα αποτιμήσεων των επιμέρους μετοχών της υψηλής κεφαλαιοποίησης του Χ.Α., αυτές δεν είναι ούτε ιδιαίτερα φθηνές ούτε ακριβές, αλλά θα μπορούσαν να διαφοροποιηθούν σημαντικά τους επόμενους μήνες, αν μεταβληθούν τα παραπάνω δεδομένα γύρω από την ελληνική οικονομία και τον τρόπο διαχείρισης του δημόσιου χρέους της χώρας.

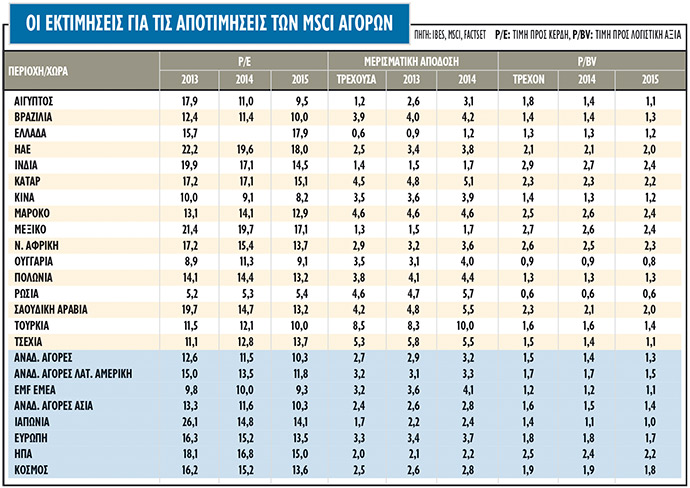

O MSCI Greece αποτιμάται στις 17,9 φορές τα κέρδη του 2015 και στη 1,3 φορά σε όρους P/BV, ενώ οι αναδυόμενες εμφανίζουν δείκτη P/E στο 13,6 και P/BV στο 1,8. Ειδικά οι τράπεζες διαπραγματεύονται με discount 26% έναντι των ευρωπαϊκών, 23% έναντι των ισπανικών και των πορτογαλικών πιστωτικών ιδρυμάτων και με 40% έναντι των ομίλων της Κεντρικής και της Ανατολικής Ευρώπης, της Μέσης Ανατολής και της Αφρικής (CEEMEA), ενώ σε όρους P/E οι τέσσερις συστημικές τράπεζες αποτιμώνται με 31,8 φορές τα κέρδη του 2015. Ωστόσο, ο μέσος όρος δεν απεικονίζει την πραγματικότητα αφού η ΕΤΕ, η Πειραιώς και η Alpha Bank κυμαίνονται στις 9,5, 13,6 και 16,3 φορές, με τη Eurobank να «επιδεινώνει» τη γενική εικόνα.

Σε όρους P/TBV (τιμής προς ενσώματη λογιστική αξία), οι δείκτες του 2015 είναι χαμηλότεροι της μονάδας με εξαίρεση την Εθνική Τράπεζα που διαπραγματεύεται με 1,11 φορά: Alpha Bank 0,91 φορά, Πειραιώς 0,93 φορά και τέλος Eurobank 0,86 φορά.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα