Tελικά, πού το πάνε οι αγορές; Το ερώτημα είναι μάλλον κλασικό, όμως τις τελευταίες μέρες διατυπώνεται πιο έντονα και με μεγαλύτερη ανησυχία.

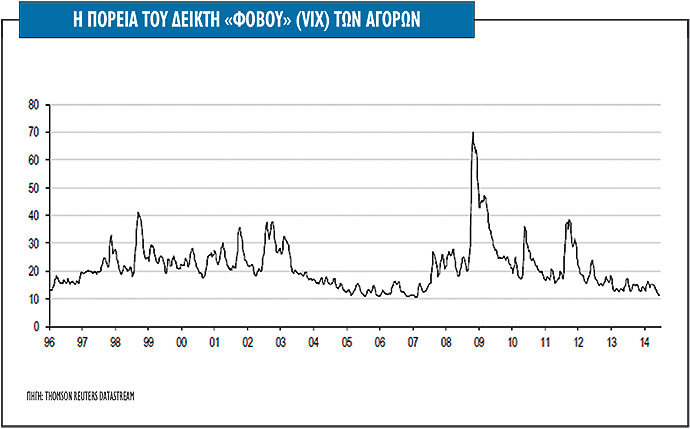

Ο λόγος είναι ότι τα χρηματιστήρια (κυρίως) έχουν ξεχάσει τι θα πει διόρθωση, οι αποτιμήσεις έχουν διαμορφωθεί σε πολύ υψηλά επίπεδα και ο περίφημος δείκτης φόβου (VIX) βρίσκεται πολύ χαμηλά και όλα αυτά την ώρα που οι γεωπολιτικές ανησυχίες πολλαπλασιάζονται (Ουκρανία, Ιράκ, Παλαιστίνη), η κατάσταση στην ευρωπεριφέρεια και στις αναδυόμενες αγορές είναι ασταθής και η Fed ετοιμάζεται να διακόψει το τσουνάμι ρευστότητας που έχει στηρίξει όλη αυτήν την άνοδο.

Άρα; Έρχεται πτώση; Η απάντηση είναι επίσης εντυπωσιακή: δεν είναι καθόλου βέβαιο. Αιτία γι' αυτό μια σειρά παράγοντες που μπορούν να διατηρήσουν την ανοδική φορά πολλών επενδυτικών αξιών και σε κάθε περίπτωση να κρατήσουν την όποια διόρθωση σε «αποδεκτά» επίπεδα.

Το μόνο στο οποίο συμφωνούν οι περισσότεροι είναι πως μέχρι το τέλος του χρόνου θα έχουμε αναταράξεις, οι οποίες θα πρέπει να αντιμετωπιστούν αναλόγως. Οπότε ένας νέος επενδυτικός χάρτης μάλλον κρίνεται απαραίτητος.

Οι βασικές αρχές που διέπουν τις αγορές παραμένουν ευνοϊκές, με την παγκόσμια οικονομία να ανοίγει τον βηματισμό της σε όρους ανάκαμψης. Παρά το αρνητικό πρώτο τρίμηνο της αμερικανικής οικονομίας, οι εκτιμήσεις για την αύξηση του παγκόσμιου ΑΕΠ αυξάνονται και προσεγγίζουν το 3% για το 2014 από 2,5% το 2013.

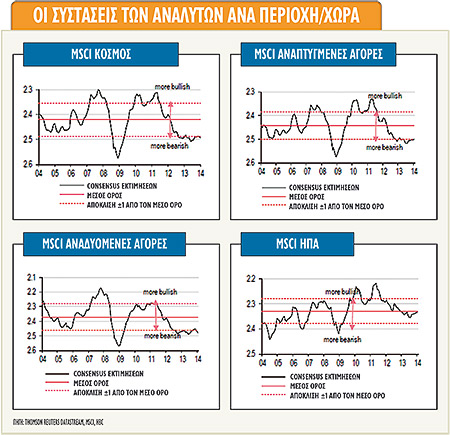

Στις επιμέρους επενδύσεις, καθώς τα περισσότερα θεμελιώδη παραμένουν θετικά, η πλειονότητα των αναλυτών συνεχίζει να συνιστά αυξημένη έκθεση στις μετοχικές αγορές, με ιδιαίτερη έμφαση στα χρηματιστήρια της ευρωζώνης και της Ιαπωνίας, σε σχέση με τα ομόλογα. Το επόμενο δίμηνο, όμως, οι αναλυτές αναμένουν αύξηση της αβεβαιότητας και των διακυμάνσεων, συνιστώντας μεγαλύτερη εγρήγορση, λόγω τόσο της εποχικότητας όσο και της οριακής επιδείνωσης σε μερικούς πρόδρομους δείκτες.

Ορισμένοι αναλυτές, μάλιστα, αναρωτιούνται αν και το 2014 θα είναι τελικά ακόμα μία χρονιά κατά την οποία οι μετοχικοί επενδυτές θα αποσυρθούν τους καλοκαιρινούς μήνες, και διατυπώνουν την άποψη πως έχουμε έναν συνδυασμό αρνητικών παραμέτρων για το βραχυπρόθεσμο μέλλον των μετοχών καθώς:

1. Το ράλι στις τιμές των αμερικάνικων μετοχών φαίνεται πως έχει εισέλθει σε φάση ωρίμανσης, αφού απουσιάζει ουσιώδης διόρθωση τους τελευταίους μήνες - ο τελευταίος μήνας με αρνητική απόδοση για τον S&P 500 ήταν ο Ιανουάριος του 2014!

2. Η παγκόσμια οικονομία θα αρχίσει νομοτελειακά να χωνεύει τις ανώτερες τιμές του κλάδου της ενέργειας, με την τιμή του αργού πετρελαίου να είναι πιθανός παράγοντας αποσταθεροποίησης.

3. Οι γεωπολιτικές ανησυχίες έχουν επανέλθει στο προσκήνιο και μάλιστα αυξάνονται, αρχικά με την Ουκρανία και πιο πρόσφατα με το ξέσπασμα των εχθροπραξιών στο Ιράκ.

4. Στις ΗΠΑ, η βαθμιαία απόσυρση του προγράμματος της ποσοτικής χαλάρωσης που παρείχε άφθονη ρευστότητα, θα έχει τη σημασία της, όπως και οι δηλώσεις της προέδρου της Fed, Τ. Yellen, για υπερτιμημένες κατηγορίες μετοχών.

5. Στο τρίτο τρίμηνο, οι ευρωπαϊκές τράπεζες θα υποστούν έλεγχο στην ποιότητα των στοιχείων του ενεργητικού τους μέσω των stress tests της Ευρωπαϊκής Κεντρικής Τράπεζας, γεγονός που φέρνει νευρικότητα.

Σε κομβικό σημείο οι μετοχές

Ωστόσο, οι περισσότεροι αναλυτές υποστηρίζουν πως οι μετοχικές αγορές διεθνώς συνεχίζουν να διατηρούν την ανοδική τους τάση και τη θετική τεχνική τους εικόνα καθώς υποστηρίζονται από θετικές εκπλήξεις κερδοφορίας, λογικές αποτιμήσεις, από χαμηλά επιτόκια, το αδύναμο δολάριο και από ικανοποιητικά μακροοικονομικά στοιχεία. Συνολικά, πάντως, χρειάζεται αυξημένη εγρήγορση, ειδικά αν παραβιαστούν βασικά τεχνικά σημεία διεθνών δεικτών, αφού αυτό θα μπορούσε να προϊδεάσει για μεταβολή της μεσοπρόθεσμης τάσης.

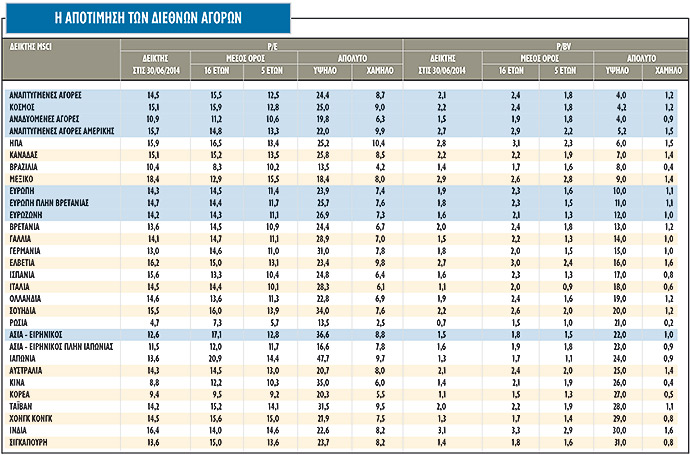

Οι μετοχές διεθνώς έπαψαν πλέον να είναι πολύ φθηνές και κινούνται στα υψηλότερα επίπεδα των τελευταίων ετών. Ο παγκόσμιος δείκτης μετοχών MSCI ΑC World Index διαπραγματεύεται με δείκτη τιμής προς κέρδη (P/E ratio) στις 14,5 φορές τα κέρδη των 12 επόμενων μηνών σε σύγκριση με τον μέσο όρο της τελευταίας 15ετίας στις 15,5 φορές.

Ο αμερικανικός δείκτης MSCI USA διαπραγματεύεται με P/E στις 15,9 φορές τα κέρδη των 12 επόμενων μηνών σε σύγκριση με τον μέσο όρο των τελευταίων 16 ετών που είναι 16,5 φορές.

Την παρούσα χρονική στιγμή βρισκόμαστε σε ένα κομβικό σημείο: από τη μία πλευρά οι αμερικάνικες μετοχές του S&P 500 έχουν αποδώσει 195% από τα χαμηλά του Μαρτίου του 2009, πραγματοποιώντας νεότερα υψηλά από εκείνα του 2007.

Παράλληλα, τα εταιρικά κέρδη είναι ανώτερα από τα επίπεδα του 2007, με τα επιτόκια χαμηλότερα.

Από την άλλη πλευρά, ωστόσο, ο S&P 500 Financials βρίσκεται σε πλήρη αντίθεση, αλλά διαμορφώνεται περίπου 45% χαμηλότερα από το ιστορικό υψηλό του, τον Φεβρουάριο του 2007. Όταν στην αμερικανική αγορά μετοχών ανεβαίνουν τα επιτόκια και οι μετοχές των τραπεζών κινούνται ανοδικά, θεωρείται ότι οι οιωνοί είναι θετικοί και για την υπόλοιπη αγορά. Φυσικά, ισχύει και το αντίθετο: ανοδικά επιτόκια και υποαπόδοση του S&P 500 Financials είναι πολύ αρνητικό (bearish) σημάδι για την αγορά μετοχών.

Στο ενδιάμεσο, όμως, πρόσφατες εξελίξεις στα θεμελιώδη και σε άλλες αγορές θα μπορούσαν να συντελέσουν σε άνοδο της μεταβλητότητας για τους επόμενους 1-2 μήνες (σύμφωνα και με τη γνωστή εποχική μεταβλητότητα), αυξάνοντας τον επενδυτικό κίνδυνο.

Οι αναδυόμενες αγορές

Για τις αναδυόμενες συνολικά δεν συνιστώνται αυξημένες θέσεις προς ώρας, καθώς δεν αναμένεται να υπεραποδώσουν, ιδίως εάν τελικά η πτώση των τιμών των εμπορευμάτων οδηγήσει σε ύφεση των πληθωριστικών πιέσεων.

Οι μετοχές των αναδυόμενων αγορών έχουν χαμηλότερες επιδόσεις από τα τέλη του 2010 και, παράλληλα, ασθενέστερη οικονομική ανάπτυξη από την αναμενόμενη, στοιχείο που εξηγεί και την υποαπόδοση. Η εκτίμηση του consensus για την ανάπτυξη του 2014 έχει μειωθεί στο 3,9% από 5% πέρσι.

Οι μετοχές των αναδυόμενων αγορών έχουν χαμηλότερες επιδόσεις από τα τέλη του 2010 και, παράλληλα, ασθενέστερη οικονομική ανάπτυξη από την αναμενόμενη, στοιχείο που εξηγεί και την υποαπόδοση. Η εκτίμηση του consensus για την ανάπτυξη του 2014 έχει μειωθεί στο 3,9% από 5% πέρσι.

Ωστόσο, υπάρχουν σημάδια βελτίωσης, τόσο στη βραχυπρόθεσμη προοπτική όσο και στις μακροπρόθεσμες διαρθρωτικές αλλαγές. Από μια πιο μακροπρόθεσμη προοπτική, υπάρχει βελτίωση στην κερδοφορία των εταιρειών.

Στο πλαίσιο αυτό, οι αποτιμήσεις των αναδυόμενων αγορών φαίνονται όλο και πιο ελκυστικές.

Ο δείκτης MSCI EM Index διαπραγματεύεται με δείκτη τιμής προς κέρδη (P/E ratio) στις 10,9 φορές τα κέρδη των 12 επόμενων μηνών σε σύγκριση με τον μέσο όρο της τελευταίας 16ετίας στις 11,2 φορές, ενώ πολλές αναδυόμενες διαπραγματεύονται με μονοψήφιους δείκτες κερδών.

Τα ευρωπαϊκά ομόλογα

Οι επενδυτές των ομολόγων συνεχίζουν στο 2014 με τις αποδόσεις στα περισσότερα προϊόντα σταθερού εισοδήματος υψηλής ποιότητας να βρίσκονται σε χαμηλά επίπεδα-ρεκόρ ή πολύ κοντά σε αυτά. Οι προσδοκίες για την πολιτική της ΕΚΤ είναι αναμφισβήτητα η μεγαλύτερη κινητήριος δύναμη πίσω από τη μείωση των αποδόσεων όλων των ομολόγων της ευρωζώνης. Παρότι οι προοπτικές στην ευρωζώνη -και ειδικά αυτές των προβληματικών χωρών- έχουν βελτιωθεί σε σχέση με έναν χρόνο πριν, δεν σημαίνει ότι οι ανισορροπίες ή οι αδυναμίες των οικονομιών έχουν επιλυθεί, αλλά το κυνήγι της απόδοσης και η διάθεση των αμερικανικών επενδυτικών κεφαλαίων φαίνεται να αγνοεί τους κινδύνους.

Πάντως, η πιο αμφιλεγόμενη απόδοση σήμερα στην ευρωπαϊκή περιφέρεια δεν είναι η απόδοση των ελληνικών ή των πορτογαλικών 10ετών ομολόγων.

Η απόδοση του 2,78%, κάτω από το όριο του 3% για το ιταλικό 10ετές, είναι εκείνη που ανοίγει τη συζήτηση για το πόσο χαμηλότερα μπορεί να οδηγήσει η νομισματική χαλάρωση της ΕΚΤ τις αποδόσεις στην Ευρώπη. Παρά τη στασιμότητα και την απουσία μεταρρυθμίσεων στην οικονομία, την ασταθή πολιτική κατάσταση και το χρέος στο 132,6% του ΑΕΠ, η Ιταλία δανείζεται σήμερα με τα χαμηλότερα επιτόκια από τότε που ξεκίνησε η ευρωζώνη! Σημειωτέον ότι για την Ιταλία, ο ΟΟΣΑ και η Ευρωπαϊκή Επιτροπή προβλέπουν αναιμική ανάπτυξη φέτος και πληθωρισμό κάτω από 0,8%.

Αντίστοιχη είναι η κατάσταση για την Ισπανία, με χαμηλά επίπεδα-ρεκόρ για το 10ετές, ενώ η ανεργία θα παραμείνει σε επίπεδα άνω του 25% και το προηγούμενο τρίμηνο η οικονομία της βελτιώθηκε κατά 0,4%.

Στην Ιρλανδία, οι αποδόσεις στα 10ετή έχουν υποχωρήσει στο 2,64%, δηλαδή βρίσκονται μόνο 10 μονάδες βάσης πάνω από τα αμερικανικά 10ετή. Παρότι η οικονομία κινήθηκε στο δ΄ τρίμηνο του 2013 με -2,3%, το χρέος της διατηρείται στο 123,7% και βγήκε από το δικό της μνημόνιο μόλις τον περασμένο Δεκέμβριο. Εντούτοις δανείζεται με 110 μονάδες βάσης λιγότερες από την Αυστραλία και 169 μ.β. χαμηλότερα από τη Νέα Ζηλανδία που είναι ΑΑΑ οικονομίες

Τα 10ετή ομόλογα της Πορτογαλίας, με αξιολόγηση non investment grade - speculative, έχουν yield 3,68% και προσφέρουν παρόμοια απόδοση από τα αντίστοιχα ομόλογα της Αυστραλίας, με αξιολόγηση ΑΑΑ, ενώ η απόδοσή τους από πέρσι τον Μάιο έχει μειωθεί πάνω από 4%.

Αναμονή και επιφυλακή στην ελληνική αγορά

Τα στοιχεία του τελευταίου εξαμήνου στο Χ.Α. είναι ενδεικτικά της κατάστασης που επικρατεί:

* Ο Γενικός Δείκτης για φέτος έχει διατηρηθεί σε σταθερά σχεδόν επίπεδα, σημειώνοντας περιορισμένη άνοδο 4,76% και αυτή ως αποτέλεσμα των δύο τελευταίων συνεδριάσεων.

* Η άνοδος του Γενικού Δείκτη θα ήταν ακόμη μεγαλύτερη αν στο ίδιο χρονικό διάστημα ο τραπεζικός δεν υποχωρούσε 7,04%.

* Παρά τις περιορισμένες μεταβολές σε επίπεδο εξαμήνου, οι ενδιάμεσες διακυμάνσεις των τιμών των μετοχών υπήρξαν ιδιαίτερα έντονες. Για παράδειγμα, από το υψηλό (1.379,42 μον.) έως το χαμηλό (1.022,66) που σημείωσε ο Γενικός Δείκτης το ποσοστό διαμορφώνεται στο 29,8%, ενώ από το υψηλό (213,44) έως το χαμηλό (141,86 μον.) του τραπεζικού η αντίστοιχη μεταβολή υπερβαίνει το 50%!

Σύμφωνα με αναλυτές, μέρος αυτής της έντονης μεταβλητότητας αποδίδεται όχι μόνο στα ρίσκα της ελληνικής αγοράς, αλλά και στην έντονη επιθετικότητα (τόσο όταν αγοράζουν, όσο και όταν ρευστοποιούν) που παρουσιάζει τμήμα των ξένων επενδυτών που έχει τοποθετηθεί στη χώρα μας. Για παράδειγμα, μια εκτίμηση του Έλληνα πρωθυπουργού ότι θα ψηφιστεί πρόεδρος της Δημοκρατίας από την παρούσα Βουλή, καθώς και η πιθανότητα αναβάθμισης της πιστοληπτικής ικανότητας της χώρας από τη Moody’s ήταν αρκετά για να μετατρέψουν τον Γενικό Δείκτη και τις τραπεζικές μετοχές… σε πύραυλο στις συνεδριάσεις της Πέμπτης και της Παρασκευής.

Ωστόσο, παρά τις κατά τόπους αναταράξεις, το ελληνικό χρηματιστήριο φαίνεται να συνεχίζει μια μάλλον πλάγια πορεία.

Τα θετικά στοιχεία είναι η διαφαινόμενη ανάκαμψη της οικονομίας από το τρίτο φετινό τρίμηνο, η εντός στόχων υλοποίηση του προϋπολογισμού και κυρίως οι προσδοκίες για αναδιάρθρωση του δημόσιου χρέους από τους δανειστές μας, κάπου στις αρχές του 2015.

Από την άλλη πλευρά, οι κίνδυνοι για τις ελληνικές μετοχές εστιάζουν στα εξής:

-Σε πιθανή αναστροφή του κλίματος στις διεθνείς αγορές, οι οποίες έχουν σημειώσει πολύ υψηλές αποδόσεις την τελευταία τριετία.

- Στα πολύπλοκα προβλήματα που αντιμετωπίζουν οι ευρωπαϊκές τράπεζες, σε συνδυασμό με τα αναμενόμενα stress tests, που πιθανόν να αναγκάσουν κάποιες ελληνικές να προχωρήσουν σε νέες αυξήσεις κεφαλαίου.

- Στη συνεχιζόμενη δυστοκία όσον αφορά τη διαχείριση των μη εξυπηρετούμενων δανείων - γι' αυτό και αναμένονται αλλαγές στο θεσμικό πλαίσιο μέσα στο καλοκαίρι.

- Και φυσικά στο πολιτικό ρίσκο, υπό την έννοια ότι αναβάλλονται διαρθρωτικές μεταρρυθμίσεις, ενώ σε περίπτωση εκλογών παγώνει για αρκετούς μήνες η λειτουργία της κρατικής μηχανής (π.χ. αναθέσεις έργων του ΕΣΠΑ).

Σύμφωνα με τους αναλυτές, ο λόγος που το ελληνικό χρηματιστήριο δεν δείχνει διαθέσεις ανόδου είναι η απουσία θετικού καταλύτη, αφού σε κανένα πεδίο από τις προαναφερόμενες αβεβαιότητες δεν αναμένεται να έχουμε εξελίξεις μέσα στο καλοκαίρι. Επιπρόσθετα, μετά τις φετινές αυξήσεις μετοχικού κεφαλαίου, η ελληνική χρηματιστηριακή αγορά έγινε εκ νέου τραπεζοκεντρική, οπότε δεν μπορούμε να συζητάμε για γενικότερη άνοδο αν σ' αυτή δεν συμμετάσχει και ο τραπεζικός κλάδος.

Όμως, ο τραπεζικός κλάδος είναι αυτός στον οποίο διακρίνεται κυρίως αβεβαιότητα. Ειδικότερα, τα αποτελέσματα των ευρωπαϊκών stress tests αναμένονται γύρω στον Οκτώβριο, οπότε μετά θα ξέρουμε αν και πόσα κεφάλαια θα χρειαστούν για αυξήσεις μετοχικού κεφαλαίου. Μετά θα αποφασιστούν ενδεχομένως τα όποια κίνητρα για τα warrants των τραπεζών και ύστερα θα ξεκινήσουν οι συζητήσεις της κυβέρνησης με τους Ευρωπαίους εταίρους της για τη ρύθμιση του δημόσιου χρέους...

Τέλος, σε ό,τι αφορά τα μη τραπεζικά χαρτιά του Χ.Α., αυτά περίπου βρίσκονται -σύμφωνα με τους αναλυτές- κοντά στα επίπεδα του περσινού φθινοπώρου και σε αποτιμήσεις που δεν μπορούν να θεωρηθούν μεγάλες ευκαιρίες.

Γενικότερα, πολλοί χρηματιστηριακοί παράγοντες θεωρούν πως το φετινό καλοκαίρι θα αποτελέσει ευκαιρία για όσους θέλουν να χτίσουν «προσεκτικές» θέσεις στο ελληνικό χρηματιστήριο, αν φυσικά πιστεύουν πως από το 2015 και μετά θα ξεκινήσει μια μακρόχρονη περίοδος ανάκαμψης για την ελληνική οικονομία. Γιατί μπορεί οι τρέχουσες αποτιμήσεις να θεωρούνται απαιτητικές αν συγκριθούν με τις τωρινές οικονομικές επιδόσεις, ωστόσο τα πράγματα μπορεί να γίνουν πολύ διαφορετικά με βάση τα προβλεπόμενα κέρδη της επόμενης πενταετίας.

Για παράδειγμα, οι ελληνικές τράπεζες –ακόμα και αν χρειαστούν κάποιες νέες, μικρότερου ύψους, αυξήσεις κεφαλαίου- θα βρεθούν από το 2015 σε ένα περιβάλλον όπου θα είναι τέσσερις-πέντε σε αριθμό, θα λειτουργούν με μεγάλα επιτοκιακά περιθώρια (διαφορά μεταξύ επιτοκίων χορηγήσεων και καταθέσεων) και θα καρπώνονται τα οφέλη μιας οικονομίας που θα αναπτύσσεται, αν κάποιος δεχτεί το αισιόδοξο σενάριο.

Στην περίπτωση, βέβαια, που η ελληνική οικονομία δεν μπορέσει να ανακάμψει, τότε η άσκηση γίνεται διαφορετική και η επίλυσή της σαφώς πιο δύσκολη υπόθεση...

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα