Oι αγορές μετοχών φαίνεται να οδηγούνται σε πιο δύσκολα μονοπάτια τα επόμενα τρίμηνα καθώς η πορεία των χρηματιστηρίων μεσοπρόθεσμα εξαρτάται όλο και περισσότερο από τις «extreme» αποφάσεις των κεντρικών τραπεζών και λιγότερο από την πορεία ανάκαμψης της παγκόσμιας οικονομίας.

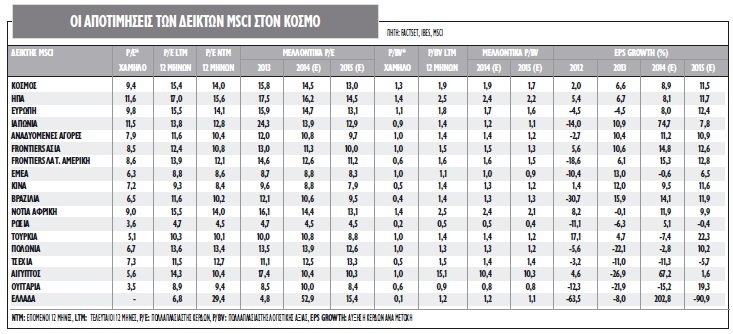

Οι διεθνείς μετοχικές αγορές (MSCI The World Index) το τελευταίο εξάμηνο σημείωσαν άνοδο σχεδόν 8%, ενώ ο τομέας με τα πιο εντυπωσιακά κέρδη (+18%) ήταν ο τραπεζικός, τη στιγμή που οι «frontiers» αγορές -και ειδικά της Ασίας- ήταν η γεωγραφική περιοχή με τις καλύτερες αποδόσεις (15%).

Παρότι το δεύτερο τρίμηνο είναι ακόμα πιο ανοδικό από το πρώτο για τις μετοχές, το Χ.Α. σε αυτήν την ανοδική κίνηση των χρηματιστηρίων είχε διαφορετική συμπεριφορά. Στη διάρκεια αυτού του θερμού τριμήνου, το ελληνικό χρηματιστήριο κινείται έντονα πτωτικά, έχοντας ωστόσο παρουσιάσει υψηλότερους ρυθμούς ανόδου στη διάρκεια όλων των προηγούμενων 6 μηνών.

Στις τάξεις των επαγγελματιών το βασικό ερώτημα πια είναι το ακόλουθο: «Πόσο θα ανεβαίνουν ακόμα οι αγορές μετοχών;». Αυτή όμως η άκρατη αισιοδοξία είναι που φοβίζει περισσότερο τους διαχειριστές και φαίνεται να δημιουργεί τις ιδανικές συνθήκες για ένα μαζικό sell-off στις μετοχές.

Στις τάξεις των επαγγελματιών το βασικό ερώτημα πια είναι το ακόλουθο: «Πόσο θα ανεβαίνουν ακόμα οι αγορές μετοχών;». Αυτή όμως η άκρατη αισιοδοξία είναι που φοβίζει περισσότερο τους διαχειριστές και φαίνεται να δημιουργεί τις ιδανικές συνθήκες για ένα μαζικό sell-off στις μετοχές.

«Είμαι πολύ δύσπιστος αν μπορεί να συνεχιστεί η ανοδική ορμή που είδαμε στο πρώτο τρίμηνο και συνεχίζεται και στο δεύτερο, επειδή πολύ σπάνια έχουμε τρία πολύ δυνατά συνεχόμενα τρίμηνα», εξηγεί Αμερικανός διαχειριστής κεφαλαίων.

«Νομίζω ότι στη διάρκεια των επόμενων τριών μηνών κατά πάσα πιθανότητα οι επενδυτές θα ψάχνουν να βρουν την παραμικρή δικαιολογία για να πάρουν τα κέρδη τους».

Μετά την προσέγγιση νέων υψηλών πενταετίας που σημειώνουν τους τελευταίους μήνες οι μετοχικές αγορές, οι αναλυτές προβλέπουν πως τώρα η αστάθεια θα είναι καθοριστικός επενδυτικός παράγοντας σε όλη τη διάρκεια των επόμενων μηνών, αφού η μεταβλητότητα έχει εξαφανιστεί απ' όλες τις επενδυτικές αξίες. Η αφορμή μπορεί να δοθεί είτε από το Ιράκ, είτε από κάποια άλλη πολεμική σύρραξη, αλλά ο πραγματικός φόβος δεν είναι άλλος από τη δημιουργία φούσκας σε κάποια από τις μορφές επένδυσης.

Παρότι η χρονιά ξεκίνησε με τα risky assets (μετοχές, πρώτες ύλες, εταιρικά ομόλογα, ομόλογα ευρωπεριφέρειας και αναδυόμενων αγορών) να κινούνται ανοδικά, η έλλειψη μεταβλητότητας δείχνει να καθορίζει πλέον την επενδυτική ψυχολογία. Πλέον όμως ο δείκτης VIX, που μετρά τη μεταβλητότητα των μετοχών του S&P 500, δείχνει να ξυπνά από τη χειμερία νάρκη και το χαμηλό πενταετίας.

Οι αποτιμήσεις

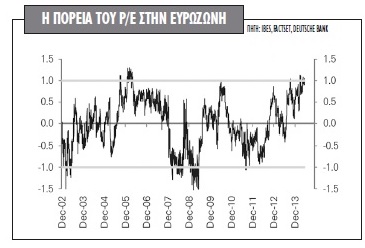

Το στοιχείο στο οποίο εστιάζουν τώρα οι διαχειριστές είναι οι δείκτες αποτιμήσεων, τόσο σε επίπεδο αγορών όσο και σε επίπεδο κλάδων. Η ευρωπαϊκή κρίση έχει προκαλέσει σημαντικές αναθεωρήσεις στις εκτιμήσεις κερδοφορίας και έναν αυξανόμενο αριθμό θετικών προειδοποιήσεων. Οι εκτιμήσεις των κερδών (EPS) από τη FactSet είναι άκρως θετικές, οπουδήποτε κι αν εστιάσουμε για το 2014. Το 2014 είναι ήδη πολύ θετικό και η ένταση των αναθεωρήσεων, μετά τον καταιγισμό των αναθεωρήσεων στον χρηματοοικονομικό τομέα, είναι σημαντική και σε τομείς όπως το real estate και οι πρώτες ύλες.

Σε πολλούς κλάδους, όπως ο τραπεζικός, οι εκτιμήσεις για τα εταιρικά κέρδη δείχνουν θετικά ποσοστά ανόδου για το 2014, όμως το στοιχείο είναι επισφαλές. Οπότε, για παράδειγμα, πολλαπλασιαστές κερδών της τάξεως των 7 ή των 10 φορών μπορεί να είναι τελικά αρκετά υψηλότεροι. Η άνοδος των κερδών ανά μετοχή για τον ευρωπαϊκό τραπεζικό κλάδο το 2014 εκτιμάται σε 52% και σε 43% το επόμενο έτος βάσει του consensus των αναλυτών.

Σε πολλούς κλάδους, όπως ο τραπεζικός, οι εκτιμήσεις για τα εταιρικά κέρδη δείχνουν θετικά ποσοστά ανόδου για το 2014, όμως το στοιχείο είναι επισφαλές. Οπότε, για παράδειγμα, πολλαπλασιαστές κερδών της τάξεως των 7 ή των 10 φορών μπορεί να είναι τελικά αρκετά υψηλότεροι. Η άνοδος των κερδών ανά μετοχή για τον ευρωπαϊκό τραπεζικό κλάδο το 2014 εκτιμάται σε 52% και σε 43% το επόμενο έτος βάσει του consensus των αναλυτών.

Συνεπώς, ο φόβος όλων είναι μήπως οι εκτιμήσεις για τα κέρδη ανά μετοχή για φέτος, αλλά και για το 2015, είναι υπερβολικές και οι αποτιμήσεις αποδειχθούν σημαντικά ανώτερες απ' ό,τι σήμερα.

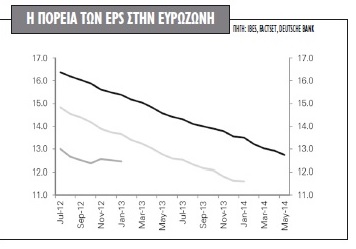

Για τον δείκτη MSCI Europe η IBES εκτιμά μικρή άνοδο 8% στα EPS του 2014 και 12,4% το 2015, ενώ στο τέλος του 2012 οι εκτιμήσεις ήταν +15% και +18%. Από την άλλη, ωστόσο, για τον S&P 500 το 2014 το αρχικό ποσοστό αύξησης από 9,5% έχει παραμείνει στο 9%. Η εικόνα του Stoxx 600 δεν μπορεί να θεωρηθεί πολύ διαφορετική, αφού ο ρυθμός μεταβολής των κερδών ανά μετοχή για το 2014 είναι 8,6% και για το 2015 είναι στο 13,2%.

Οι προβλέψεις για τα κέρδη ανά μετοχή στις παγκόσμιες αγορές το 2014 είναι άκρως θετικές και πολλοί φοβούνται ότι επίκειται και φέτος... hard landing. Χαρακτηριστικά αναφέρουν ότι για τον δείκτη MSCI AC World το ποσοστό αύξησης στα EPS το 2013 τοποθετούνταν στο 11,9% και τελικά ήταν 6,6%, ενώ για φέτος το ποσοστό διαμορφώνεται στο 3,6%.

Η ευρωπαϊκή περιφέρεια

Σε μεγάλο βαθμό το ράλι στις μετοχές και στα ομόλογα της ευρωπαϊκής περιφέρειας έχει επηρεάσει θετικά και τις εκτιμήσεις των αναλυτών για την κερδοφορία των εταιρειών. Η ελληνική εικόνα, ιδίως για τις μετοχές της υψηλής κεφαλαιοποίησης, είναι περίπλοκη ειδικά αν ληφθεί υπόψη ότι μόλις πρόσφατα οι αναλυτές αύξησαν τις προβλέψεις για τα κέρδη των εγχώριων εταιρειών, αφού η ύφεση που ταλανίζει την ελληνική οικονομία φαίνεται να ανακόπτεται και το 2014 μπορεί να αποτελέσει το πρώτο έτος ανάπτυξης από το 2007.

Ειδικά για την ελληνική αγορά, οι τελευταίες εκθέσεις των αναλυτών αναφέρουν ότι η κερδοφορία του 2014 θα είναι θετική μόνο για την Εθνική Τράπεζα. Η εικόνα για τον δείκτη MSCI Greece συνολικά είναι θολή και περίπλοκη αφού η JP Morgan αναμένει άνοδο στα κέρδη ανά μετοχή το 2014 κατά 220% και πτώση το 2015 κατά 90%, ενώ εκτιμά τα P/E στις 53 για φέτος και στις 15,4 φορές το επόμενο έτος, αντίστοιχα.

Από την άλλη πλευρά, η εικόνα στους περιφερειακούς ευρωπαϊκούς δείκτες είναι επίσης αρκετά θετική και ίσως σε κάποιες περιπτώσεις υπεραισιόδοξη. Ο ισπανικός δείκτης IBEX 35 εμφανίζει προσδοκώμενο ρυθμό μεταβολής των κερδών 19% φέτος και 23% για το 2015, έναν από τους υψηλότερους μεταξύ των βασικών ευρωπαϊκών δεικτών.

Ειδικά για τον δείκτη PSI 20 της Πορτογαλίας οι εκτιμώμενοι ρυθμοί ανάπτυξης των κερδών για το 2014 και το 2015 προβλέπονται σε 68% και 54% αντίστοιχα, ενώ ακόμη και με αυτά τα ESP Growths η αποτίμηση του δείκτη σε όρους κερδοφορίας υπολογίζεται σε 24,6 φορές φέτος και 16 φορές το 2015.

Από τις λοιπές περιφερειακές αγορές, ο ιρλανδικός δείκτης ISEQ Overall θα εμφανίσει θετικό growth στη διάρκεια του 2014 (52,1%) και 25% το 2015, με τους δείκτες P/E σε 18,2 και 14,6 φορές αντίστοιχα. Τέλος, για τον δείκτη FTSE Mibtel 30 της Ιταλίας για το επόμενο έτος οι ρυθμοί μεταβολής των EPS κινούνται με αρκετά υψηλότερα πρόσημα από τον μέσο όρο της Ευρώπης και των βασικών δεικτών του πυρήνα της ευρωζώνης.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία