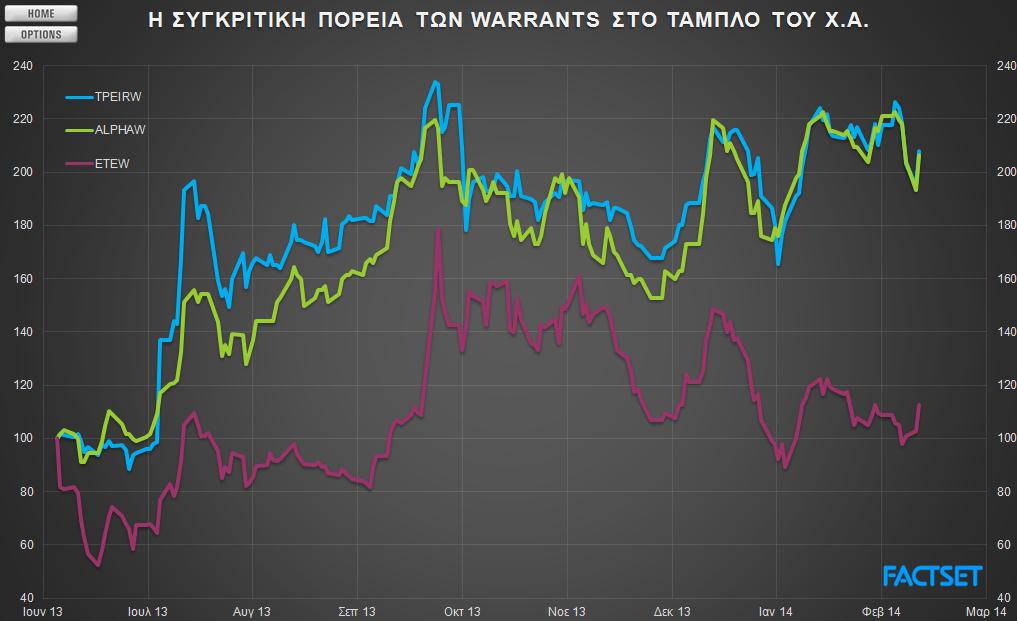

Στα warrants και στους τραπεζικούς τίτλους πάλι το «παιχνίδι», αλλά και το ενδιαφέρον των επενδυτών, αφού επανέρχονται δυναμικά στο προσκήνιο, αποκτώντας τη μερίδα του λέοντος στις ημερήσιες συναλλαγές.

Η εικόνα σε πολλά σημεία, όμως, παραμένει θολή και οι αναταράξεις μπορεί να είναι εντονότερες από ό,τι στο πρόσφατο παρελθόν. Η τεράστια μεταβλητότητα των τελευταίων συνεδριάσεων στα warrants δείχνει κατ' αρχάς ότι η αγορά αιφνιδιάστηκε από τις αυξήσεις και το μέγεθός τους και κατά δεύτερον πως οι συμμετέχοντες, και ειδικά οι μικροεπενδυτές, δεν έχουν ακόμα κατανοήσει τη λειτουργία, την πολυπλοκότητα, τους όρους trading ούτε και το νομικό πλαίσιο των warrants.

Παρότι μεσολαβούν σημαντικά γεγονότα και πολύς χρόνος έως το τέλος του μήνα, οπότε θα ξεκαθαρίσουν οι όροι των αυξήσεων κεφαλαίου της Alpha Bank και της Πειραιώς, τα σημεία κλειδιά είναι γνωστά από τώρα, αν και η ανάλυσή τους δεν είναι μονοδιάστατη από όλη την αγορά.

Ο πρώτος παράγοντας που μπορεί να είναι καθοριστικός για τη συνέχεια είναι οι όροι των αυξήσεων μετοχικού κεφαλαίου. Όσο αυτοί δεν γίνονται γνωστοί, είναι πολύ πιθανό να επανεμφανιστούν φαινόμενα fast market, όπως την Παρασκευή 7 Μαρτίου όπου το warrant της Πειραιώς κατέρρευσε ενδοσυνεδριακά στο 0,60 από 0,90 ευρώ στο άνοιγμα και αντίστοιχα της Alpha Bank στο 1,22 ευρώ από 1,45 στο άνοιγμα.

Ταυτόχρονα, η έλλειψη ορατότητας αναφορικά με τους όρους των αυξήσεων καθιστά όλες τις στρατηγικές trading ανάμεσα στα warrants και τις μετοχές επίφοβες, αν οι όροι τελικά εκπλήξουν περαιτέρω την αγορά ή υπάρξουν αλλαγές της τελευταίας στιγμής που σήμερα δεν μπορούν να προβλεφθούν.

Το δεύτερο στοιχείο είναι το γεγονός ότι οι αυξήσεις μετοχικού κεφαλαίου της Alpha Bank και της Τράπεζας Πειραιώς δεν γίνονται με τους ίδιους ακριβώς όρους, και αυτό δεν έχει απεικονιστεί για την ώρα στις τιμές των warrants και των μετοχών.

Η Τράπεζα Πειραιώς θα προχωρήσει σε αύξηση κεφαλαίου ύψους ως 1,75 δισ. ευρώ, περίπου το 19% της τρέχουσας κεφαλαιοποίησής της και το 23,6% των ενσώματων ιδίων κεφαλαίων που εμφάνισε στο τέλος του 2013, χωρίς εγγύηση κάλυψης, με παραίτηση των παλαιών μετόχων, ενώ εξετάζεται αν είναι εφικτό να δοθεί το δικαίωμα στους κατόχους τίτλων και warrants να συμμετάσχουν.

Παράλληλα, η Alpha Bank προχωράει σε καλυμμένη αύξηση κεφαλαίου έως 1,2 δισ. ευρώ, soft ή hard underwriting μένει να φανεί, ή σε ποσοστό 16% της τρέχουσας κεφαλαιοποίησής της και 16,8% των ενσώματων ιδίων κεφαλαίων στο τέλος του 2013, με παραίτηση παλαιών μετόχων. Εξετάζεται επίσης το ενδεχόμενο να υπάρξει προνομιακή συμμετοχή υφιστάμενων κατόχων τίτλων και warrants.

Η διαφορά των κεφαλαίων που ζητούν οι δύο τράπεζες ως ποσοστό επί της κεφαλαιοποίησης αλλά και ως ποσοστό επί των ενσώματων ιδίων κεφαλαίων μπορεί να έχει τη σημασία της στα μάτια των ξένων θεσμικών επενδυτών.

Το τρίτο καθοριστικό στοιχείο είναι το dilution της αξίας των υφιστάμενων μετόχων και κατόχων warrants. Οι αυξήσεις μετοχικού κεφαλαίου όχι μόνο δεν θα επηρεάσουν τις τιμές των μετοχών και των warrants στο ταμπλό του Χ.Α., αφού θα γίνουν με κατάργηση δικαιώματος των υφιστάμενων μετόχων, αλλά και δεν θα προκαλέσουν σημαντικό dilution στους υφιστάμενους μετόχους και στους κατόχους των warrants.

Θεωρητικά πάντα, αν η ΑΜΚ της Alpha Bank είναι επιτυχημένη και αντλήσει 1,2 δισ. ευρώ με θεωρητική τιμή αύξησης 0,6 ευρώ ανά μετοχή, δηλαδή αν εκδώσει 2 δισ. νέες μετοχές, η διάχυση του παλαιού μετόχου θα είναι μικρή της τάξεως του 2%. Αντίστοιχα, για την Πειραιώς αν το 1,75 δισ. ευρώ αντληθεί με θεωρητική τιμή στο 1,75 ευρώ ανά μετοχή και εκδώσει 1 δισ. νέες μετοχές, τότε ο παλαιός μέτοχος υφίσταται dilution μικρότερο του 2%. Παράλληλα, εφόσον οι τιμές των ΑΜΚ γίνουν κοντά στις τρέχουσες τιμές,το dilution που θα υποστούν οι κάτοχοι των warrants θα είναι ακόμα μικρότερο από ό,τι των μετόχων.

Τα ποσοστά που εξάγονται στηρίζονται στην κεφαλαιοποίηση και στην αξία των μετοχών που θα κατέχουν οι ιδιώτες επενδυτές πριν και μετά την ΑΜΚ των τραπεζών.

Ο τέταρτος και καθοριστικός παράγοντας είναι οι τρέχουσες αποτιμήσεις και οι δείκτες αποτίμησης προς ενσώματη λογιστική αξία (Price to Tangible Book Value – P/TBV).

Για την Τράπεζα Πειραιώς, οι τρεις τιμές που αποτελούν τα σημεία αναφοράς για την επικείμενη αύξηση μετοχικού κεφαλαίου είναι η τιμή της αμέσως προηγούμενης ΑΜΚ που ήταν 1,71 ευρώ ανά μετοχή, το επόμενο strike price των warrants που είναι 1,768 ανά μετοχή και το tangible book value που εμφανίζει η τράπεζα.

Βάσει των αποτελεσμάτων του 2013, η Πειραιώς με tangible book value 7,4 δισ. ευρώ και 5,07 δισ. μετοχές εμφανίζει tangible book value ανά μετοχή 1,45 ευρώ και δείκτη P/TBV στη 1,2 φορά για επίπεδα τιμών 1,70 – 1,80 ευρώ.

Βάσει των αποτελεσμάτων του 2013, η Πειραιώς με tangible book value 7,4 δισ. ευρώ και 5,07 δισ. μετοχές εμφανίζει tangible book value ανά μετοχή 1,45 ευρώ και δείκτη P/TBV στη 1,2 φορά για επίπεδα τιμών 1,70 – 1,80 ευρώ.

Υπό το παραπάνω πρίσμα, οποιαδήποτε προσφορά σε τέτοια επίπεδα τιμών δεν είναι dilutive για τον παλαιό μέτοχο ή κάτοχο warrant.

Ταυτόχρονα, η τιμή έκδοσης της Πειραιώς μπορεί να έχει ως άνω όριο το 1,768 ευρώ, επίπεδο της επόμενης άσκησης των warrants, αφού οποιαδήποτε τιμή πάνω από αυτή δεν δίνει κίνητρο στον κάτοχο των warrants να συμμετάσχει στην αύξηση, όταν μπορεί στα τέλη Ιουνίου να ασκήσει το δικαίωμά του αγοράζοντας μετοχές σε χαμηλότερες τιμές. Αν ωστόσο η ζήτηση από νέους κυρίως επενδυτές είναι ισχυρή, τότε η τιμή διάθεσης μπορεί να κινηθεί βάσει ενός δείκτη P/TBV 1,25 φοράς και να διαμορφωθεί και υψηλότερα.

Στην Alpha Bank, αντίστοιχα, οι τιμές που αποτελούν τα σημεία αναφοράς για την επικείμενη αύξηση μετοχικού κεφαλαίου είναι η τιμή της αμέσως προηγούμενης ΑΜΚ που ήταν 0,44 ευρώ ανά μετοχή, η επόμενη τιμή άσκησης των warrants που είναι 0,4576 ευρώ και το tangible book value που εμφανίζει η τράπεζα. Η σταθμισμένη μέση τιμή διαπραγμάτευσης των τελευταίων 30 ημερών είναι 0,70 ευρώ.

Με οδηγό τα αποτελέσματα του 2013, η Alpha Bank με tangible book value 7,1 δισ. ευρώ και με 10,923 δισ. μετοχές εμφανίζει ενσώματη λογιστική αξία ανά μετοχή 0,65 ευρώ και δείκτη P/TBV της τάξεως της 0,7 - 1,2 φοράς για επίπεδα τιμών 0,44 – 0,75 ευρώ.

Θεωρητικά, ο υπολογισμός της τιμής έκδοσης είναι δυσκολότερος από ό,τι στην περίπτωση της Πειραιώς, καθώς η τιμή της μετοχής απέχει σημαντικά από τα δύο μέτρα σύγκρισης, την τιμή δηλαδή της προηγούμενη ΑΜΚ και την επόμενη τιμή άσκησης του warrant. Ωστόσο, η ύπαρξη αναδοχής (σκληρής ή όχι μένει να εξακριβωθεί) μπορεί να σημαίνει ότι το discount έναντι της εσωτερικής εμπράγματης αξίας δεν θα είναι υψηλό, αφού η κάλυψη είναι εξασφαλισμένη και βάσει των πρώτων εκτιμήσεων πιθανότατα να διαμορφωθεί σε πολύ μικρότερο μέγεθος έναντι της προηγούμενης ΑΜΚ.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία