Η αποπληρωμή των προνομιούχων μετοχών των ελληνικών τραπεζών έχει λογική, όμως το ότι αυτό θα γίνει μέσω δεύτερης αύξησης κεφαλαίου με έκδοση κοινών μετοχών αποτελεί έκπληξη, σχολιάζει σε σημερινή της έκθεση η Bank of America Merrill Lynch.

Ο οίκος αξιολογεί τα δεδομένα που διαμορφώνονται μετά την ανακοίνωση των stress test από τα οποία προέκυψαν κεφαλαιακές ανάγκες 6,4 δισ. ευρώ.

Σχολιάζοντας το θέμα των προνομιούχων μετοχών επισημαίνει ότι οι ελληνικές τράπεζες προς το παρόν δεν πληρώνουν τόκους. Θα αρχίσουν να πληρώνουν κουπόνι 10% ετησίως προσαυξανόμενο κατά 2% μετά τον Μάιο του 2014, εφόσον έχουν επαναλαμβανόμενα κέρδη. Η BofA Merrill Lynch εκτιμά πως δεν θα δημιουργηθούν αυτές οι συνθήκες το 2014.

Όπως σημειώνει, μακροπρόθεσμα έχει λογική η αποπληρωμή των προνομιούχων μετοχών, όμως το βασικό της σενάριο προέβλεπε ότι οι τράπεζες θα πρέπει να έχουν επαρκές Tier 1 ώστε να μπορούν να εξοφλήσουν τις προνομιούχες μετοχές μελλοντικά χωρίς την έκδοση κοινών τίτλων.

Όπως σημειώνει, μακροπρόθεσμα έχει λογική η αποπληρωμή των προνομιούχων μετοχών, όμως το βασικό της σενάριο προέβλεπε ότι οι τράπεζες θα πρέπει να έχουν επαρκές Tier 1 ώστε να μπορούν να εξοφλήσουν τις προνομιούχες μετοχές μελλοντικά χωρίς την έκδοση κοινών τίτλων.

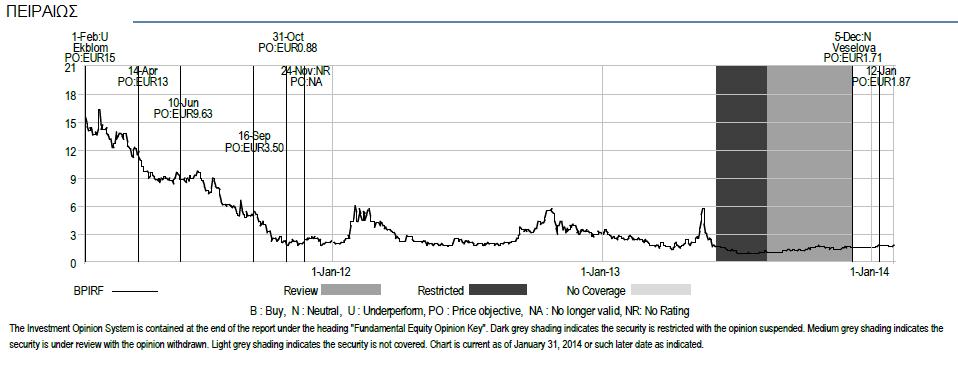

Η BofA στέκεται στην απόφαση της Τράπεζας Πειραιώς να ανακοινώσει αύξηση κεφαλαίου ύψους έως 1,75 δισ. ευρώ με έκδοση κοινών μετοχών, γεγονός που εκτιμάται ότι θα καλύψει κεφαλαιακές ανάγκες 425 εκατ. ευρώ και θα της δώσει τη δυνατότητα να αποπληρώσει προνομιούχες μετοχές 750 εκατ. ευρώ και να ενισχύσει την κεφαλαιακή της θέση. Η τράπεζα εκτιμά πως ο Δείκτης της Κύριων Βασικών Ιδίων Κεφαλαίων (Common Equity Tier 1), βάσει της πλήρους εφαρμογής του πλαισίου της Βασιλείας ΙΙΙ, θα αυξηθεί στο 11,8%.

Διαχειρίσιμες χαρακτηρίζει η BofA τις κεφαλαιακές ανάγκες της Alpha Bank, που θα μπορούσαν να καλυφθούν από μείωση του σταθμισμένου ενεργητικού. Η απάντηση της Alpha μένει να φανεί (αναμένεται να ανακοινώσει σήμερα ΑΜΚ της τάξης του 1 δισ. ευρώ), σχολιάζει η BofA, και θα εξαρτηθεί από την προθυμία της να αποπληρώσει τις προνομιούχες μετοχές, όπως πράττει η Πειραιώς. Εάν η απάντηση είναι θετική, οι κεφαλαιακές της ανάγκες (262 εκατ. ευρώ) και οι προνομιούχες μετοχές (940 εκατ. ευρώ) ισοδυναμούν με το 16% του κεφαλαίου που αποδίδεται στους μετόχους που διαθέτουν κοινές μετοχές.

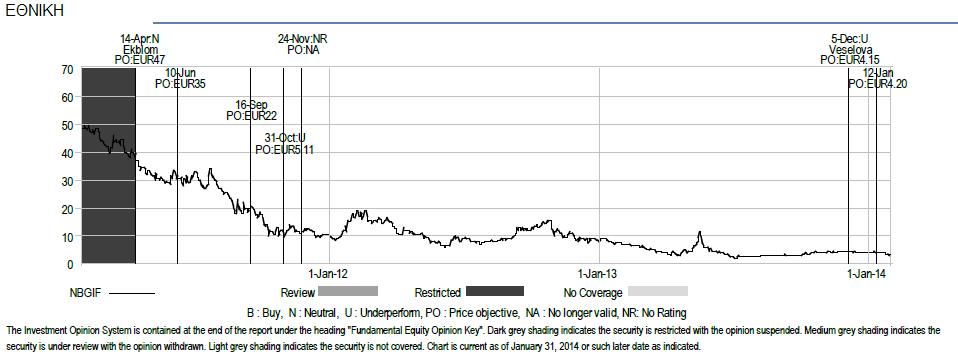

Η Εθνική Τράπεζα διαθέτει προνομιούχες μετοχές ύψους 1,35 δισ. ευρώ που κατέχει το δημόσιο και οι πιθανές κεφαλαιακές ανάγκες δεν μπορούν να καλυφθούν από τη σχεδιαζόμενη πώληση μειοψηφικού πακέτου της Finansbank, όπως εκτιμά ο οίκος. Προς το παρόν, η Εθνική δεν αναφέρει στα πλάνα της την πιθανή προθυμία να αποπληρώσει τις προνομιούχες μετοχές, και σχεδιάζει να καλύψει τις κεφαλαιακές της ανάγκες χωρίς να προχωρήσει σε έκδοση κοινών μετοχών.

Η Εθνική Τράπεζα διαθέτει προνομιούχες μετοχές ύψους 1,35 δισ. ευρώ που κατέχει το δημόσιο και οι πιθανές κεφαλαιακές ανάγκες δεν μπορούν να καλυφθούν από τη σχεδιαζόμενη πώληση μειοψηφικού πακέτου της Finansbank, όπως εκτιμά ο οίκος. Προς το παρόν, η Εθνική δεν αναφέρει στα πλάνα της την πιθανή προθυμία να αποπληρώσει τις προνομιούχες μετοχές, και σχεδιάζει να καλύψει τις κεφαλαιακές της ανάγκες χωρίς να προχωρήσει σε έκδοση κοινών μετοχών.

Οι τιμές-στόχοι

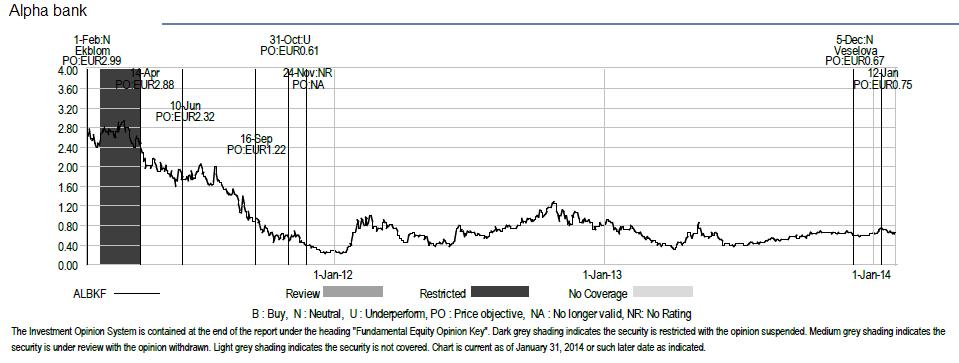

Η Bank of America Merrill Lynch δίνει τιμή-στόχο 0,75 ευρώ για την Alpha Bank, με σύσταση "neutral".

Για την Εθνική Τράπεζα, δίνει τιμή-στόχο 4,20 ευρώ με σύσταση "underperform". Όπως αναφέρει, βλέπει ρίσκα για την τιμή-στόχο της ΕΤΕ σε ένα πιο αδύναμο του αναμενόμενου μακροοικονομικό περιβάλλον στην Ελλάδα ή στη ΝΑ. Ευρώπη, που θα μπορούσε να μεταφραστεί σε πιθανές νέες προβλέψεις ή κεφαλαιακές ανάγκες. Όπως επισημαίνει, τα κεφαλαιακά επίπεδα της ΕΤΕ είναι χαμηλότερα από τα όρια που θέτουν οι κανονισμοί, γεγονός που θα μπορούσε να αποτελέσει όλο και μεγαλύτερο ρίσκο εάν η τράπεζα δεν εφαρμόσει με επιτυχία το σχέδιο πώλησης περιουσιακών στοιχείων της.

Τέλος, για την Τράπεζα Πειραιώς δίνεται τιμή-στόχο 1,87 ευρώ ανά μετοχή, με σύσταση "neutral".

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία