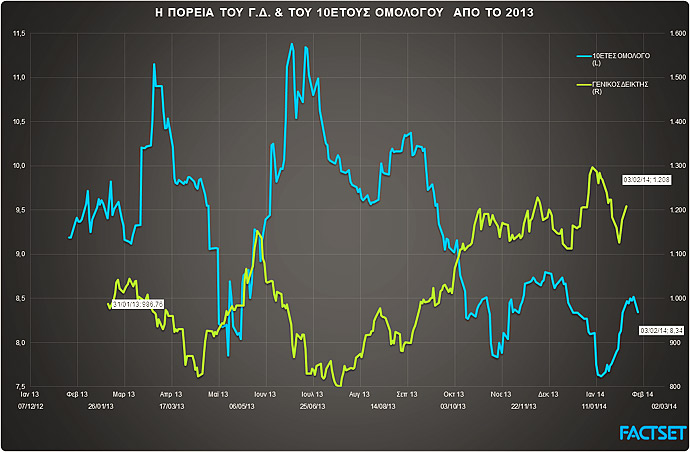

Ο πρώτος μήνας του 2014 αρχικά ξεκίνησε δυναμικά. Ο Γενικός Δείκτης έφθασε να σημειώνει κέρδη 11,5%, ενώ σε επιμέρους δεικτοβαρείς μετοχές οι αποδόσεις ξεπέρασαν το 15%. Εξίσου εντυπωσιακή ήταν και η άλλη όψη του νομίσματος, καθώς στις πτωτικές συνεδριάσεις η αγορά φόβισε πολύ τους συμμετέχοντες και αναγκάστηκε σε κατά κανόνα βίαιες διορθώσεις, με τον Ιανουάριο να κλείνει τελικά με μικρά κέρδη.

Τον ίδιο δυναμικά ξεκίνησε και ο δεύτερος μήνας, κι η επιστροφή των αγοραστών από την Πέμπτη 30/1 παγιώθηκε στη χθεσινή συνεδρίαση, ενώ ο Γενικός Δείκτης ξεπερνά και πάλι το ψυχολογικό όριο των 1.200 μονάδων. Οι τελευταίες συνεδριάσεις αποκαλύπτουν επί της ουσίας τους όρους με τους οποίους θα γίνει φέτος το παιχνίδι στο ελληνικό χρηματιστήριο: υψηλά περιθώρια ανόδου για επιμέρους τίτλους, συνδυασμένα όμως με μεγάλες αναταράξεις, ισχυρή μεταβλητότητα και πολιτικό ρίσκο.

Σε πλήρη αντίθεση με το 2013, το 2014 θα είναι έτος με χαρακτηριστικά μαραθωνίου και όχι σπριντ στην αγορά των ελληνικών μετοχών, ειδικά αν ληφθούν υπόψη το κλίμα και η ψυχολογία που έχει διαμορφωθεί σε κάποιες από τις σημαντικότερες αναδυόμενες αγορές.

Τα επιχειρήματα των αισιόδοξων και ο ρόλος της πολιτικής

Παρά τις ισχυρές αποδόσεις του 2013, που οδήγησαν την εγχώρια αγορά μετοχών στις πρώτες θέσεις των αποδόσεων μεταξύ των χρηματιστηρίων διεθνώς, υπάρχουν ισχυροί λόγοι και τεκμήρια που συνηγορούν στη συνέχιση της ανόδου στο χρηματιστήριο και φέτος. Η ανοδική συνέχεια στο ανοδικό κύμα των τιμών των ελληνικών μετοχών μπορεί να υποστηριχθεί από τέσσερις βασικούς λόγους:

1. Οι αποτιμήσεις των μετοχών των ελληνικών εταιρειών είναι χαμηλές σε σχέση με τις αντίστοιχες τίτλων των αναδυόμενων αγορών, αν ληφθούν υπόψη τα κανονικοποιημένα (normalised) μεγέθη και κέρδη. Ακόμα και με τα μειωμένα κέρδη που εμφανίζουν παρά την ύφεση της οικονομίας από το 2008, υπάρχουν τίτλοι στο Χ.Α. με ελκυστικούς δείκτες.

2. Το δεύτερο στοιχείο που γεννά προσδοκίες είναι η εξέλιξη του ΑΕΠ και των λοιπών οικονομικών μεγεθών της χώρας. Αν το 2014 σημάνει το τέλος της ελληνικής ύφεσης, τότε τόσο τα ελληνικά ομόλογα όσο και οι ελληνικές μετοχές θα αποκτήσουν ισχυρή ώθηση για να φιγουράρουν ακόμη μια χρονιά στις πρώτες θέσεις των αποδόσεων.

2. Το δεύτερο στοιχείο που γεννά προσδοκίες είναι η εξέλιξη του ΑΕΠ και των λοιπών οικονομικών μεγεθών της χώρας. Αν το 2014 σημάνει το τέλος της ελληνικής ύφεσης, τότε τόσο τα ελληνικά ομόλογα όσο και οι ελληνικές μετοχές θα αποκτήσουν ισχυρή ώθηση για να φιγουράρουν ακόμη μια χρονιά στις πρώτες θέσεις των αποδόσεων.

Αν η ανάπτυξη αποδειχθεί διατηρήσιμη σε μεγαλύτερο βάθος χρόνου και οι επιχειρήσεις αρχίσουν να ανακτούν τις παλιές κερδοφορίες τους σταδιακά, τότε οι αποτιμήσεις που βλέπουμε σήμερα στο Χ.Α. ίσως είναι αρκετά χαμηλές για έναν σημαντικό αριθμό εταιρειών

3. Οι ξένοι επενδυτές αυξάνουν συνεχώς τις θέσεις τους σε ελληνικές μετοχές. Πλέον έχει αλλάξει δραματικά ο τρόπος με τον οποίο προσεγγίζουν τα ελληνικά assets, και κάθε άλλο παρά... απρόθυμοι είναι να ασχοληθούν με οτιδήποτε ελληνικό.

Σύμφωνα με τα στοιχεία της EFRP Global, η ελληνική αγορά είναι ανάμεσα στις ελάχιστες αναδυόμενες που τους τελευταίους μήνες προσελκύουν κεφάλαια, σε αντίθεση με τη γενική τάση σε αυτές τις αγορές. Παρότι αυξάνουν τις θέσεις τους συστηματικά, οι ξένοι θεσμικοί επενδυτές κατέχουν λιγότερο από το 25% της αγοράς, ενώ, αν ληφθεί υπόψη το ΤΧΣ, το ποσοστό τους δεν υπερβαίνει το 15%. Ο ρόλος των ξένων θεσμικών επενδυτών μεγεθύνεται διαρκώς και η αύξηση των θέσεών τους προκαλεί περαιτέρω ενδιαφέρον για την ελληνική αγορά και σε άλλους παίκτες. Αυτό με τη σειρά του φέρνει ντόμινο τοποθετήσεων.

4. Τέλος, και σε άμεση συσχέτιση με το προηγούμενο, παρά την προσέλκυση ξένων θεσμικών επενδυτών, η Ελλάδα παραμένει η λιγότερο «αγορασμένη», δηλαδή η πιο underweight αγορά στις αναδυόμενες, αφού, σύμφωνα με μελέτη της JP Morgan και της EFPR, μόλις το 2% των επενδυτών σε αναδυόμενες δίνει σύσταση overweight και το 87% underweight.

Με top αποδόσεις τόσο το 2012 όσο και το 2013 και με ειδικό βάρος 5,25% στον δείκτη MSCI Emerging Markets Europe και 2,6% στον MSCI Emerging Markets EMEA είναι θεωρητικά αρκετά δύσκολο με την τρέχουσα στάθμιση που θα έχει η ελληνική αγορά στους δείκτες MSCI να αγνοηθεί από τους επενδυτές και να είναι τόσο underweight. Την ίδια χρονική στιγμή, o τραπεζικός κλάδος φαίνεται να επιστρέφει στις κορυφαίες επιλογές των αναδυόμενων αγορών, ενώ ο ελληνικός MSCI είναι από τους πλέον τραπεζοβαρείς δείκτες.

Στον αντίποδα, και παρά τις θετικές συνιστώσες της αγοράς, το πρώτο εξάμηνο εγκυμονεί πολιτικούς κινδύνους, οι οποίοι μάλιστα είναι ιδιαίτερα αυξημένοι σε σχέση με το 2013. Αν είμαστε μπροστά σε νέες βουλευτικές εκλογές το 2014 ή το αποτέλεσμα των ευρωεκλογών προκαλέσει ρήξη στον κυβερνητικό σχηματισμό, τότε σε μεγάλο βαθμό τα προηγούμενα τέσσερα σημεία ίσως δεν είναι αρκετά για να αναχαιτίσουν την πτώση στην αγορά.

Ακόμα χειρότερο σενάριο από την πρόωρη προσφυγή στις κάλπες είναι ένα εκλογικό αποτέλεσμα που δεν θα επιτρέπει να σχηματιστεί κυβέρνηση, άρα εκ νέου πολιτική αστάθεια. Η πολιτική σταθερότητα, άλλωστε, ήταν ίσως ο πιο σημαντικός παράγοντας που οδήγησε τον βασικό χρηματιστηριακό δείκτη από τις 470 μονάδες στις αρχές του Ιουνίου του 2012 στις 1.300.

Οι αποτιμήσεις

Οι αποτιμήσεις των ελληνικών δεικτών σε όρους κερδών δεν αποτυπώνουν την πραγματική εικόνα της αγοράς, αφού η βαθιά ύφεση έχει επηρεάσει πολύ τα κέρδη. Από την άλλη πλευρά, η Ελλάδα συγκρινόμενη με τις αναδυόμενες αγορές της Ευρώπης σε όρους λογιστικής αξίας είναι μία από τις φθηνότερες.

Αν γίνει χρήση ενός συνόλου δεικτών επίδοσης, όπως οι αναθεωρήσεις στην κερδοφορία των εταιρειών το τελευταίο 12μηνο, η μείωση των κερδών από το υψηλό τους το 2007, οι αποκλίσεις από τους μέσους δείκτες αποτίμησης 15ετίας P/E και P/BV, η Ελλάδα είναι μία από τις φθηνότερες αγορές με τις μεγαλύτερες δυνατότητες για κέρδη, σύμφωνα με την Credit Suisse.

Το ακόμα πιο θετικό για τις ελληνικές μετοχές είναι ότι, εάν και εφόσον τα περιθώρια λειτουργικής κερδοφορίας επιστρέψουν στα προ της κρίσης επίπεδά τους, τότε ο δείκτης P/E για τις μη τραπεζικές μετοχές θα είναι στις περισσότερες επιχειρήσεις μονοψήφιος.

Την ίδια χρονική στιγμή, η ελληνική αγορά εμφανίζει μερικές από τις πιο φθηνές μετοχές σε ορισμένους βασικούς κλάδους της οικονομίας, που είναι λογικό από την αρχή του 2014 να προσελκύουν το ενδιαφέρον των ξένων θεσμικών επενδυτών:

• Η πρώτη περίπτωση είναι η μετοχή της ΔΕΗ, η οποία είναι διαπραγματεύσιμη με μονοψήφιο δείκτη P/E το 2015 και είναι ίσως η φθηνότερη εταιρεία κοινής ωφέλειας στην Ευρώπη. Την ίδια στιγμή, είναι διαπραγματεύσιμη με discount 15% σε επίπεδο EV/EBITDA το 2015 σε σχέση με τη μέση ευρωπαϊκή εταιρεία κοινής ωφέλειας.

• Ακόμη μια χαρακτηριστική περίπτωση από την ελληνική αγορά είναι η μετοχή του ΟΤΕ, ο οποίος εκτός του ότι εμφανίζει πολύ μικρότερη μόχλευση έναντι των τηλεπικοινωνιακών εταιρειών της Ευρώπης που κατέχουν κυρίαρχη θέση στον κλάδο τους, συνδυάζει δείκτες αποτίμησης της τάξεως των 5 φορών σε όρους EBITDA φέτος αλλά και το 2015.

• Πέραν όμως των δύο αυτών μετοχών που έχουν τραβήξει το επενδυτικό ενδιαφέρον τους τελευταίους μήνες, υπάρχουν και άλλες που φαίνεται πως και αυτές αποτιμώνται με δείκτες που είναι χαμηλότεροι ή σημαντικά πιο ευνοϊκοί σε σχέση με άλλες ομοειδείς εταιρείες της ευρωπαϊκής αγοράς.

Οι τίτλοι της Motor Oil, της ΜΕΤΚΑ, αλλά και της Aegean Airlines, βάσει των προβλέψεων των αναλυτών και των μέσων εκτιμήσεων για τα δύο επόμενα έτη, αποτιμώνται με δείκτες κερδοφορίας που είναι της τάξεως των 9,5 φορές ή και χαμηλότερα για τις περιπτώσεις της ΜΕΤΚΑ και της Aegean Airlines, ενώ σε όρους λειτουργικών κερδών, λαμβάνοντας υπόψη την αξία της επιχείρησης, οι δείκτες αποτίμησης δεν ξεπερνούν τις 5 φορές.

Ωστόσο, η ελληνική αγορά διαθέτει και στη μεσαία κατηγορία εταιρείες με ιδιαίτερα ελκυστικές αποτιμήσεις ή αποτιμήσεις που θα είναι πολύ διαφορετικές μόλις η οικονομία σταθεροποιηθεί και επιστρέψει σε θετικούς ρυθμούς. Κάποιες από τις μετοχές που ξεχωρίζουν και στις οποίες φαίνεται να ποντάρει η αγορά είναι η ΕΛΒΑΛ, ο ΟΛΘ, η ΕΥΑΘ, ο Σαράντης, ο Fourlis, η J&P Άβαξ και η Autohellas. Παράλληλα, από τη μικρότερη κεφαλαιοποίηση, αλλά με χρηματιστηριακή αξία πάνω από 50 εκατ. ευρώ, ξεχωρίζουν οι εταιρείες Κρι Κρι, Καράτζης, Πλαστικά Θράκης, Πλαστικά Κρήτης, Kleemann, MLS και Ικτίνος.

ΟΙ ΑΠΟΤΙΜΗΣΕΙΣ ΤΩΝ ΕΛΛΗΝΙΚΩΝ ΜΕΤΟΧΩΝ ΤΟ 2013-2014 | |

| P/BV | P/E | EV/EBITDA | |

ΕΤΑΙΡΕΙΑ - ΔΕΙΚΤΕΣ | 2013 | 2012 | 2013 (E) | 2014 (E) | 2012 | 2013 (E) | 2014 (E) | |

AEGEAN AIRLINES | 2,7 | - | 9,5 | 8,8 | 151,7 | 4,6 | 3,5 | |

ALPHA BANK | 1,2 | - | - | - | - | - | - | |

AUTOHELLAS | 0,8 | 12,8 | 14,5 | 10,2 | 3,1 | 3,3 | 3,0 | |

COCA COLA HBC | 2,5 | 26,8 | 26,5 | 22,8 | 10,8 | 11,0 | 10,6 | |

ETE | 2,8 | - | 96,7 | 27,9 | - | - | - | |

EUROBANK PROPERTIES | 1,2 | - | 19,1 | 30,2 | -21,1 | 25,5 | 15,6 | |

F.F. GROUP | 1,4 | 16,5 | 11,9 | 14,3 | 11,2 | 10,1 | 9,1 | |

FOURLIS | 1,4 | - | - | - | 17,7 | 13,6 | 11,9 | |

FRIGOGLASS | 2,2 | - | - | 81,0 | 7,0 | 7,7 | 7,1 | |

JUMBO | 2,7 | 19,1 | 17,8 | 15,5 | 13,8 | 11,1 | 9,9 | |

ΙΝΤΡΑΛΟΤ | 1,1 | 54,6 | 22,4 | 22,6 | 4,1 | 3,6 | 3,4 | |

KLEEMANN | 0,6 | - | 16,1 | 14,9 | 9,4 | 5,2 | 5,2 | |

METKA | 1,6 | 9,3 | 9,3 | 9,3 | 6,5 | 5,7 | 5,2 | |

MIG | 0,5 | - | - | - | -48,0 | 343,2 | 84,4 | |

MLS | 2,0 | 37,7 | 31,4 | 26,4 | 8,5 | 8,2 | 7,8 | |

MOTOR OIL | 1,8 | 9,5 | 22,4 | 9,9 | 6,7 | 8,2 | 6,2 | |

ΓΕΚ ΤΕΡΝΑ | 1,1 | - | - | - | 14,7 | 16,9 | 12,3 | |

ΔΕΗ | 0,4 | 86,5 | 23,5 | 12,4 | 8,5 | 7..12 | 6,5 | |

ELL. PETRELAIA | 1,1 | 10,6 | - | 24,3 | 10,7 | 21,8 | 8,5 | |

ΕΛΒΑΛ | 0,4 | 13,1 | 22,2 | 10,6 | 5,7 | 5,6 | 5,1 | |

ΕΛΛΑΚΤΩΡ | 0,7 | - | - | 26,2 | 7,7 | 8,0 | 7,4 | |

ΕΥΑΘ | 1,4 | 11,2 | 17,6 | 16,9 | 7,1 | 9,1 | 8,2 | |

ΕΥΔΑΠ | 0,9 | 17,9 | 13,9 | 12,6 | 8,9 | 5,0 | 4,5 | |

EXAE | 2,8 | 44,2 | 22,5 | 20,2 | 36,2 | 6,3 | 9,3 | |

ΚΑΡΑΤΖΗΣ | 0,7 | 19,5 | 13,7 | 11,0 | 7,7 | 5,9 | 5,8 | |

ΚΡΙ ΚΡΙ | 1,7 | 11,8 | 11,4 | 12,0 | 7,5 | 7,0 | 6,0 | |

ΜΥΤΙΛΗΝΑΙΟΣ | 0,9 | 33,3 | 21,3 | 11,3 | 8,7 | 6,4 | 5,0 | |

ΟΛΘ | 1,5 | 12,8 | 13,7 | 13,6 | 7,6 | 6,3 | 5,7 | |

ΟΛΠ | 2,9 | 93,4 | 71,6 | 73,4 | 26,0 | 24,7 | 23,5 | |

ΟΠΑΠ | 3,0 | 6,7 | 21,1 | 20,8 | 4,7 | 14,0 | 10,0 | |

OTE | 3,3 | 12,0 | 16,1 | 16,4 | 5,2 | 5,2 | 4,9 | |

ΠΛΑΣΤΙΚΑ ΘΡΑΚΗΣ | 0,5 | 8,3 | 13,4 | 11,0 | 3,7 | 4,6 | 4,5 | |

ΣΑΡΑΝΤΗΣ | 1,4 | 18,3 | 15,7 | 13,4 | 11,3 | 9,6 | 8,6 | |

ΣΙΔΕΝΟΡ | 0,6 | - | - | - | 25,9 | 51,3 | 20,6 | |

ΣΩΛ. ΚΟΡΙΝΘΟΥ | 1,6 | 26,3 | - | 72,5 | 12,5 | 35,4 | 23,6 | |

ΤΕΡΝΑ ΕΝΕΡΓΕΙΑΚΗ | 1,3 | 34,6 | 38,4 | 27,6 | 14,9 | 11,3 | 10,6 | |

ΤΙΤΑΝ | 1,1 | - | - | 58,4 | 11,8 | 11,9 | 9,6 | |

ΤΡΑΠΕΖΑ ΠΕΙΡΑΙΩΣ | 1,2 | - | - | - | - | - | - | |

ΜΕΣΟΣ ΟΡΟΣ - MEDIAN | 1,2 | 17,9 | 17,8 | 16,0 | 8,5 | 8,2 | 7,8 | |

P/BV: ΤΙΜΗ ΠΡΟΣ ΛΟΓΙΣΤΙΚΗ ΑΞΙΑ, Ρ/Ε: ΤΙΜΗ ΠΡΟΣ ΚΕΡΔΗ, EV/EBITDA: ΑΞΙΑ ΕΠΙΧΕΙΡΗΣΗΣ ΠΡΟΣ ΛΕΙΤΟΥΡΓΙΚΑ ΚΕΡΔΗ | |

| |

ΠΗΓΗ: FACTSET, REUTERS, BLOOMBERG. | |

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto

Η Tether μπλοκάρει δισεκατομμύρια: Τι σημαίνει για την αγορά των crypto Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις

Εταιρικά ομόλογα Vs καταθέσεις: Crash test στις αποδόσεις  Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού

Κάθετη πτώση στα στοιχήματα hedge funds για άνοδο του χρυσού Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία

Xρηματιστήριο: Ποιοι μοιράστηκαν υπεραξίες 70 δισ. ευρώ σε μια διετία