Από διαφορετική βάση κλείνουν τη χρονιά και ξεκινούν το 2014 οι ελληνικές μετοχές, καθώς οι ανατροπές του προηγούμενου έτους σχημάτισαν ένα διαφορετικό τοπίο.

Ενα από τα κριτήρια που διαμορφώσουν τις επόμενες εξελίξεις είναι και οι αποδόσεις των μετοχών το 2013. Απ' τη μια πλευρά, οι «πρωταθλητές» θα πρέπει να δείξουν αν διατηρούν την ίδια δυναμική και αν θα συνεχίσουν το όχημα της ανόδου για το Χ.Α. Απ' την άλλη πλευρά, οι «ηττημένοι» θα επιδιώξουν να επωφεληθούν από πιθανή αναστροφή της εικόνας στην ελληνική οικονομία, όντας μάλιστα σε καλύτερη θέση από πλευράς αποτιμήσεων.

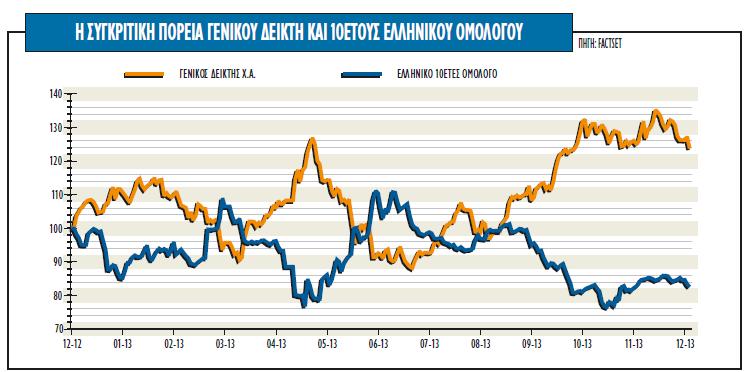

Σε επίπεδο αποδόσεων, το 2013 ήταν ένα έτος δυνατών συγκινήσεων καθώς η διακύμανση της αγοράς ήταν ιδιαίτερα αυξημένη. O Γενικός Δείκτης ξεκίνησε τη χρονιά από τις 950 μονάδες περίπου, βυθίστηκε στις 800 μονάδες στις αρχές Απριλίου για να αναρριχηθεί έως τις 1.160 μονάδες στα τέλη του Μαΐου. Έπειτα διαμορφώθηκε στα χαμηλά έτους και τις 788 μονάδες στο πρώτο 10ήμερο του Ιουλίου και στο τέλος με μικρά πτωτικά διαλείμματα μπαίνει στην τελευταία συνεδρίαση της χρονιάς από τις 1.158 μονάδες, αφού έχει καταγράψει νέο υψηλό στις 1.232 μονάδες στις αρχές του Δεκεμβρίου.

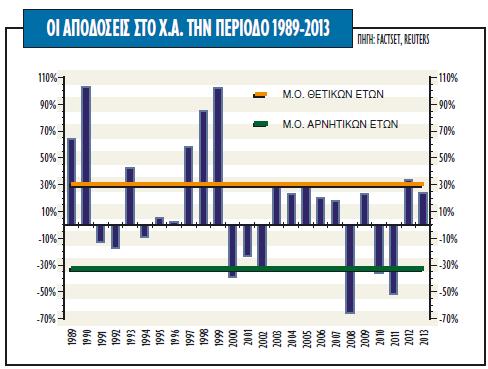

Ο Γενικός Δείκτης κλείνει κοντά στο υψηλό της χρονιάς, φαινόμενο που έχει παρατηρηθεί αρκετές φορές στο παρελθόν. Βάσει της στατιστικής παρατήρησης του εγχώριου βασικού χρηματιστηριακού δείκτη τα τελευταία 25 χρόνια, από το 1989 και έπειτα, τις περισσότερες φορές που η αγορά έκλεισε με κέρδη επί δύο συναπτά έτη, η καλή επίδοση συνεχίστηκε και στο τρίτο, με εξαίρεση τη διετία 1989-1990, με το 1991 να είναι έτος πτώσης.

Ο Γενικός Δείκτης κλείνει κοντά στο υψηλό της χρονιάς, φαινόμενο που έχει παρατηρηθεί αρκετές φορές στο παρελθόν. Βάσει της στατιστικής παρατήρησης του εγχώριου βασικού χρηματιστηριακού δείκτη τα τελευταία 25 χρόνια, από το 1989 και έπειτα, τις περισσότερες φορές που η αγορά έκλεισε με κέρδη επί δύο συναπτά έτη, η καλή επίδοση συνεχίστηκε και στο τρίτο, με εξαίρεση τη διετία 1989-1990, με το 1991 να είναι έτος πτώσης.

Όλη αυτή η μεταβλητότητα, που ξεπέρασε το 30% σε όλους τους σημαντικούς δείκτες, μεταφράστηκε σε αποδόσεις πάνω από 50% για αρκετές μετοχές της υψηλής κεφαλαιοποίησης και σε ιδιαίτερα υψηλές επιδόσεις σε μια σειρά «ποιοτικών» ελληνικών μετοχών της μεσαίας κεφαλαιοποίησης από την εκ νέου δραστηριοποίηση των ξένων θεσμικών επενδυτών στην ελληνική αγορά μετοχών.

Δύσκολο παζλ

Μετά από μια δυνατή χρονιά ανεβαίνει ο βαθμός δυσκολίας στην πρόβλεψη για την επόμενη. Το 2014 είναι χρονιά-κλειδί και μεγάλων προκλήσεων με πρώτη όλων την προσπάθεια επιστροφής της οικονομίας σε θετικό ΑΕΠ έπειτα από έξι συναπτά έτη πτώσης.

Η πορεία της αγοράς μετοχών και των ομολόγων θα μείνει σταθερά στραμμένη στην οικονομία, αλλά και στις εξελίξεις στην πολιτική σκηνή, αφού η προεδρία της Ευρωπαϊκής Ένωσης, οι διπλές εκλογές του Μαΐου για την ευρωβουλή και τους δήμους (αν δεν προκύψει και τρίτη εκλογική αναμέτρηση) θα είναι οι παράγοντες οι οποίοι αποτελούν και τους βασικούς επενδυτικούς καταλύτες για το ΧΑ.

Οι κερδισμένοι και οι χαμένοι

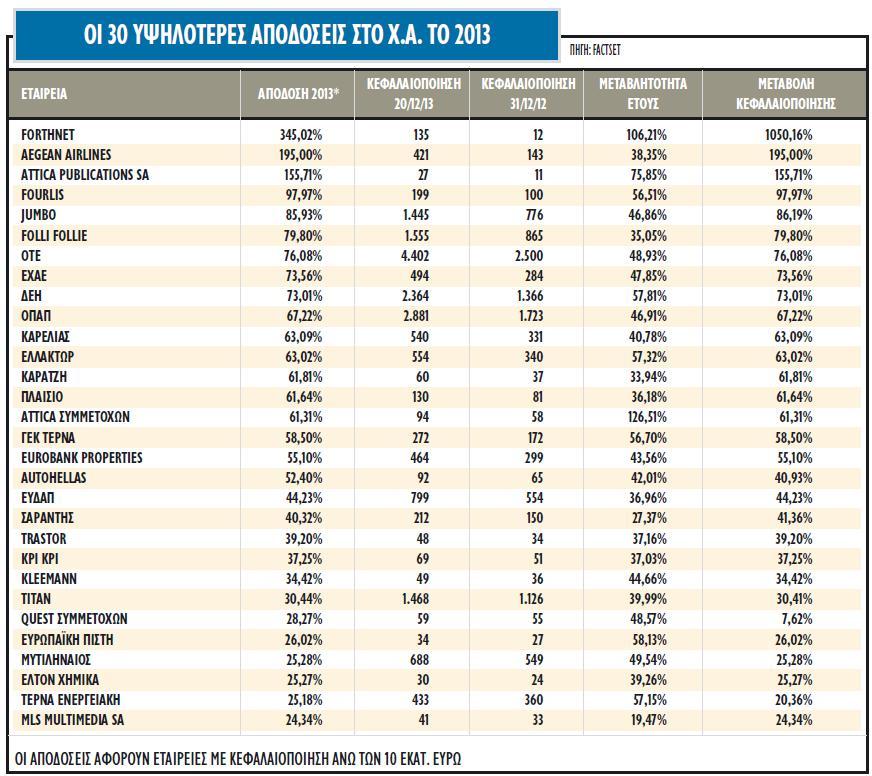

Από τις πιο κερδισμένες μετοχές, με κριτήριο όχι μόνο τις αποδόσεις στο ταμπλό του Χ.Α., αλλά και τις  κεφαλαιοποιήσεις, τις πράξεις που έκαναν στο ταμπλό, τις επιχειρηματικές τους κινήσεις και τη μεταβολή των οικονομικών τους μεγεθών είναι οι: Forthnet, Aegean Airlines, Fourlis, Jumbo, Folli Follie Group, ΟΤΕ, ΕΧAΕ, ΔΕΗ, ΟΠΑΠ, ΕΛΛΑΚΤΩΡ, Καράτζης, Πλαίσιο, Attica Συμμετοχών, ΓΕΚ ΤΕΡΝΑ, Eurobank Properties, Autohellas, ΕΥΔΑΠ, Σαράντης, Τιτάν και Μυτιληναίος. Έξι από αυτές είναι από τις επιλογές του οίκου MSCI για τις μετοχές και συνθέτουν τον δείκτη, ενώ για την πλειονότητα των παραπάνω υπάρχουν μεγάλες πιθανότητες να πρωταγωνιστήσουν και το 2014.

κεφαλαιοποιήσεις, τις πράξεις που έκαναν στο ταμπλό, τις επιχειρηματικές τους κινήσεις και τη μεταβολή των οικονομικών τους μεγεθών είναι οι: Forthnet, Aegean Airlines, Fourlis, Jumbo, Folli Follie Group, ΟΤΕ, ΕΧAΕ, ΔΕΗ, ΟΠΑΠ, ΕΛΛΑΚΤΩΡ, Καράτζης, Πλαίσιο, Attica Συμμετοχών, ΓΕΚ ΤΕΡΝΑ, Eurobank Properties, Autohellas, ΕΥΔΑΠ, Σαράντης, Τιτάν και Μυτιληναίος. Έξι από αυτές είναι από τις επιλογές του οίκου MSCI για τις μετοχές και συνθέτουν τον δείκτη, ενώ για την πλειονότητα των παραπάνω υπάρχουν μεγάλες πιθανότητες να πρωταγωνιστήσουν και το 2014.

Οι μετοχές που ξεχώρισαν (στοιχεία ως Παρασκευή 27/12) είναι:

- Η Forthnet, είχε απόδοση 345%, από τις εξελίξεις στο ιδιοκτησιακό της καθεστώς, αλλά και από τη βελτίωση σε επίπεδο αποτελεσμάτων.

- Η Aegean Airlines, είχε απόδοση 198%, από τη συγχώνευση με την Olympic Air, τα οικονομικά της αποτελέσματα λόγω και της αυξημένης τουριστικής κίνησης, ενώ και η Autohellas για παρόμοιους λόγους και... εξ αντανακλάσεως λόγω μετοχικής «συγγένειας».

- Για τη μετοχή της Fourlis, η απόδοση του +93% αποδίδεται στα προ φόρων κέρδη στο γ΄ τρίμηνο που ήταν οριακά θετικά και στη ζήτηση από τους ξένους διαχειριστές.

- Η μετοχή της Jumbo σημείωσε αύξηση 86% το 2013 με αύξηση στα οικονομικά της μεγέθη και βελτίωση της συναλλακτικής δραστηριότητας στο ταμπλό του Χ.Α. όντας μια από τις «εκλεκτές» του MSCI.

- Η μετοχή του ΟΤΕ, η οποία αποτελούσε τη μία από τις δύο σίγουρες επιλογές των επενδυτών για τον νέο δείκτη MSCI, σημείωσε αύξηση 77% το 2013, με την επίλυση του ζητήματος του δανεισμού να «ξεκλειδώνει» τη μετοχή.

- H μετοχή των Folli Follie Group, έχοντας το deal για τα ΚΑΕ ως αρωγό, συνέχισε να ξεπερνά την αγορά, με απόδοση 74%.

- Ο τίτλος ΟΠΑΠ, επίσης με σημαντική άνοδο πάνω από την αγορά με +70%, και νέο management.

- Για τη μετοχή της ΔΕΗ, η απόδοση διαμορφώθηκε σε 68%.

- Για τις μετοχές της ΕΛΛΑΚΤΩΡ και της ΓΕΚ ΤΕΡΝΑ, η αύξηση της τιμής κατά 65% και 59% αντίστοιχα, βοηθήθηκε από τις γενικότερες προσδοκίες για τον κλάδο (επανεκκίνηση μεγάλων έργων), αλλά και από τη συμφωνία με τη York Capital Management για τη δεύτερη.

- Για την ΕΥΔΑΠ, το σημείο-κλειδί για την υπεραπόδοση δεν είναι άλλο από τη συμφωνία για τις απαιτήσεις από το ελληνικό δημόσιο.

- Η μετοχή της ΕΧΑΕ διανύει μια εξαιρετική περίοδο με σημαντικά έκτακτα έσοδα από την ανακεφαλαιοποίηση των τραπεζών και την αποχώρηση της Coca Cola Hellenic από το Χ.Α.

- Το Πλαίσιο, η Καράτζης και η Σαράντης βγαίνουν οικονομικά ενισχυμένες από την ελληνική κρίση.

- Για τη μετοχή της Attica Συμμετοχών, τα αποτελέσματα εννεαμήνου δημιουργούν προσδοκίες για τον όμιλο.

- Για την Τιτάν υπάρχουν προσδοκίες για το turn around και αναμένεται η ένταξη στον δείκτη MSCI.

- Για τη μετοχή της Eurobank Properties είχαμε αλλαγή σελίδας με τη συμφωνία με τη Fairfax.

- Για την ΤΕΡΝΑ Ενεργειακή, οι προοπτικές και τα αποτελέσματα βοήθησαν για την επίδοση του +30% το 2013.

- Η Alpha Bank, παρότι η απόδοσή της υστέρησε έναντι του Γενικού Δείκτη, αν και θετική κατά 15%, είναι στις κερδισμένες βάσει της εικόνας του κλάδου, αφού ξεκίνησε πρώτη τις διαδικασίες της ανακεφαλαιοποίησης και, της άσκησης των warrants και δείχνει να έχει μικρότερο execution risk στο business plan που έχει μπροστά της.

Από τους χαμένους, με κριτήριο τις αποδόσεις στο ταμπλό του Χ.Α., τις επιχειρηματικές τους κινήσεις και τη μεταβολή των οικονομικών τους μεγεθών, είναι οι τραπεζικές μετοχές. Οι αποδόσεις στους στο ταμπλό ήταν αρνητικές με εξαίρεση την Alpha Bank, παρά το άκρως θετικό στοιχείο της ανακεφαλαιοποίησής της.

Στην ίδια κατηγορία μπορούν να συμπεριληφθούν η Frigoglass, η Intralot, τα Σωληνουργεία Κορίνθου, η Motor Oil, η ΧΑΛΚΟΡ, τα Ελληνικά Καλώδια, η ΣΙΔΕΝΟΡ, τα Πλαστικά Θράκης, η ΕΥΑΘ, η Intracom, η EBZ, ο ΟΛΘ και συνολικά ο κλάδος υγείας του Χ.Α.

Οι παραπάνω τίτλοι, ωστόσο, εξαιτίας αυτού του χαρακτηριστικού της υποαπόδοσής τους φέτος, εφόσον το οικονομικό κλίμα βελτιωθεί και οι οικονομικές συνθήκες σταθεροποιηθούν είναι πολύ πιθανό να αποτελέσουν τους μεγάλους κερδισμένους της νέας χρονιάς, ενώ και οι αποτιμήσεις τους μπορεί να είναι πόλος έλξης για τους επενδυτές.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα