Τις κορυφαίες μετοχικές επιλογές για το 2014 παρουσιάζει η ΒΕΤΑ Sec. σε ανάλυση για την ελληνική οικονομία και το χρηματιστήριο με τίτλο "The place to be".Η χρηματιστηριακή ξεχωρίζει ως top picks τις μετοχές των ΔΕΗ, Μotor Oil, Mυτιληναίου, Ελλάκτωρα και Alpha Bank. Βάσει του αισιόδοξου σεναρίου της ΒΕΤΑ, ο Γενικός Δείκτης έχει περιθώρια ανόδου 25% από τα τρέχοντα επίπεδα, ήτοι έως τις 1.450 μονάδες.

Η χρηματιστηριακή δηλώνει πεπεισμένη ότι με την εξάλειψη του πολιτικού ρίσκου στο α΄ εξάμηνο του 2014 η δυναμική της ελληνικής οικονομίας θα οδηγήσει σε ακόμη ένα επιτυχημένο έτος για τους μετόχους.

Εκτιμά ακόμη πως παρά τα κέρδη που κατέγραψε το Χ.Α. το β' εξαμήνου του 2013 το νέο έτος μπορεί να σημειωθεί νέα άνοδος για μια σειρά λόγων όπως:

-η αυξημένη ρευστότητα των τραπεζικών ιδρυμάτων

-η λειτουργική μόχλευση για ελληνικές εταιρίες

-η ισχυρή λειτουργική αποτελεσματικότητα (operating efficiency)

-τα μειωμένα χρηματοοικονομικά κόστη για εταιρίες

-οι ιδιωτικοποιήσεις που προσφέρουν ευκαιρίες για τους επενδυτές.

Tα πλεονεκτήματα της Ελλάδας το 2014

*H Eλλάδα έχει τη μοναδική αναπτυσσόμενη αγορά με σταθερό νόμισμα.

*Έχει σημειώσει σημαντική προσαρμογή τα τελευταία τρία χρόνια: δημοσιονομική προσαρμογή, εκτέλεση προϋπολογισμού και αύξηση ανταγωνιστικότητας.

*Επιτεύχθηκε πρωτογενές πλεόνασμα για πρώτη φορά από το 2001. Ο στόχος για το 2014 τέθηκε στο 1,6%.

*Οι ιδιωτικοποιήσεις θα κινηθούν με ταχύτερο ρυθμό, ενώ το περιβάλλον για επενδύσεις είναι φιλικό. Συνέχιση μεταρρυθμίσεων και το 2014.

*Επανεκκίνηση της οικονομίας: Θετικό momentum για τουρισμό, βελτίωση του επιπέδου των εξαγωγών, εξυπηρέτηση ληξιπρόθεσμων.

*Η ανακεφαλαιοποίηση των τραπεζών ολοκληρώθηκε με επιτυχία. Τα κεφαλαιακά μαξιλάρια αναμένεται να απορροφήσουν νέες προβλέψεις. Τα έσοδα από τόκους αναμένεται να βελτιωθούν, ενώ θα αρχίσουν να αποδίδουν οι συνέργειες και η αναδιάρθρωση.

*Βελτίωση στα περιθώρια EBITDA των εταιριών, λόγω της μείωσης του λειτουργικού κόστους και της αναδιάρθρωσης.

*Βελτίωση πιστωτικών αξιολογήσεων και πτώση στις αποδόσεις των ελληνικών ομολόγων. Μείωση ή επιμήκυνση χρέους επίσημου τομέα (OSI).

*Εγγύτητα στην περιοχή των Βαλκανίων και της ΝΑ. Ευρώπης.

Οι παράγοντες κινδύνου

*Πολιτική αβεβαιότητα και μια ισχνή κυβερνητική πλειοψηφία θα αυξήσουν τις πιθανότητες πισωγυρίσματος στην εφαρμογή του προγράμματος.

*Νέες καθυστερήσεις στην εκτέλεση του προγράμματος ιδιωτικοποιήσεων. Καθυστερήσεις στις διαρθρωτικές μεταρρυθμίσεις στον δημόσιο τομέα.

*Δυσκολίες στον έλεγχο των δαπανών στο σύστημα υγείας.

*Παρατεταμένες υφεσιακές πιέσεις και περιορισμός του διαθέσιμου εισοδήματος μπορεί να επηρεάσουν αρνητικά τα εταιρικά κέρδη.

*Η ανεργία μπορεί να αυξήσει τις κοινωνικές αναταραχές.

*Αύξηση στα μη εξυπηρετούμενα δάνεια, αποτυχία αναδιάρθρωσης των χαρτοφυλακίων και υψηλότερα ποσοστά στις προβλέψεις μπορεί να οδηγήσουν σε νέες κεφαλαιακές ανάγκες για τον τραπεζικό τομέα.

*Η αποτυχία ανακεφαλαιοποίησης προβληματικών επιχειρήσεων με ιδιωτικά κεφάλαια θα επηρεάσει αρνητικά την οικονομική ανάκαμψη, κρατώντας ψηλά το ποσοστό της ανεργίας.

*Ανεπαρκή μέτρα στο μέτωπο της φοροδιαφυγής θα μπορούσαν να οδηγήσουν σε νέα μέτρα, καθυστερώντας την ανάπτυξη της ελληνικής οικονομίας.

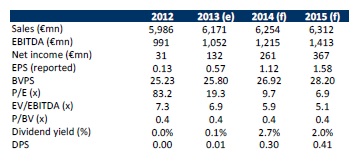

ΔΕΗ

ΔΕΗ

Η μετοχή της Επιχείρησης είναι διαπραγματεύσιμη στο 40% της λογιστικής αξίας καθώς ενσωματώνει ρίσκα που συνδέονται με την ιδιωτικοποίηση.

Ωστόσο η κυρίαρχη θέση της εταιρίας στην αγορά ενέργειας αλλά και η πρόοδος που έχει επιτευχθεί τα τελευταία δύο έτη στα λειτουργικά κόστη θα μπορούσαν να βελτιώσουν σημαντικά τα μεγέθη της.

Η ΒΕΤΑ αναμένει καθαρά κέρδη 261 εκατ. για το 2014, με το P/E στο 9,04.

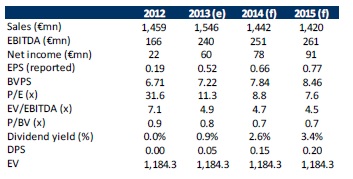

Μυτιληναίος

Η νέα συμφωνία μεταξύ της ΔΕΗ και του Αλουμινίου για την τιμή του ρεύματος θα βελτιώσει το περιθώρια του Αλουμινίου, εκτιμά η ΒΕΤΑ.

Η νέα συμφωνία μεταξύ της ΔΕΗ και του Αλουμινίου για την τιμή του ρεύματος θα βελτιώσει το περιθώρια του Αλουμινίου, εκτιμά η ΒΕΤΑ.

Η μετοχή της Μυτιληναίος είναι διαπραγματεύσιμη κάτω από τη λογιστική αξία (0,8 φορά) και με μονοψήφιο εκτιμώμενο P/E 2014 (8,8).

Το ταμείο της Μυτιληναίος επιτρέπει επιθετικές κινήσεις, τονίζει η ΒΕΤΑ, αναφέροντας τις περιπτώσεις της ΛΑΡΚΟ αλλά και το κομμάτι του βωξίτη της S&B.

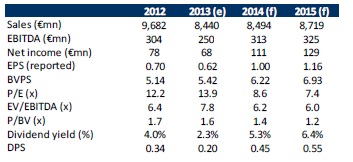

Motor Oil

Motor Oil

To 2014 αναμένεται να αποτελέσει έτος καμπής για την εταιρία, με την καθαρή κερδοφορία να ξεπερνά τα 100 εκατ. ευρώ, καθιστώντας την αποτίμηση της Motor Oil ελκυστική.

Η ΒΕΤΑ σημειώνει πως το 2013 τα μεγέθη της Motor Oil επηρεάστηκαν από τα χαμηλά περιθώρια και τις ζημίες από τα αποθέματα.

Επιπροσθέτως φέτος καταγράφηκε σημαντική μείωση στη ζήτηση του πετρελαίου θέρμανσης. Ωστόσο, οι ταμειακές ροές παραμένουν ισχυρές, υπογραμμίζει η χρηματιστηριακή.

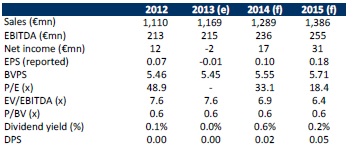

Ελλάκτωρ

Η τιμή της μετοχής φαίνεται να ενσωματώνει όλα τα πιθανά ρίσκα και τα περιθώρια πτώσης από τα τρέχοντα επίπεδα είναι μικρά, εκτιμά η ΒΕΤΑ.

Η τιμή της μετοχής φαίνεται να ενσωματώνει όλα τα πιθανά ρίσκα και τα περιθώρια πτώσης από τα τρέχοντα επίπεδα είναι μικρά, εκτιμά η ΒΕΤΑ.

Η χρηματιστηριακή αναμένει μεγαλύτερη απομόχλευση και focus από την Ελλάκτωρ στις κύριες δραστηριότητές της.

Η επανεκκίνηση των οδικών αξόνων θα μειώσει το χρέος του ομίλου, ενώ αναμένεται επιστροφή στην κερδοφορία το 2014.

Η μετοχή είναι διαπραγματεύσιμη 0,6 φορά τη λογιστική αξία και έχει ήδη προεξοφλήσει τους κινδύνους που σχετίζονται με το ρίσκο χώρας.

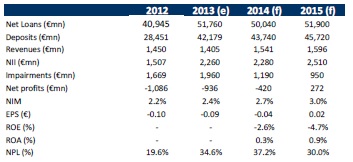

Αlpha Bank

H Alpha είναι η αγαπημένη τραπεζική μετοχή της ΒΕΤΑ και είναι σωστά τοποθετημένη ώστε να εκμεταλλευτεί τη μελλοντική ανάκαμψη της ελληνικής οικονομίας, αναφέρει η ΒΕΤΑ.

H Alpha είναι η αγαπημένη τραπεζική μετοχή της ΒΕΤΑ και είναι σωστά τοποθετημένη ώστε να εκμεταλλευτεί τη μελλοντική ανάκαμψη της ελληνικής οικονομίας, αναφέρει η ΒΕΤΑ.

Παράλληλα διαθέτει επαρκές κεφαλαιακό μαξιλάρι ώστε να απορροφήσει πιθανά μελλοντικά σοκ, σημειώνει η χρηματιστηριακή.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα