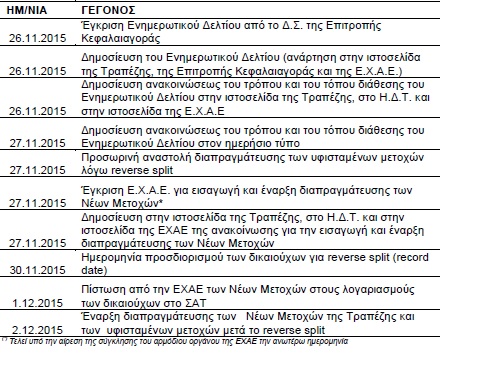

Το χρονοδιάγραμμα για την εισαγωγή των νέων μετοχών στο Χρηματιστήριο Αθηνών έδωσε στη δημοσιότητα η Alpha Bank.

Επισημαίνεται ότι η εξέλιξη του κατωτέρου χρονοδιαγράμματος ενδέχεται να μεταβληθεί, ως εξαρτώμενη από αστάθμητους, μεταξύ άλλων, παράγοντες. Οι νέες μετοχές θα εισαχθούν προς διαπραγμάτευση στην Αγορά Αξιών του Χρηματιστηρίου Αθηνών (Χ.Α.). Για την ολοκλήρωση της, κατά τα ανωτέρω, εισαγωγής και ενάρξεως διαπραγματεύσεως των νέων μετοχών στο Χ.Α., απαιτείται προηγούμενη έγκριση της E.X.A.E.

Αναλυτικά η ανακοίνωση της Alpha Bank

Η Alpha Τράπεζα A.E. (η «Τράπεζα») ανακοινώνει, σύμφωνα με τον Κανονισμό (EK) 809/2004 των Ευρωπαϊκών Κοινοτήτων και τον ν.3401/2005, όπως ισχύουν, ότι, από 26.11.2015, θέτει στη διάθεση του επενδυτικού κοινού το εγκριθέν, στην από 26.11.2015 συνεδρίαση της Επιτροπής Κεφαλαιαγοράς, Ενημερωτικό Δελτίο (το «Ενημερωτικό Δελτίο»), αναφορικά με την αποφασισθείσα στην από 14.11.2015 Έκτακτη Γενική Συνέλευση και εξειδικευθείσα στην από 19.11.2015 απόφαση του Διοικητικού Συμβουλίου, της Τραπέζης, Αύξηση, ως κατωτέρω ορίζεται, καθώς και την εισαγωγή προς διαπραγμάτευση των εκ της Αυξήσεως νέων κοινών μετοχών στο Χρηματιστήριο Αθηνών.

Συγκεκριμένα, κατά την από 14.11.2015 Έκτακτη Γενική Συνέλευση των Μετόχων της Τραπέζης, αποφασίσθηκε, μεταξύ άλλων, η αύξηση του μετοχικού κεφαλαίου συνολικού ποσού Ευρώ 2,563 δισ. (η «Αύξηση»), συμπεριλαμβανομένης της διαφοράς από έκδοση μετοχών υπέρ το άρτιο, με κατάργηση του δικαιώματος προτίμησης των υφιστάμενων μετόχων, η οποία καλύφθηκε στο σύνολό της με καταβολή μετρητών και με την (εξομοιούμενη) κεφαλαιοποίηση χρηματικών απαιτήσεων, ως εξής:

α) με την έκδοση και προσφορά μέσω διεθνούς βιβλίου προσφορών που ανοίχτηκε και ολοκληρώθηκε στην αλλοδαπή, σύμφωνα με την εξαίρεση του άρθρου 3 παρ. 2 περίπτ. (α), σε ειδικούς επενδυτές κατά την έννοια του άρθρου 2 παρ. 1 περίπτ. (στ) ν. 3401/2005 και σύμφωνα με την εξαίρεση του άρθρου 3 παρ. 2 περίπτ. (γ) του ν. 3401/2005 776.084.586 Νέων Μετοχών, οι οποίες καλύφθηκαν με την καταβολή μετρητών ύψους Ευρώ 1.552.169.172,00, και β) με την έκδοση και διάθεση προς τους κατόχους τίτλων, οι οποίοι αποδέχτηκαν την προαιρετική πρόταση για την ανταλλαγή τίτλων που απευθύνθηκε στις 28.10.2015 από την Τράπεζα (το «LME»), 505.415.414 Νέων Μετοχών, οι οποίες καλύφθηκαν δια κεφαλαιοποιήσεως χρηματικών απαιτήσεων ύψους Ευρώ 1.010.830.828,00, προερχόμενες από τους τίτλους που συμμετείχαν στο LME, ήτοι με την έκδοση και διάθεση συνολικώς 1.281.500.000 νέων, κοινών, ονομαστικών μετά ψήφου άυλων μετοχών της Τραπέζης ονομαστικής αξίας Ευρώ 0,30 η κάθε μία και με τιμή διαθέσεως Ευρώ 2,00, ανά μετοχή.

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα»

Βακάκης: «Εγώ είμαι ο χοντρός με το ταμπούρλο που δίνει τον ρυθμό στη γαλέρα» Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα

Ιστορικό volatility στον χρυσό, πόσο κοστίζει τώρα η χρυσή λίρα Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές

Ο άνθρωπος που έγραψε τον νόμο Κατσέλη εξηγεί όλες τις αλλαγές Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές

Metlen: Μείωση EBITDA 25% για το 2025, αμετάβλητες οι προοπτικές Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως

Αποκάλυψη Ρουμπινί: Στα crypto θα γίνει της... Αποκαλύψεως ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια»

ΧΑ: Οι πιο «δημοφιλείς» μετοχές σε ελληνικά και ξένα «σπίτια» Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning

Μorgan Stanley για Metlen: Γιατί επιμένει στα €64 παρά το EBITDA warning Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη!

Ο trader που κερδίζει δισεκατομμύρια επί 18 συναπτά έτη! Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο

Νόμος Κατσέλη: Αμυνες σχεδιάζει το ΥΠΕΘΟ μετά τον Αρειο Πάγο Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα

Ομίλος Βαρδινογιάννη: Ενα βήμα πιο κοντά η επένδυση 474 εκατ. στην Ερμιονίδα